红塔证券研究所副所长、首席经济学家 李奇霖

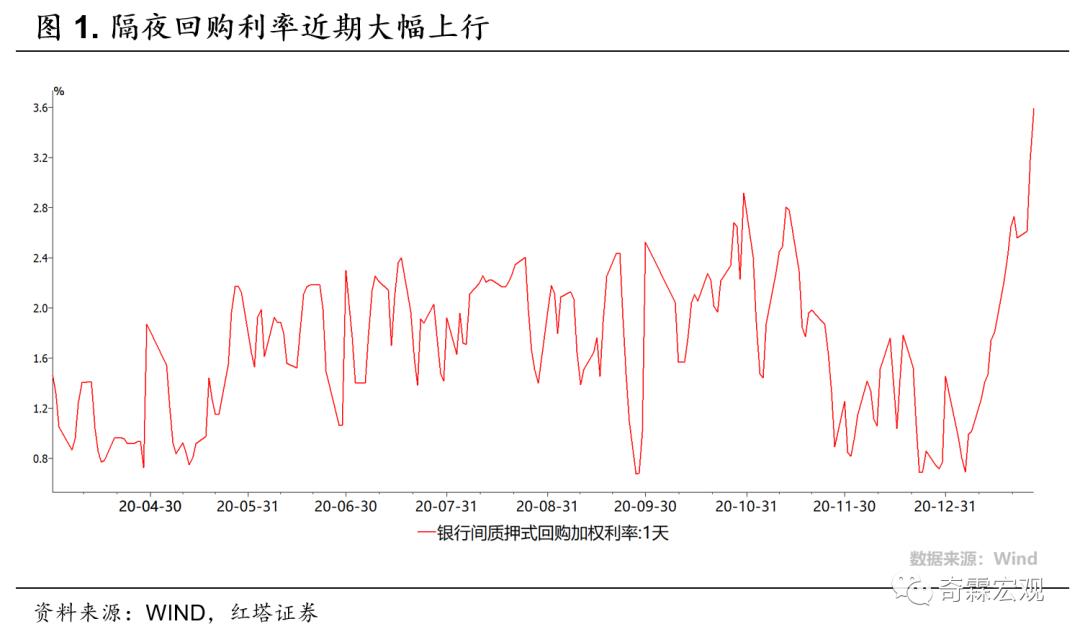

谁也没想到2021年1月资金面会发生这么大的反转,月初的时候隔夜回购还连1%都不到,但近几个交易日,银行间市场交易员哀鸿遍野,连DR001都突破了3%,GC001高点近10%。

这一周,周一净回笼2405亿、周二780亿、周三1000亿、周四1500亿。一周时间连续净回笼,给的原因是月底了,有财政资金投放。

如果拉长时间来看,其实这一波流动性收紧从去年4月底就开始了,当时中国经济已经从疫情中走了出来,经济复苏的预期比较强。

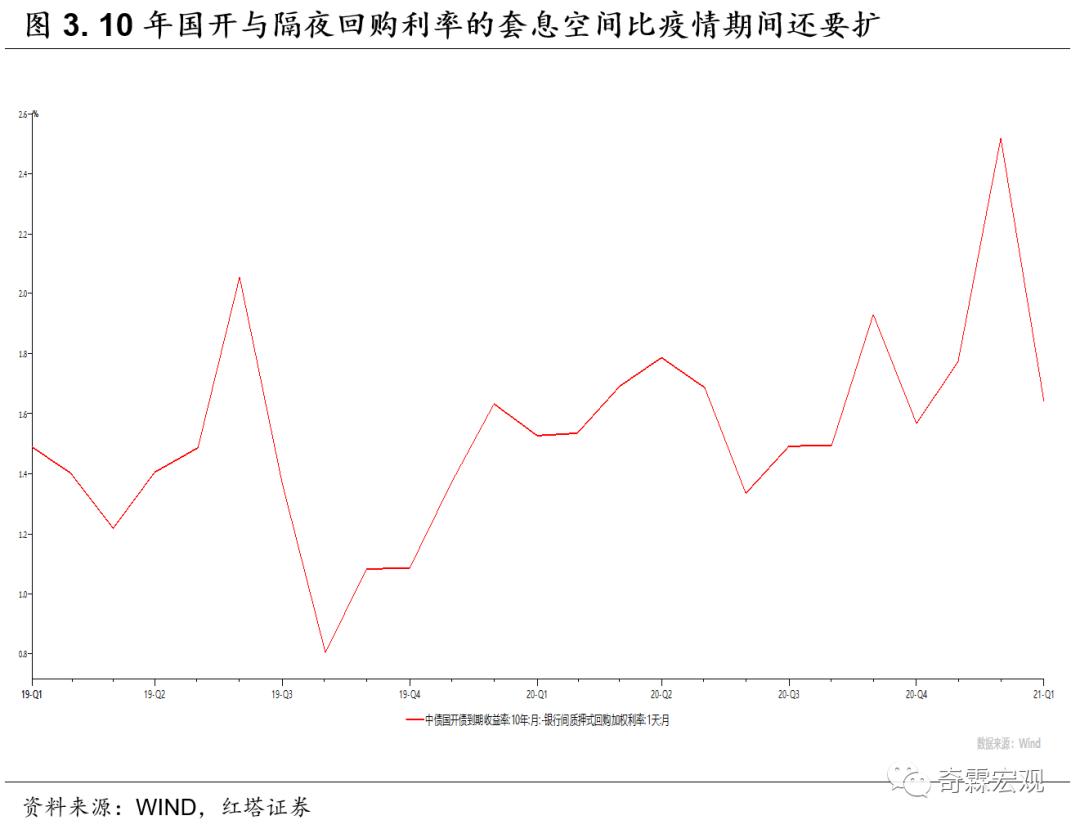

由于当时的流动性很宽松,隔夜借钱很便宜,货币宽松的预期很强(当时对经济的判断有很大分歧),所以机构都在借钱加杠杆做债,把3Y AAA的信用债票息都压在了2.5%以下。

一方面,这样做的话是在积累金融风险的,因为杠杆越加越高;另一方面这也滋生了空转套利,拿到便宜的发债资金的AAA企业,可以转手拿这笔钱去买理财,理财投资经理继续放杠杆买AAA的债,形成闭环,但本质都是套货币政策的利。

所以,从去年4月底,央行通过资金收紧,引导资金利率抬升,打掉了杠杆套利盘,后来随着经济复苏趋势越来越确定,资金利率就围绕着7天逆回购2.20%的政策利率波动了。

随着结构性存款压降和经济复苏、实体融资需求恢复后银行资产久期拉长(短期贷款变成中长期贷款),银行负债成本开始上行,同业存单收益率一度超过了MLF政策利率。

到了去年11月底,AAA债券连续违约,为了防止信用风险扩散、市场风险偏好低迷和信用债发行冻结的问题,国务院金稳会当时做出了部署,强调了要“保持流动性合理充裕”。

后来央行的公开市场操作频频释放暖意,月底还做了MLF(平常只在月中做),资金利率明显下降,个别交易日的资金利率甚至都接近了超储利率0.35%的水平。在资金利率比较充裕的背景下,连降准的预期都有了。

这也正是市场感到十分难受的重要原因。因为12月和今年1月中上旬还是宽松的,市场也预期还会继续宽松,但现在突然变紧。

到了1月以后,央行的态度其实就有些变化,市场也是有感知的,因为央行公开市场操作不断放几十亿规模的小额逆回购。

不过上周,在资金利率上行的时候,央行给市场的态度还是没那么坚决的,上周公开市场操作是净投放的,而且投放的量不低,让市场一度以为央行还是会维持资金面稳定。

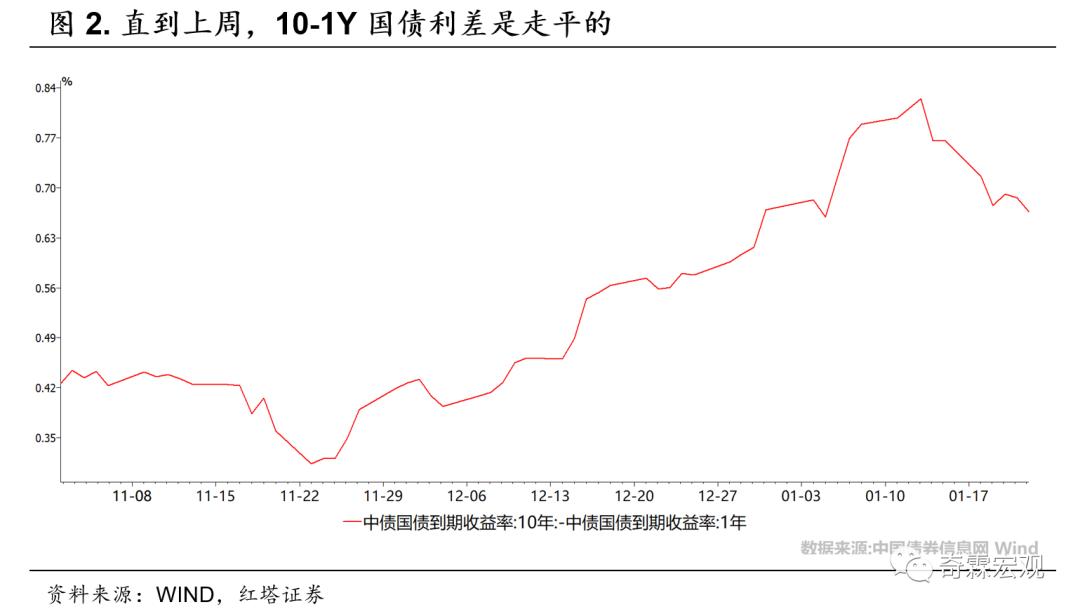

所以当时市场好像也不是特别担心资金利率上行的问题,收益率曲线是非常平坦的,短债也不跌,因为大家觉得资金紧是短期的问题,没有必要上升到要“卖资产”的地步。

本周就画风突变了。

这一周公开市场到期量本身就比较大,但从周二开始,公开市场操作持续净回笼。更有意思的是周四这一天。

随着人民币赚钱效应(A股、楼市、中美利差扩)凸显,美元也持续走弱,结汇需求突然起来了,这个时候自然就有较强的人民币升值压力。

在人民币升值压力下,要防范汇率过快升值的压力,维持一揽子汇率稳定,1月初的时候应该是有外汇占款投放的。

也就是说,1月中上旬,流动性是有外汇占款的支撑的。

但周三夜间,由于美国机构空头在游戏驿站等标的上遭遇了空头的暴击,演化为部分对冲基金的流动性危机,导致对美元需求的上升和流动性优质标的的抛售。所以,无论是美股还是全球其他股票市场,都遇到了抛售压力。

然而,让市场惊讶的是,周四竟然继续净回笼。

此前市场相信资金利率往上走是暂时的,但经过这么一调整,市场对资金面的信心突然就崩塌了,短债和长债都开始被抛售。

那么,问题来了,公开市场操作为何突然退出投放了呢?我们猜测是以下几个原因:

1、信贷规模可能比较大,防止流动性泛滥。一般1月银行都有早投放、早收益的冲规模诉求。从去年7月开始,银行信贷久期就不断拉长了,这个和实体融资需求恢复、政策要求支持制造业中长期贷款的趋势是相一致的。

但估摸着1月的信贷投放量应该相当大,而且相当大的比例是企业中长期贷款。草根调研了解到,因为信贷规模投放偏大,监管都有在主动控银行合意信贷规模。正是因为信贷投放量偏大,超过了贷款额度,导致银行不断卖票,压缩票据投放,在资金面收紧之前,票据利率就已经出现大幅上升了。

信贷高速增长一方面会提高银行的货币需求,因为加剧了资产负债错配状况;另一方面信贷投放的高增长也创造出了较多的存款,缴准的资金量也变大了,按3-4万亿的一般性存款增量测算,9.4%的准备金就是2800-3800亿左右的缴准了。

为什么要控制信贷高增长呢?因为要稳宏观杠杆率。

2、一线城市楼市的繁荣,配合近期的房地产调控措施,近期不仅在房地产贷款集中度上做出了调整,让住房贷款额度偏紧,房贷利率上升,同时也在流动性环节收紧,改变公众货币宽松,加码抢购优质资产的预期。

3、敲打机构加杠杆。之前资金利率打得比较低,宽松预期也强了起来,去年底的时候连降准预期都有了。10年国开与隔夜回购利率的套息空间比疫情的时候还要扩,这个时候也发了一批摊余成本专户。在这一背景下,质押式回购成交额又明显上来了。不过这周隔夜利率上涨足矣起到敲山震虎的作用,因为当前隔夜利率的水平足够让之前杠杆获得利润都给亏回去。

4、控制一下资产价格泡沫。此前资金紧也有说法是T+0的银行现金管理理财被大额赎回跑去申购公募,很明显,资金是因为股票基金的赚钱效应给吸引过去的,如果持有的基金份额每天都有4-5个点的涨幅,谁还能看得上一年持有才3%左右的资产。

股票市场上涨也有货币宽松预期的推动。

去年上半年,由于理财净值化后刚兑打破、信托产品暴雷,叠加实体消费生产没有恢复,过剩的流动性涌入股市,6-7月A股量价齐升,明显上涨。但三季度后,当时市场对经济复苏的预期都很乐观,对政策宽松的预期都较为悲观,所以7-12月整体市场是震荡的,当时表现得最好的标的就是顺周期板块,不少其他板块在7-12月都杀了估值。

直到12月在明显的资金宽松推动下,市场对货币宽松的预期加强了,这就又给了市场未来会有较多流动性追逐较少确定性标的的预期。

货币政策要做的就是防止市场有单边宽松预期,有了单边宽松预期,就有了杠杆套利和赛道拥挤,当所有人都追逐确定性溢价的时候,正常的市场定价功能都消失了。资金利率因为资金都去申购股票基金有了压力,监管也不希望继续投放货币,把资金利率按下去,把确定性溢价烧得更旺。

这一次资金紧带来的教训是深刻的,那么,作为投资者,以后应该理解政策呢?

1、不搞急转弯不代表不转弯,只是不急而已,更不意味着政策是走向宽松的方向。也许在服务于某一短期压力(比如11月的信用风险事件)的时候,政策会做些方向上的调整,宽松一些,但此时不能对宽松预期打得太乐观,要随时做好政策再转向回来的准备。

2、相应地,对政策绝对悲观也没什么必要。在全球疫情的不确定性笼罩,小微企业恢复是一个很漫长的过程,小微企业不好,就业和消费都不会太强,政策不会过快转弯,这一次的核心目的只是敲山震虎,扭转此前过于宽松的预期,而非持续地收紧,资金利率未来大概率就是围绕着7天逆回购政策利率波动,社融向名义GDP靠拢。

3、当大众都拥挤在某个赛道里,把确定性溢价推到极端高位你却还想下单买入的时候,最好冷静下来,多想想,是不是哪里有问题。