摘要

2020年底以来,食品通胀呈加速之势,且节前食品价格上涨早于一般季节性。其中猪肉价格超预期反弹、粮食价格攀升、果菜价格亦走高。12月CPI超Wind一致预期,归因于食品CPI由负转正至+1.2%;目前看,去除春节移位因素,1月食品CPI也可能比预期更有韧性。本篇报告中,我们分析食品价格上涨的短期和中期因素。我们认为,总体食品CPI超预期的可能性在上升。

近期食品价格超季节性走高有一定的短期因素扰动——除去四季度总需求增长较强,一些暂时性因素亦加剧了食品供给的短期瓶颈,包括寒冷天气扰动推升运输成本、猪肉供给回升相对缓慢、疫情压制部分冷链进口、以及国际国内粮价共振上涨等。

越过短期噪音看,我们认为中期内,食品价格环比上升也有一定基本面支撑和持续性——虽然由于猪肉价格前期涨幅较大,近期食品CPI高基数仍将压制其同比涨幅,但食品CPI环比仍可能高于市场预期(目前预期较低)。具体看:

1)我们的分析表明,本轮粮食价格的上涨可能较有持续性。从长周期角度看,以玉米为代表的主粮价格从2015年农业供给侧改革、去库存周期开始后长期疲软,直至2019年下半年才逐渐出清。本轮粮食价格的上涨始于2019下半年,2020受疫情扰动有所反复,在2020下半年后开始在加速——举例说明,黄玉米的价格从2020年11月上涨了7%,而同期大豆涨幅亦达到15%。往前看,农产品经历5年去库存结束后的再通胀周期可能仍有后劲。同时,油价回升可能进一步推升玉米价格。

2)随着周期回升,除了猪肉、粮食以外的更为“可选”的食品价格亦有回升动力,尤其是加工食品——鉴于猪肉和粮食以外的食品价格走势呈明显的“顺周期”特性。如我们在近期深度报告《哪些“惯性”在 2021 可能被打破?》中所分析,全球贸易和工业周期可能在4年下行后经历一个较可持续的回升周期、伴随着制造业利润及资本开支回升,PPI走高。基于这一判断,周期性较强的消费品类可能都随着需求回升而“水涨船高”。同时,盈利和劳动力收入的回升也有望抬升加工食品的价格。

3)猪肉价格可能如期回落,但“溢出”效应在目前周期环境下可能减弱。虽然猪肉价格有望回落,但已经是一致预期、且总需求回升及粮食/饲料价格上升可能抬升其“底部”。

鉴于中国主要农产品产量、消费和库存在全球占比较高,中国农产品再通胀周期可能对全球农产品价格、利润和产能周期带来 “联动”效应。中国玉米和大豆消费分别占全球的25% 和32%, 而前期高点玉米库存可能达到全球总量的接近100%。中国农产品去库存周期结束对全球的供需平衡都将有深远的影响,不仅可能带动全球农产品再通胀周期,也可能进而促进国内外的相关产能投资。

风险提示:短期疫情扰动下短期消费需求不及预期。

一、近期食品价格快速走高,短期因素加剧食品涨价压力

去年11月以来,农产品价格明显上行。猪肉价格11月至今涨幅已达19%,明显超出季节性,亦显著超出市场预期(市场此前普遍认为生猪存栏和出栏逐渐加快后,猪肉价格会明显偏弱、拖累食品通胀)。更值得注意的是,玉米和大豆等主粮价格延续2020年中以来的上行趋势,且近期有所加速,去年11月以来分别上涨7%和15%(图表1)。此外,其他农产品通胀也有所升温,蔬菜/鸡蛋/水果/羊肉/白条鸡/牛肉批发价格11月以来分别上涨31%/25%/13%/9%/5%/3%。

今年春节前食品价格上涨比一般的季节性更早,幅度也更强。由于春节对需求的提振和供给的冲击均比较明显,食品价格存在“春节效应”,通常在春节前上涨,春节后回落。从2010-2020年的数据来看,食品价格在除夕前100天平均累计涨幅接近14%,在除夕后100天平均累计跌幅9%。本轮食品价格快速上涨启动的时间更早,在除夕前80天农产品批发价格指数的斜率就开始转陡,目前累计涨幅已经超过2010-2020年的最高水平(图表2)。往前看,考虑到疫情的影响,相关价格春节前大概率继续上行,并超出过去10年同期最高水平。

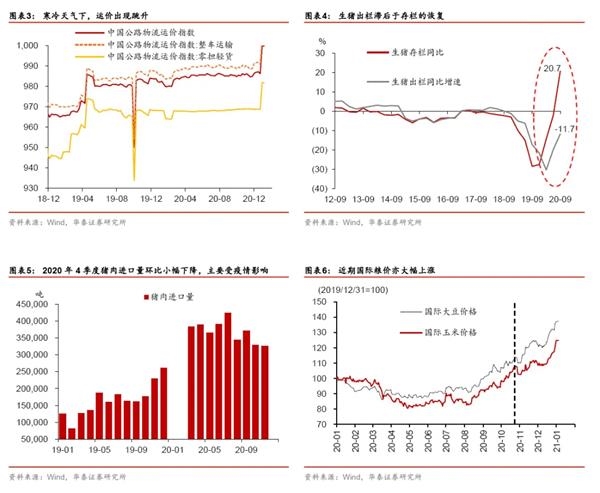

诚然,食品价格走高的背后存在诸多短期因素:1)寒冷天气:2020年入冬后,全国多地气温创历史新低,运输成本快速上升(图表3)。鲜果、鲜菜等保鲜期较短的农产品价格随之走高;2)猪肉供给回升相对缓慢,而短期需求较强:如图表4所示,尽管生猪存栏同比增速已快速反弹至20.7%,但出栏同比增速仍为负值(-11.7%)。换句话说,猪肉产能的恢复尚未完全传导至供给,同时元旦春节前居民对猪肉的消费增加,猪肉价格暂时走高;3)疫情影响部分冷链食品进口:2020年10月以来国内出现多起进口冷链食品存在新冠病毒事件,导致进口肉类和水产品有所减少。仍以猪肉为例,2020年10-11月猪肉进口量为32.7万吨,较3-9月的平均值减少14%(图表5)。4)国际粮价上涨,国内国际共振:11月以来国际大豆价格已经上涨25%,国际玉米价格已经上涨22%(图表6)。根据美国农业部对美洲主要大豆产区的预测,2020/21年度全球大豆将继续供不应求,库销比已下降至2014/15年度以来的最低值、且可能继续下降。尽管中国近几年持续鼓励农民种植大豆,但迄今为止,中国大豆的对外依存度仍在80%以上,因此全球大豆价格持续上涨可能会继续传导至国内价格。

二、长周期角度分析,粮价可能有进一步上升动力

2015-2019年,农业供给侧改革及漫长的去库存周期造成农产品价格连年低迷。2004~2015年中国粮食产量实现十二连增,粮食产量增长超过消费需求增长,这导致2015年以前粮食库存大幅上升。据卢锋(2015) 估计,2014年中国粮食库存已达7.66亿吨,其中玉米、小麦和大米供应过剩,但大豆国内生产不足。2015年中央农村工作会议提出农业供给侧结构性改革,次年3月开始逐步取消临时收储制度,主要政策目标在“去库存、降成本、补短板”。由此,玉米价格开始大幅下行,至2016年底,玉米价格已从2015年初的2500元/吨左右下跌至1500元/吨左右(图表1),并且长期维持在较低水平。类似地,小麦价格从2017年开始下跌,至2019年9月较最高点跌去33%。

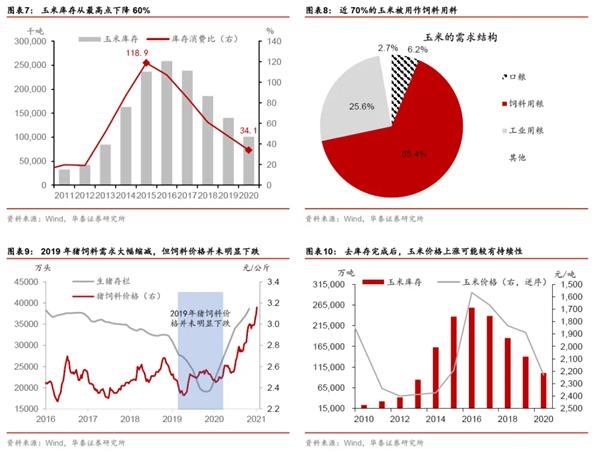

2019年下半年,玉米去库存周期可能已经完成,主要粮食作物价格在2019年底开始本轮回升。如上所述,2015-16年农业供给侧改革实施后,国内玉米库存逐年下降,截至2019/20年度,玉米库存已从2015/16年最高的2.6亿吨下降60%(图表7)。需求侧的观察也印证了这一结论:从需求结构看,近70%的玉米被用作饲料用粮(图表8),因此玉米的价格往往跟猪肉密切相关。2019年非洲猪瘟导致生猪养殖大幅收缩,理论上应对猪饲料及玉米的需求形成负面冲击。然而值得注意的是,2019年猪饲料和(相应的)玉米价格并未随生猪养殖收缩而下跌——猪瘟影响下,2019年生猪存栏下降4成有余,猪饲料产量下降26%,但饲料价格并未明显下跌(图表9),且玉米价格反而自2019年下半年开始连续上涨,表明持续数年的粮食去库存可能已经完成、玉米价格的上涨可能较有持续性(图表10)。

往前看,待猪瘟疫情扰动消退后,生猪进一步补栏及短期供给缺口可能继续推升主要农产品价格。截至2020年11月,生猪产能已经恢复到2017年末的90%。往前看,生猪产能将继续扩张——据农业农村部预计,到2021年二季度,全国生猪存栏将基本恢复到正常年份的水平,这意味着下半年生猪出栏亦有望恢复至常年水平,同比增长有望达到30%以上,饲料及相应的粮食需求将“水涨船高”。供给方面,去年玉米的东北主产区减产较为显著,全国产量同比下降1.6%;此外,国家继续鼓励大豆种植、种植补贴向大豆倾斜,玉米短期供应可能趋紧。虽然近期政策重启临储玉米拍卖,但考虑到数量相对有限,政策调控对玉米价格的影响可能较此前明显减弱。

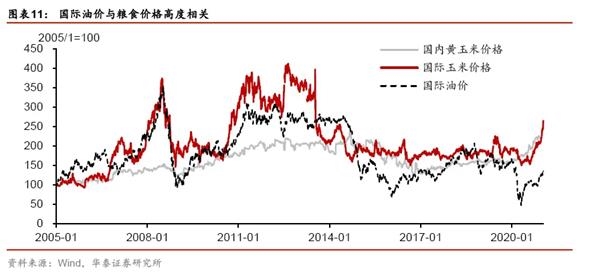

同时值得注意的是,油价回升可能进一步抬升玉米为代表的部分农产品价格。随着生物能源发展取得长足进步,全球对用于燃料乙醇的玉米和用于生物柴油的大豆等能源作物的需求不断增长,带动能源价格和粮食价格的相关性上升。我们测算,2005年以来,国际油价(布伦特)和国际玉米价格之间的相关性达到79%(图表11)。我们在1月6日发布的报告《哪些“惯性”在 2021 可能被打破?》中提到,当前以石油为代表的全球大宗商品价格仍有上升空间,其中计入的再通胀预期与很多其他金融资产相比相距甚远。与此同时,疫情期间相关行业持续缩减产能,如果需求复苏超预期,国际大宗商品可能出现短期供需缺口、推升价格,进而抬升玉米、大豆等农产品价格。

三、猪肉、粮食以外的很多食品价格呈“顺周期”属性,尤其是加工食品

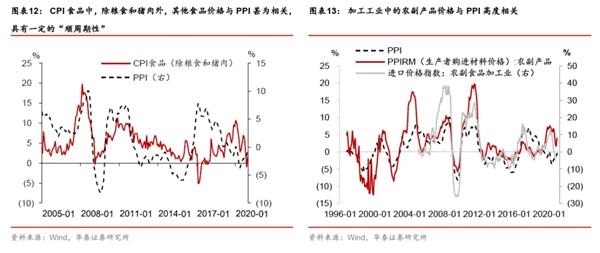

值得注意的是,季节性以外,很多“可选” 食品价格均呈“顺周期”波动属性。猪肉、粮食具有生产周期较长,相对容易储存等特点,这些特点加剧了供给的波动,使得供给对其价格的影响力上升,因此其价格的走势有时会因为供给侧的因素与宏观周期出现背离,典型的情况如2016-2017年,宏观经济复苏但猪肉、玉米价格持续下探。对于猪肉、粮食以外的食品,如蔬菜、水果等,其生产周期短、库存水平低(因此供给侧波动往往较为短暂),需求相对“可选”,这使得其价格更多呈现顺周期的属性。如果将猪肉、粮食按照相应的权重从CPI食品中剔除,得到CPI食品除猪肉、粮食的同比序列,可以看到2005年以来,其波动与PPI高度相关(图表12)。

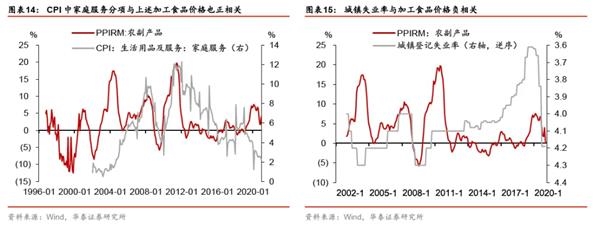

总体盈利和劳动力价格周期和加工食品价格周期正相关。PPI同比与PPIRM农副产品同比均呈现较强的正相关性;有意思的是,PPI同比与农副产品进口价格同比也高度正相关(图表13)。中国缺乏高质量、长期可比的工资数据,CPI家庭服务同比可以用来近似衡量劳动力价格的变化,不难看出CPI家庭服务同比与上述加工食品价格周期也正相关(图表14)。城镇失业率从另外一个维度反映劳动力市场的供需,而城镇失业率与加工食品价格负相关(图表15)。我们认为,总体盈利、劳动力价格周期、加工食品价格周期之所以正相关,在于它们都受到总需求的直接影响,是总需求起落在不同市场的反映。

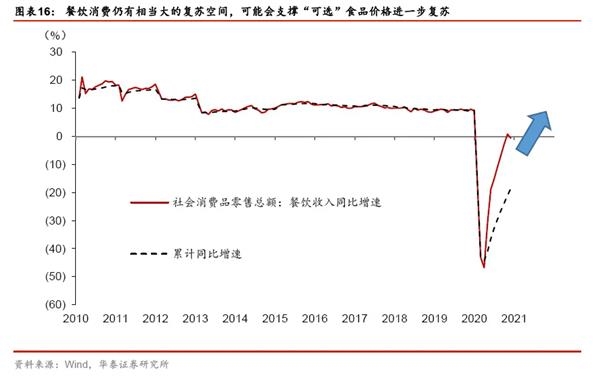

待疫情好转,居民社交密集型消费的复苏也有望继续支撑加工食品价格。2020年11月,社会消费品零售总额中的餐饮收入同比增长仅为-0.6%,累计同比增长-18.6%,距离正常水平仍有很大差距(图表16)。目前新冠疫苗在全球大规模接种(美国、英国及中东等多个受疫情影响较大的国家和地区已率先在民众中普及注射疫苗,中国在重点人群中的接种量接近900万剂次),如果疫苗证实有效,则全球有望更早重启、中国的服务业消费也有望加速恢复。通常来说,外出餐饮对食品的消费往往要多于家庭餐饮。随着餐饮服务等逐步恢复,更强的消费需求将支持食品价格保持稳健。

四、猪肉价格可能如期回落,但外溢效应可能不及景气下行周期

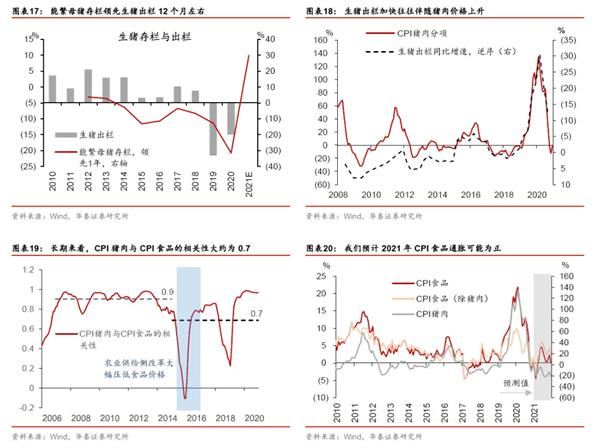

猪肉价格可能如期回落——我们预计供给增加将推动今年生猪价格较现有水平进一步下降20-30%,2021年CPI猪肉同比下降至-15%。这一测算是基于:1)2020年11月能繁母猪存栏环比增长3.8%,同比增长31.2%;根据历史规律,能繁母猪存栏变化领先生猪价格变化12个月左右,与生猪繁育周期大体相当(图表17);以及2)生猪出栏往往伴随着猪肉价格的上升(图表18),但CPI猪肉分项与生猪价格并不是一对一的关系——CPI中猪肉价格包括制成品,其波动性远小于生猪价格。我们测算,CPI猪肉分项对生猪价格的弹性为0.7(图表19,长期均值,即生猪价格下降1个百分点,CPI猪肉分项下降0.7个百分点)。另一方面,2020年以来,在中美贸易第一阶段协议框架下,中国已经开始加速进口猪肉;待疫情缓解后,猪肉进口可能重新加速(图表5)。虽然春节前,猪肉价格可能受供需偏紧影响继续反弹,但二季度开始猪肉价格可能会逐步回落。我们预计2021年底猪肉价格(批发价)可能会从现在的40元/公斤左右下降至30元/公斤左右。

猪肉价格的下跌存在向其他食品传导的“外溢效应”,但其强弱程度一般由总需求决定;当宏观景气度上行时,这种传导往往较弱。猪肉价格与其他食品分项有一定的相关性——猪肉价格的回落可能会部分扩大至食用油及牛羊禽等供应链相关品类和蛋白质替代品价格,但传导程度随经济增长和通胀预期变化。在总需求疲弱的背景下(如2015-16年),猪肉价格上涨未能完全传导至其他农产品价格,甚至部分“挤出”消费者对其他商品的购买力;反过来,在总需求较强的背景下,猪肉价格下跌向其他食品的传导也会较不显著。也就是说,总需求回升及粮食/饲料价格上升可能抬升猪肉价格的 “底部”。

整体来看,我们预计2021年食品CPI有望保持在正增长区间,显著超出当前市场一致预期——其中猪价下跌对2021年食品CPI的拖累在1.5个百分点左右,而2021年猪肉以外的食品CPI可能达到2.5%以上。猪肉在食品CPI中的权重约为10%(2020年权重可能上升至14%,主要是由于猪价上涨,但2021年权重有望随猪价回落而重新修正)。因此,CPI猪肉分项同比或从2020年的65%下降至-15%,这意味着猪肉对整体CPI食品的贡献将从正的6.5个百分点转为负的1.5个百分点。另一方面,我们测算,猪肉以外的食品价格涨幅可能在2021年达到2.5%以上,因此整体食品CPI有望保持在正增长区间(图表20)。考虑到目前市场对2021年CPI的一致预期仅有1.1%(Wind)、且普遍认为食品通胀将为负值,我们对食品CPI的预测可能显著超出这一水平。

五、中国食品、尤其是农产品价格周期可能带来全球“联动”效应

中国对全球农产品边际影响举足轻重。需求方面,作为全世界第一人口大国,中国是对全球农产品边际影响最重要的力量。中国玉米和大豆消费分别占全球的25% 和32%(图表21)。供给方面,中国对部分品种具有较高定价权,前期高点玉米库存可能达到全球总量的接近100%(图表22)。中国需求复苏和去库存周期的结束对全球供需平衡将产生深远影响。

中国农产品去库存周期可能带动全球农产品再通胀周期。经过过去几年的去化,中国玉米库存已经降至历史低位,这降低了中国乃至全球主粮供给的弹性。中国总需求的复苏可能带动除猪肉以外的食品价格面临一定上行压力,而这部分压力有可能外溢,并带动全球农产品再通胀。全球除中国以外疫情控制不力,导致农产品产量受损,更是加剧了这种风险。

农产品价格和利润周期可能促进国内外食品加工产能投资。在我们看来,这一轮食品价格上行周期由于供给、需求等多方面因素,在幅度和持续时间上可能超出市场的预期。在这样的背景下,食品加工业总体利润改善也将较为明显,这将刺激产能扩建的需求,并带动产能周期的上行。

风险提示:

短期疫情扰动下短期消费需求不及预期。去年12月以来,全球及国内各地疫情有所抬头,对居民消费需求部分形成压制。