权益类基金再迎“超级星期一”,并诞生出创公募基金首发认购纪录的超级爆款基金。

基金君从渠道人士处获悉,冯波管理的易方达竞争优势认购规模或达2374亿,创出公募基金史上单只新基金认购规模新高。而广发、华泰柏瑞等旗下新基金也在1月18日一日售罄,1月18日基金发行市场认购总规模有望超过2600亿元。

越来越多的投资者争相认购绩优基金经理所管产品,也让这些明星基金经理管理规模不断壮大。基金君获悉,业内已经诞生管理规模超千亿的主动权益基金经理,而这一人数还处在增长的趋势中。

多位投资机构和基金经理建议,近期大量资金涌入爆款基金,不一定可以带来赚钱效应,基金投资的难度也在增加。投资者需对后市保持谨慎,并适当降低收益预期,在基金投资中注意做好长期投资和理性投资。

单日认购金额2374亿创历史记录

1月18日晚间,2374亿认购记录的消息传出,各大银行、券商等基金发行渠道,以及基金公司均在连夜备战,准备产品去对接易方达竞争优势企业混合基金比例配售之后退出的超2000亿的资金。

自上周开始,就有渠道频频推荐易方达老将冯波管理的易方达竞争优势,彼时,全行业都已经预料到这只基金将成为本周一的爆款品种,但是应该很少有人能预期这只基金能“如此爆款”。

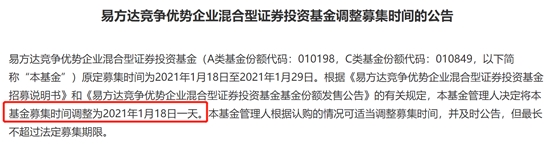

其实早在基金发行前夕(1月14日),易方达基金就宣布,易方达竞争优势企业混合型基金原定募集时间为2021年1月18日至2021年1月29日,调整为2021年1月18日一天。

仅此短短一天时间,易方达竞争优势的发行就刷新了公募基金史上单只新基金认购的最高记录。

1月18日早上,基金君从渠道消息获悉,截止上午10点,易方达竞争优势已募集500亿元以上,而该基金限购150亿发行,当时客户经理就表示预计比例配售率有可能达到10%~15%。

中午时分,渠道传出超1000亿资金认购,到了下午三点左右,一位银行渠道客户经理表示该基金引来1300亿认购量,有超越去年鹏华基金1371亿最高纪录的架势,随后1500亿、2000亿等消息不断传出。

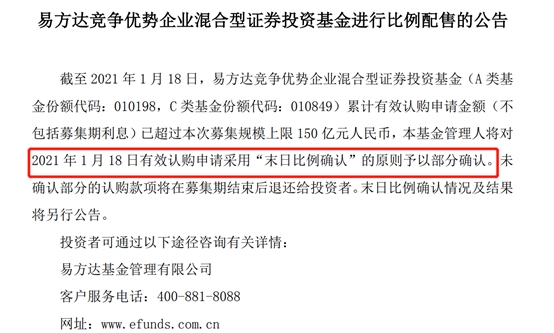

数据显示,此次易方达竞争优势的代销渠道达到152家,其中包括75家券商、44家银行、33家其他第三方等,涉及到多个渠道的汇总数据,因此最终募集数据出来较晚。最终从渠道传出的消息是:1月18日易方达竞争优势最终募集2374亿,配售率6.3184%,刷新了去年7月鹏华基金创造的1371亿新基金认购纪录。(具体易方达竞争优势的销售情况,以公告为准)

易方达在1月18日傍晚也在官网发布了公告,将对1月18日的有效认购申请采取“末日比例确认”的原则予以部分确认。

值得一提的是,这只基金的配售资金预计在1月19日会被退回。扣除150亿之后,此次被退回的资金量高达2224亿元,可谓“天量级”,因,此也让不少渠道、基金公司连夜想好对接基金以及宣传用语,相信从1月19日开始,会有此类公众号文章出炉。而本周后续发行明星基金经理新基金的基金公司更近水楼台,可以顺势发力“承接”这些资金。

为什么此次能引发如此多认购?据一位银行渠道人士表示,第一、易方达冯波属于“双十”基金经理,这类基金经理的新产品稀缺。第二,1月大部分首发都进行了不等的比例配售,其背后的原因是这两年来主动权益类基金的大发展。在政策面上,监管大力倡导发展权益类基金,为基金发展营造更好环境;在资金面上,国家鼓励引入中长期资金,“炒股不如买基金”的真实状况,也让更多客户通过基金进入市场;同时,通过长期业绩的验证,头部基金经理的超额收益和专业投资能力获得市场认可。

新基金会控制建仓节奏

关注性价比较高的港股机会

作为公司投研骨干,工号为“27”的冯波在易方达基金成立初期就加入了公司。

相关资料显示,他于2001年8月加入易方达基金,历任市场拓展部研究员、北京分公司副总经理、行业研究员、基金经理助理、基金经理等职务,现任易方达基金副总经理级高级管理人员、研究部总经理、权益投资决策委员会委员,拥有逾19年基金从业经验,14年投研经验,掌管了包括易方达行业领先、易方达中盘成长、易方达研究精选三只基金。

谈到自己的核心投资逻辑时,冯波总结为:通过深度研究来认知企业的竞争优势,精选优质与估值合理的公司进行投资。平时在投资选股时,主要关注三个方面:第一,公司所处的行业状况,如行业的成长性、空间、竞争格局、商业模式。第二,回到公司本身,看公司竞争能力、竞争壁垒到底怎么样。如果这家公司跟其他公司并没有很显著的差异,那么很难保证它能够持续稳定地成长。还有公司的管理层,优秀的企业家永远能超出市场的预期,去实现他的目标。第三,财务指标,现金流等也是比较关注的。

对于该只基金的建仓,冯波透露,一是控制建仓节奏,初期以绝对收益和控制回撤作为主要目标,希望给投资者相对比较稳定的建仓期。二是重点关注性价比较高的港股投资机会,以及A股中估值合理、具有竞争优势的公司。“2021年市场波动比较大,估值水平比较高,更加考验各个基金管理人深度研究以及把握机会的能力,能力越强的公司,基金净值表现越好。我们认为市场在估值波动过程中会提供比较多的投资机会。”冯波说。

事实上,从冯波目前所管的三只基金持仓情况,大致也能判断出1月18日新发的易方达竞争优势企业混合基金未来的选股方向。

例如,他管理时间长达11年的易方达行业领先混合是一只投资范围不包含港股的基金,去年三季报披露的前十大重仓股均为A股股票,以白酒、光伏、消费、医药等行业龙头股为主。

其所管的另一只基金——易方达中盘成长基金则对投资标的市值有明确要求,只能投资累计总市值占A股总市值处于25%到75%范围之间的中盘股票,该只基金去年三季度末前三大分别为隆基股份、泸州老窖以及青岛啤酒股份,此外,前十大重仓股中还包含了美团、中国飞鹤等港股。

而去年成立的易方达研究精选是一只股票型基金,最低股票仓位不能低于80%,该基金前十大重仓股也均为A股及港股市场的各个细分行业龙头股。

资金继续向头部公司及绩优基金经理集中

最近几个月,随着申购资金流入以及基金净值上涨,据基金君了解,截止目前,已有主动权益基金经理管理规模突破千亿大关。

在一位基金公司人士看来,公募基金在过去两年表现出稳定的投资业绩,投资者的获得感较高,这也是市场资金持续流入长期业绩优秀的基金经理所管基金的因素之一。

但他也同时强调,相比不断涌现的爆款基金,基金公司规模提升的同时,未来应该如何继续保持稳定优秀的投资业绩,更值得投资者关注。

“管理100亿资金和管理1000亿资金,在投资难度上存在天壤之别。”上述基金公司人士认为,“公募基金未来需要打造专业的分工平台去支持优秀基金经理扩大其管理边界,一个公司投资能力中枢的提升,仅靠基金经理个人管理能力提升是远远不够的,还需要平台的支持,现在大家所看到的,头部基金公司规模越来越大,就是平台带来的效应。”

另一位基金公司人士也表示,部分优秀基金经理管理规模不断提升的同时,业绩依旧保持优秀,究其原因,既有个人能力的因素,也有平台因素,更有其自身投资风格的因素。“有些基金经理的投资风格比较适合管理大规模资金,例如一些价值成长风格的基金经理,他所选择的投资标的本身是有市场容量的,才能够容纳大规模资金进出。”

冯波在谈到基金经理管理规模时也承认,管理大规模资金和小规模资金,在投资方法上会有所差异。“管理大规模基金时,股票买卖的机会成本相对较高,因此,在选择股票时,需要从长期视角考虑问题,不太会考虑一个公司半年左右时间的投资回报,更多是考虑公司三年或者更长时期的投资回报,公司的基本面及核心竞争力是关注重点,更强调研究深度,对市场短期波动、短期事件性冲击或者政策影响不是特别在意,更看重中长期的确定回报。”

兴全基金明星基金经理谢治宇此前在做客支付宝直播时提到,部分可投标的资产近几年优秀表现是基金经理管理半径扩大的重要基础。他称,最近两年,大家看到基金越发越大,似乎基金经理的管理半径都在扩大,其中一个很重要的原因是,一些大公司近几年不但没有表现出劣势,反而表现出很强的优势,随着优秀公司不断涌现,相信基金经理的管理半径是在拓展。

爆款频出的历史性大年

权益基金的高光时刻

实际上,1月18日不止易方达旗下新基金成为爆款,同样坐标广州的广发基金旗下广发成长精选,同样获得市场欢迎。该基金产品募集目标120亿,而来自渠道消息称该基金募集规模或达到140亿。广发基金也发布了相关公告,而李晓西管理的华泰柏瑞质量领先、博时成长领航混合基金也有不俗表现。

而从2021年情况看,基本延续了2020年的辉煌,并频频超越。数据显示,截至1月16日,今年以来已经成立50只新基金,合计募集规模达到2535.42亿元,平均单只基金募集规模高达50.71亿元,为2009年9月以来新高。其中权益基金规模合计2387.31亿元。

历史数据显示,自2010年以来,权益基金整月募集规模超2300亿元的情况出现5次(包括今年1月),募集规模最高的是3250.94亿元,出现在2020年7月。此外,2015年5月、2015年6月、2015年4月权益基金募集规模分别达到2952.26亿元、2514.83亿元、2504.79亿元。若1月份权益基金继续保持这样的募集速度,大概率会创出历史新高。

截至目前已经宣布成立的新基金中,已经出现8只百亿级基金,另有一只规模超99亿元,均为主动权益类基金。

若将时间拉长,2019年以来,成立新基金合计募集规模超4.8万亿,其中权益基金成为主力军。在权益类基金赚钱效应下,近年来权益类基金进入发展的快车道,百亿基金“单日售罄”的现象频频出现,单日千亿资金抢购的现象也越来越多。

数据显示,除了1月18日易方达新基金首次引来超2000亿资金追捧外,自2019年以来,王宗合管理的鹏华匠心精选,赵枫管理的睿远均衡价值三年都曾达到单日千亿资金追捧的热销局面,指数型基金中,首批四只科创50ETF也曾达到一天就有千亿资金抢购的局面。

此外,广发刘格松、南方章晖、汇添富胡昕炜、中欧葛兰、交银杨浩、易方达萧楠等发的新基金都一天引来超500亿的认购量。

华南一家大型公募权益投资经理分析,近年来,主动权益类基金大发展,一是因为在政策面上,监管大力倡导发展权益类基金,资本市场的注册制等改革举措,都为权益类基金发展营造更好环境;二是资金面上,国家鼓励引入中长期资金,“炒股不如买基金”的状况,也让普通投资者更多通过基金投资进入市场;第三,通过长期业绩的验证,头部基金经理的超额收益和专业投资能力获得市场认可,这些绩优基金经理的管理规模也在快速增长。

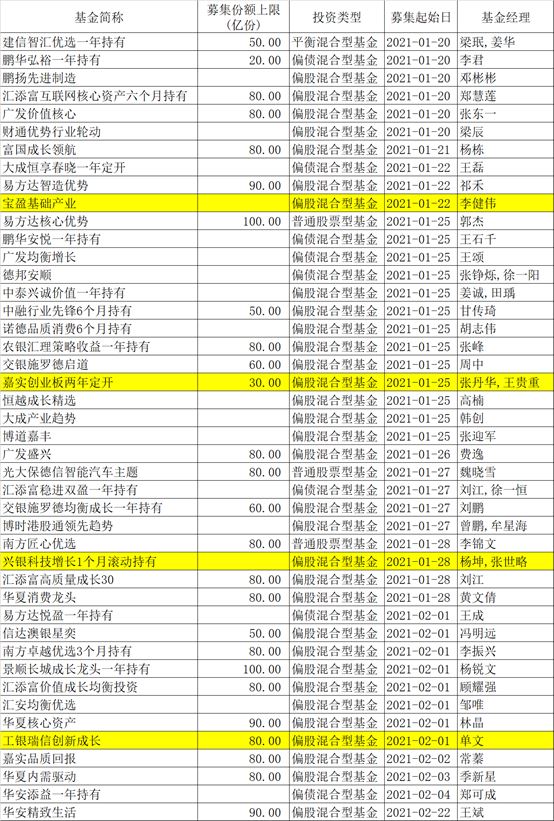

后续仍有不少新基金发行,这其中可能又将出现不少爆款基金。基金君整理了后续即将发行的主动权益新基金(含偏债混合类产品)

走理性投资、长期投资之路

在市场火爆之际更需要理性声音——投资基金需要谨慎、人生没有“躺赢”。

基金行业有句老话是,“好发不好做、好做不好发”。目前显然是处于“好发不好做”的阶段。在2007年,基金君也见过新基金发行火爆的情况,一日售罄、千亿资金追捧明显基金经理和目前并无二样,同样的情况在2015年也出现过。然而,之后的故事演绎大家也知道。

目前基金君也经常听到基金经理谈及目前选股难度在增大,“优秀的股票还能选出,但是难度在提升”,“一些好股票的估值太高了,确实不敢追”、“建仓会采取稳健策略”等等说法。

这并非是说目前布局权益基金不好,而是需要警惕起来,一方面,经过了两年的市场大涨,首先投资者应适当降低预期,不要盲目的认为买基金就是赚钱的,近期甚至听说不少卖了房子或者贷款买基金的现象,确实为这些投资者“捏一把汗”;另一方面,市场人士经常谈及看好权益市场的黄金十年,但不代表市场就是只涨不跌的。基金投资不宜操之过急,在涨的时候不要急躁“一把梭”,在跌的时候要给基金更多的时间和信心。

一位投资人士就表示,目前沪指已经超3600点,市场上基本面确定性较强的白酒、医药、新能源、电子等多数板块已经达到估值高位,未来需要充分消化估值;而银行、保险、有色等低估值、顺周期板块,还将受制于疫情反复、经济复苏进度的制约,没有明显的趋势性投资机会。在这种环境下,今年投资需要降低收益预期,不可能再现2019年~2020年那样非常赚钱的行情。

还有一位基金行业知名基金经理也表示,A股一直处在结构性牛市中,事实上,每个年景都会有一些机会,不是特别认同牛短熊长的说法。近两年,龙头股和基金的涨幅惊人,2021年适当降低收益率预期是合理的选择。

还有多位行业机构和人士认为,大量资金的涌入爆款基金,不一定可以带来赚钱效应,投资者仍需对行情保持谨慎,并适当降低收益预期,在基金投资中注意做好长期投资和理性投资。

对投资者来说,需要理性、长期投资,而对于基金公司来说,在这一阶段更应该保持理性,不要盲目追求规模,近年来有些公司频频让明星基金经理挂名发行新基金;也有刚刚发行的新基金尚在面值线徘徊,几个月后又继续发行新基金,打出明星基金经理招牌赚规模;也有明星基金经理在引来巨量管理规模后,忽略投资能力上限而盲目发行等等。投资端上,机构抱团取暖、集中持股于某单一行业、风格极致化等行为也近期引起市场极大关注。

从持续经营角度考虑,过分“追星”却也会埋下隐患。如何在吸引众多投资者申购后维持基金业绩,维护持有人利益,使持有人与公司发展形成良性循环,这才是基金公司经营的关键,从长期出发,做好投资能力建设,才是最核心的。