报告摘要

第一,CPI环比由降转涨,PPI涨幅扩大,同比数据基本符合预期。

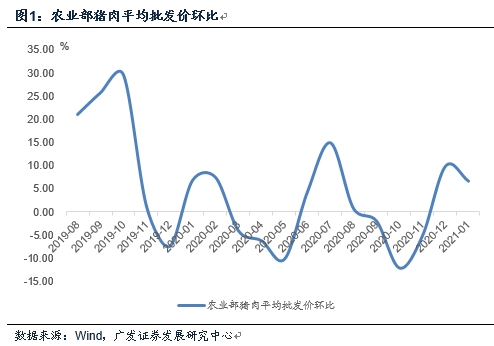

第二,猪肉价格出现一轮趋势逆转和快速上行,环比由前值的-6.5%变为6.5%,农业部口径环比涨幅更高。在前期报告《猪肉价格为何出现一轮上行》中,我们详细剖析了原因和趋势。

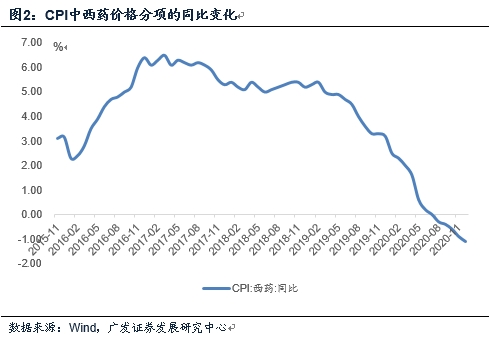

第三,除猪肉外的一般物价目前变化不大,鲜菜鲜果价格并没有显示出超季节性,非食品价格表现平稳,西药类价格环比下跌应与集采影响有关。2020年5月前猪肉价格形成的基数较高,CPI无过高风险。

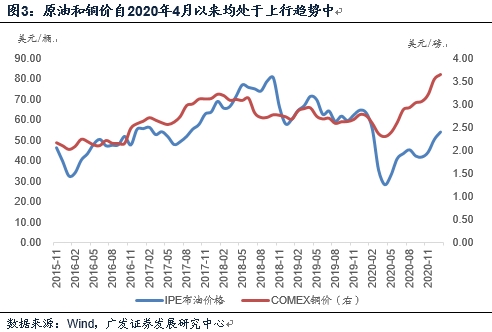

第四,原油系是影响通胀数据的第二个密集区域,汽油、柴油和液化石油气价格上涨合计影响CPI环比约0.10个点;石油开采、石油煤炭加工、化工三个行业合计影响PPI环比约0.37个点。从1月中枢仍在抬高的原油价格看,这一影响仍在趋势中。

第五,冷冬天气和油价上涨进一步影响到煤炭、燃气这两个行业,其环比价格涨幅均有扩大。从高频数据看,煤炭价格仍在上行过程中。

第六,工业需求逐步恢复的背景下,有色、黑色金属相关领域价格上涨幅度较大,这两个领域合计影响PPI环比亦达0.37个点。

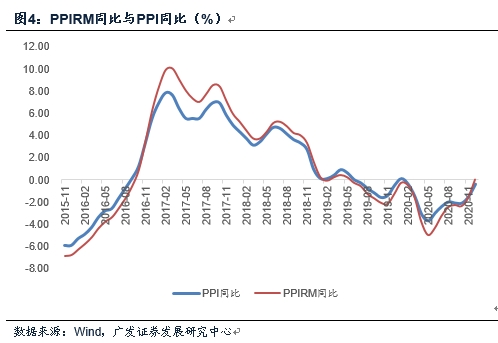

第七,从工业类价格结构看,PPI生产资料环比涨幅快于生活资料环比、PPIRM涨幅快于PPI、CRB涨幅快于PPIRM,这意味着PPI上行仍在传递的过程中。

第八,2021年和2017年很像,猪肉的高基数导致2017年CPI不高,但通胀预期已在上行,大部分工业品价格弹性均在扩大。

正文

CPI环比由降转涨,PPI涨幅扩大,同比数据基本符合预期。从环比看,2020年12月CPI由上月下降0.6%转为上涨0.7%。从同比看,CPI由上月下降0.5%转为上涨0.2%。从环比看,2020年12月PPI上涨1.1%,涨幅比上月扩大0.6个百分点。从同比看,PPI下降0.4%,降幅比上月收窄1.1个百分点。

CPI和PPI表现均和市场预期相差不大。

猪肉价格出现一轮趋势逆转和快速上行,环比由前值的-6.5%变为6.5%,农业部口径环比涨幅更高。在前期报告《猪肉价格为何出现一轮上行》中,我们详细剖析了原因和趋势。猪肉价格环比由10月的-7%、11月的-6.5%,变为12月的6.5%。价格出现了一轮趋势逆转和快速上行。

农业部平均批发价口径猪肉价格12月环比9.8%,1月第一周环比上行6.7%。幅度更大。

猪肉价格是肉类价格的锚,在猪肉价格影响下,肉类普遍环比上行。其中羊肉价格由11月持平转为12月环比上涨2.6%,牛肉价格由11月环比0.1%转为环比上涨0.5%,水产类价格由11月环比上行-1.9%转为12月环比上行0.8%。

在前期报告《猪肉价格为何出现一轮上行》中,我们对价格上行的六个原因和对后续趋势的看法做了详细阐述。

除猪肉外的一般物价目前变化不大,鲜菜鲜果价格并没有显示出超季节性,非食品价格表现平稳,西药类价格环比下跌应与集采影响有关。2020年5月前猪肉价格形成的基数较高,CPI无过高风险。

低温天气下蔬菜水果的生产和储运成本增加,但疫情防控常态化之下进口水果价格下跌可能带来一定对冲。鲜菜鲜果价格12月环比分别上涨8.5%和3.5%,并没有显示超季节性。

非食品价格环比增长0.1%,同比零增长,均没有异常趋势。

西药类价格环比-0.2%、同比-1.1%,同比跌幅扩大,应与集采的价格影响有关。

2020年1-4月22省猪肉价格在48.3-51.1元/千克之间。在猪肉价格偏高的背景下,CPI暂时没有过高风险。

原油系是影响通胀数据的第二个密集区域,汽油、柴油和液化石油气价格上涨合计影响CPI环比约0.10个点;石油开采、石油煤炭加工、化工三个行业合计影响PPI环比约0.37个点。从1月中枢仍在抬高的原油价格看,这一影响仍在趋势中。

2020年12月汽油、柴油和液化石油气价格分别环比上涨5.2%、5.8%和3.0%。CPI分项中交通工具用燃料价格环比为5.1%,大幅高于11月的-3.0%。

油价影响下的工业大行业主要有三个,其中石油和天然气开采业价格环比上涨7.9%,石油、煤炭及其他燃料加工业价格环比上涨5.3%,化学原料和化学制品制造业价格环比上涨2.3%,涨幅均有所扩大,合计影响PPI上涨约0.37个百分点。

从IPE原油价格看,2020年11月-2021年1月(第一周)均价分别为44.0、50.2、53.9美元/桶。油价上行对CPI带来的影响仍在趋势中。

冷冬天气和油价上涨进一步影响到煤炭、燃气这两个行业,其环比价格涨幅均有扩大。从高频数据看,煤炭价格仍在上行过程中。

2020年12月燃气生产和供应业价格环比上涨4.1%,煤炭开采和洗选业价格环比上涨3.5%,涨幅均较前值进一步扩大。

从高频数据看,动力煤(Q5500)2020年12月和2021年1月(第一周)价格环比分别为13.9%和16.6%。

工业需求逐步恢复的背景下,有色、黑色金属相关领域价格上涨幅度较大,这两个领域合计影响PPI环比亦达0.37个点。

有色金属是价格上涨的另一密集领域,COMEX铜价月均值2020年12月环比上行达10.4%。

钢价亦涨幅较大,螺纹钢价格2020年11月-2021年1月均值环比分别为6.0%、7.2%、6.6%。

从PPI来看,有色金属冶炼和压延加工业价格环比上涨3.9%,黑色金属冶炼和压延加工业价格上涨3.3%,涨幅分别扩大2.8和1.8个百分点,合计影响PPI环比约0.37个百分点。

从工业类价格结构看,PPI生产资料环比涨幅快于生活资料环比、PPIRM涨幅快于PPI、CRB涨幅快于PPIRM,这意味着PPI上行仍在传递的过程中。

2020年12月CRB工业原料、PPIRM、PPI环比涨幅分别为5.6%、1.5%、1.1%,PPI生产资料环比1.4%又显著快于生活资料环比的0.1%。

这其中固有各指标自身价格弹性的区别,但从每部分的相对变化看(同一指标当月环比相对于前月环比),下游反映仍偏弱(比如PPI生产资料环比增速加快0.7个点,而生活资料环比增速持平),目前的工业价格上涨仍在从上至下的传递过程中。

2021年和2017年很像,猪肉的高基数导致2017年CPI不高,但通胀预期已在上行,大部分工业品价格弹性均在扩大。

在前期报告《2021与2017:相似及差异点》中,我们指出2021年和2017年宏观面有五大相似之处,其中包括均处于一轮再通胀周期中段,猪周期背离约束一般物价,但通胀预期和资产型通胀已在上行。对于那轮周期来说,PPI自2015年底、核心CPI自2016年初启动上行。2017年处于再通胀周期中段,PPI在高位徘徊(10月形成第二个顶部),核心CPI则继续处于上升周期。对于本轮来说,2020年5月PPI触底,2021年亦处于再通胀周期中段, PPI及核心CPI目前仍处于明确的上升趋势中。两个阶段的另一类似点是猪肉价格在同比上都会形成负贡献,导致CPI可能不会太高,但通胀预期、工业品价格和资产型通胀已有初步上行。价格弹性扩大是宏观面最显性的线索之一。

核心假设风险:宏观经济变化超预期,外部环境变化超预期。