十月以来,顺周期板块集体爆发。截至12月4日,申万一级行业中,汽车、有色金属、家用电器、钢铁、化工、银行等板块涨幅均超10%。站在当下,想要搭乘顺周期行情,平均股息率达3.9%、市净率处在十年底部的银行板块是不错的方向。

市净率仅0.79

估值处在十年底部

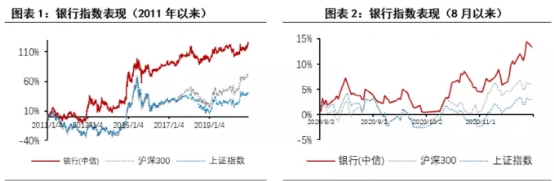

长期以来,银行板块给投资者的印象是虽然估值低但是上涨爆发力不足,表现有点“温吞吞”,其实拉长时间看,银行板块表现并不差。截至今年11月底,2011年来银行业指数的累计收益率(以日计单利,下同)为125%,而同期沪深300和上证指数累计收益仅为71%和41%,远远跑赢大盘。今年8月以来,市场开始呈现震荡行情,银行板块呈现较好的抗跌属性,10月以来更是超额收益明显。

数据来源:光大证券、截至2020年11月30日

银行股为何能够一改“低调形象”在市场强势发力,成为机构资金的眼中的“香饽饽”?

光大证券分析师王一峰指出,2020年四季度以来银行股大涨,主要受到经济回暖与估值修复双重因素驱动。一方面,经济持续恢复增长背景下,顺周期行业整体向好。银行业作为典型的顺周期行业,随着经济持续回暖,市场对于贷款定价上升、净息差反弹、资产质量向好均有预期;另一方面,上市银行基本面稳健同时整体估值较低。

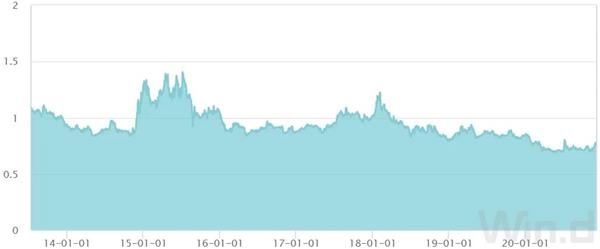

从市净率看,数据显示,截至12月4日,中证银行指数市净率仅为0.76,处在近10年9.66%的分位点,低估依旧十分明显。

中证银行指数近10年市净率

平均股息率3.90%

后续有望仍有行情

展望后市,银行股上涨持续性如何?

从银行基本面来看,今年以来银行板块整体上遭遇了疫情、银行让利、信用债违约等事件。不过,随着市场对利空因素已充分预期,站在当下,经济复苏带动银行资产质量向好,板块吸引力不断增强。

拥有9年证券从业经验的天弘中证银行ETF拟任基金经理陈瑶表示,1.5万亿让利目标落地,随着经济持续复苏,银行板块的利空预期出清得较为充分。银行作为一个后周期属性的行业,其成长主要来源于基本面改善、经济加杠杆和估值修复。在目前时点来看,2021年基本面预期改善以及经济实质性修复有一定的预期,或推动银行新一轮行情的开启。

除了基本面改善和估值处于低位外,分红高也是银行股当下吸引力提高的重要因素。具体看,数据显示,截至12月4日,36只银行股(剔除刚上市的厦门银行)的平均市盈率仅为8.27,市净率仅为0.91,有25只银行股破净,占比达69.44%;平均股息率为3.90%,超越不少银行理财产品。从今年以来的涨幅看,36只银行股今年以来平均涨幅仅为0.26%,近6成个股仍为负收益。

此外,从历年的四季度行情看,银行板块出现行情的概率也相对较大。据数据显示,2005年-2019年的15个四季度中,银行板块在其中12个年份的四季度绝收益率为正,月均涨跌幅为3.7%(数据区间为2010年-2019年),可见银行板块的四季度日历效应显著。