正文内容

1、今年以来,大股东增减持情况如何?

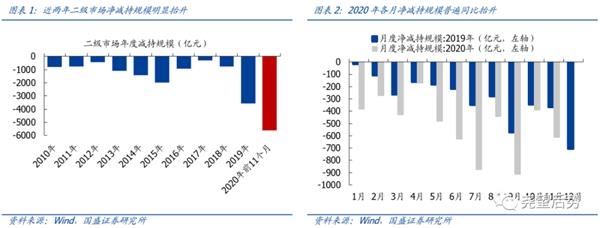

二级市场净减持规模近年来持续攀升,今年前11个月累计净减持规模约5600亿元。以大股份变动截至日口径统计,近三年二级市场减持规模不断攀升,截至2020年11月30日,今年二级市场累计净减持规模已达5601.52亿元,环比再增2028.43亿元。从月度窗口看,7月和9月减持规模居前,单月净减持均超800亿元,而且各月净减持规模均高于去年同期,减持体量明显攀升。

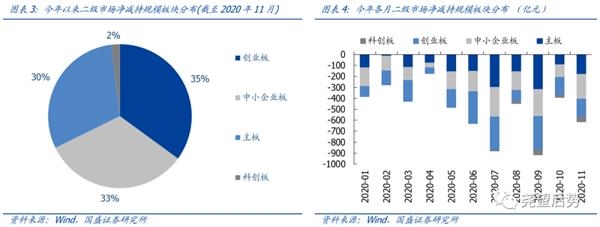

存量板块减持规模旗鼓相当,面临集中解禁的科创板实际减持规模则相对有限。从二级市场净减持规模板块分布看,今年以来主板、中小板和创业板净减持规模相当,分别达到1697.94亿元、1834.08亿元和1961.50亿元,而7月面临集中解禁的科创板虽然自8月开始陆续遭到减持,但实际减持规模仅约为108.00亿元。

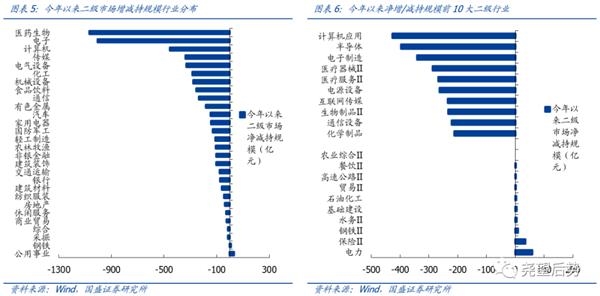

医药与电子减持规模居前,公用事业与钢铁获小幅增持。从净减持规模的行业分布看,医药生物和电子的净减持规模较大,分别达到1067.02亿元和1003.60亿元。从细分行业角度看,计算机应用、半导体、电子制造、医疗器械和医疗服务减持压力居前,分别达到426.34亿元、397.08亿元、340.33亿元、286.14亿元和266.47亿元,而电力、保险、钢铁、水务和基础建设等公用事业类行业则获小幅增持,分别达到58.94亿元、34.54亿元、9.61亿元、5.68亿元和5.22亿元。

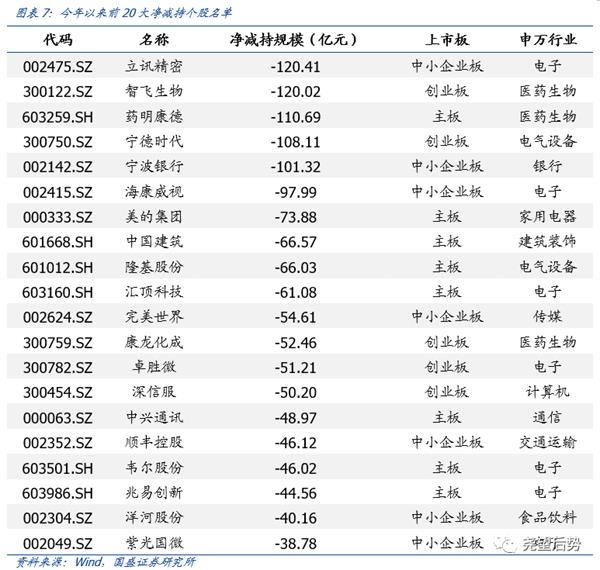

行业龙头普遍减持居前,立讯精密减持规模居首。从个股净减持规模看,产业资本端的减持压力更多集中于细分领域龙头,如消费电子领域的立讯精密、疫苗领域的智飞生物、新能源领域的宁德时代等累计净减持规模均超过百亿,明显高于同行业其他标的。

2、基金份额:新发规模保持增长

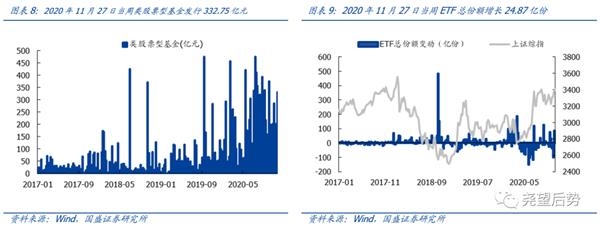

2020年11月27日当周,类股票型基金发行332.75亿元,较上期环比增长128.81亿元。其中股票型基金和混合型基金发行规模分别为61.27亿元和683.80亿元。

2020年11月27日当周,上市ETF份额环比增长24.87亿份。其中,华夏上证科创板50ETF、华夏上证50ETF和南方中证申万有色金属ETF份额提升幅度位居前三,分别增加12.58亿份、8.87亿份和6.28亿份;同时华安创业板50ETF、广发中证军工ETF和华宝中证全指证券ETF份额回落幅度居前,分别减少4.43亿份、4.14亿份和4.04亿份。

3、一级市场融资:IPO发行节奏加快

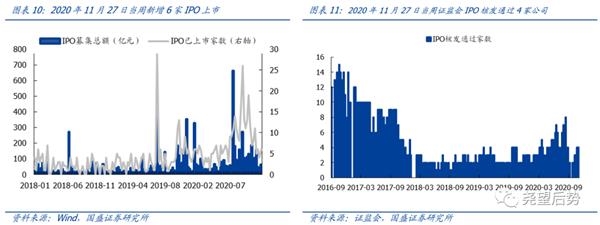

2020年11月27日当周,新增6家IPO上市,首发募集规模合计约为61.5亿元,新增IPO募资规模与企业数较上期均明显回升。同时证监会当周核发通过四家IPO(上海健麾信息技术股份有限公司、森林包装集团股份有限公司、同兴环保科技股份有限公司、浙江中晶科技股份有限公司)。

4、杠杆资金:融资余额大幅增长

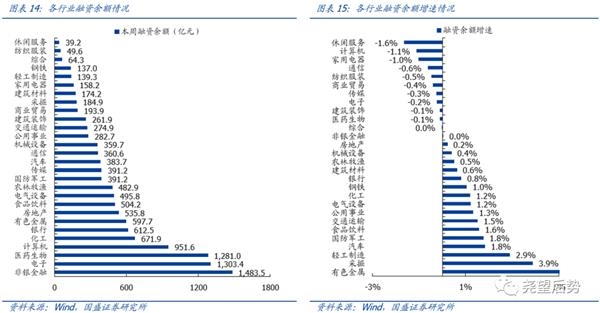

截至2020年11月27日,融资余额为12766.75亿元,较前周增长116.62亿元。从板块分布来看,2020年11月27日当周,主板、中小企业板和创业板融资净买入占成交金额的比例分别为0.4%、0.3%和-0.3%;融资余额占标的自由流通市值的比例分别为4.2%、5.7%和5.1%;融资余额增速分别为0.9%、0.7%和-0.71%。

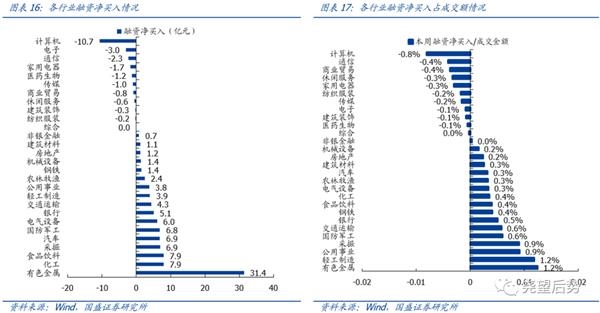

从行业分布来看,2020年11月27日当周,融资余额增速较快的为有色金属、采掘和轻工制造;而休闲服务、计算机、家用电器等行业的融资余额增速大幅回落。

2020年11月27日当周,有色金属、化工、食品饮料等行业融资净买入居前;融资净买入占成交金额比例较高的行业为有色金属、轻工制造、公用事业等。

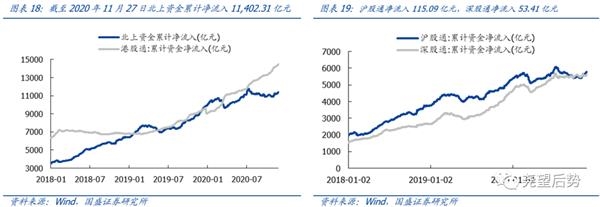

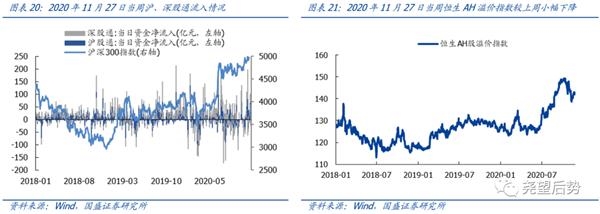

5、北上资金:北上资金流入延续

截至2020年11月27日,北上资金累计净流入11,402.31元。2020年11月27日当周,北上净流入168.50亿元,其中,沪股通净流入115.09亿元,深股通净流入53.41亿元。

截止2020年11月27日恒生AH溢价指数下降至142.25。

6、市场风险偏好:个股涨跌停比值小幅回落

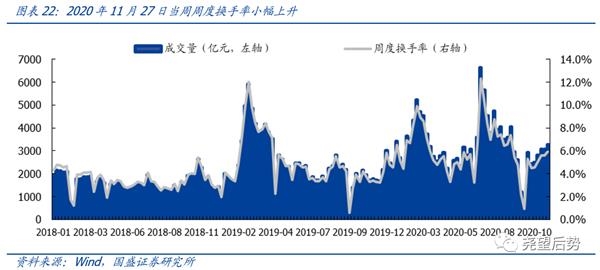

换手率和涨跌停个股数比值可以间接反映市场的活跃度和风险偏好情况。2020年11月27日当周,A股的周度换手率为5.93%,较上期小幅上升;涨跌停个股数比值由上期的4.16回落至3.63。

风险提示:

1、海外事件冲击;2宏观经济政策超预期变化。