2020年楼市“金九银十”终于在平淡中落幕。

今年前10个月,仅一线城市楼市整体回正;二手房则出现成交量分化,北京同增62%,深圳环降43%。

各地调控政策进一步收紧,如北京启动住房限购政策执行、商品房预售资金监管、住房租赁合同备案等专项检查。此外受限于房地产信贷政策适度收紧,9月以来房地产市场降温特征愈加突出,预计年底房地产市场仍不容乐观。

11月1071亿元债务规模偿债高峰将至,高负债房企将面临年内最大考验。

2020年只剩下不到两个月了。

前10月仅一线城市新房成交量整体回正

均价累计涨幅超2019年同期

今年前10个月,仅一线城市整体成交正增长。

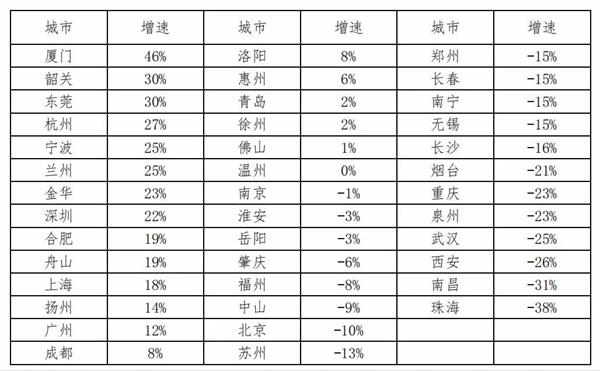

据易居研究院报告,上海的新房市场今年成交火热,成交同比增长18%;深圳楼市保持了年初以来的热度,尽管下半年调控升级后有所降温,但1~10月累计成交仍同比增长两成有余;北京同比下降10%。

《10月全国40城新建商品住宅成交报告》显示,一线城市新建住宅成交面积累计同比增长9%,二线城市累计同比下降7%;三四线城市累计同比下降1%。

数据来源:易居研究院

前10个月,新房成交量同比降幅最大的5个城市分别是珠海、南昌、西安、武汉和泉州,而中西部二线城市新房成交整体表现较差。从今年1~10月的新房成交面积来看,南昌同比降幅超过30%,西安、武汉和重庆的同比降幅均超过20%,长沙与郑州的同比降幅也超过10%。南昌9月和10月新房成交量虽环比小幅增长,但相比去年同期仍下降20%以上。

珠海2018年末和2019年上半年放松了对部分区域的限购,2019 年上半年新房成交量同比大幅增长1倍多,去年同期基数太高,导致今年的成交量降幅最大。

各城市在成交周期方面也有不同表现。据贝壳研究院监测,2020年10月,长三角城市群成交周期指数延续缩短趋势,环比再次缩短25%,同比缩短12%,在全国城市群中表现出较强信心,在疫情恢复过程中也是最为快速的。

新建商品房均价方面,根据中国房地产指数系统百城价格指数,10月百城新建住宅价格指数环比上涨0.4%,涨幅较9月扩大 0.16 个百分点,1~10 月累计涨幅超过2019年同期水平。

由于房企为备货国庆黄金周,9月积极取证,市场短期供应较为充足。因此进入10 月则取证速度放缓,据中指研究院初步估算,10月20城新批上市面积仅在1950万平方米左右,同比下降10%,环比降幅超4成。

10月二手房成交量分化

北京同增62%深圳环降43%

新房市场清淡,二手房市场也热不起来。在政府“因城施策”的方针下,多地已陆续出台相应调控政策,除个别城市外,二手房市场仍继续降温。由于十一黄金周的影响,10月成交量降幅明显。

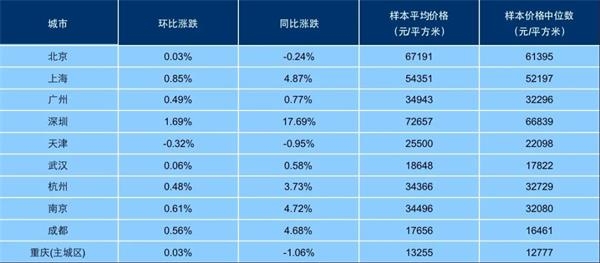

10月十大城市二手住宅价格指数变化情况,数据来源:中指院

从价格上看,中指院百城价格指数显示,全国100个城市二手住宅平均价格为15403元/平方米,环比上涨0.28%,涨幅较上月扩大0.09个百分点。十大城市二手住宅平均价格同比上涨4.73%,涨幅较上月扩大0.77个百分点。十大城市中,7个城市同比上涨,3个城市同比下跌。

百城中,二手住宅价格环比上涨的城市个数为58个,较上月增加2个;环比下跌的城市个数为39个,较上月减少3个。

10月,易居研究院监测的15个城市二手房成交量约6.6万套,环比下降27%,同比下降0.5%。10月成交量与去年同期相比基本持平,虽然市场降温明显,但仍好过2017、2018年房地产市场低迷时期的表现。

二手房源流动性从一个侧面反映了市场的热度,根据贝壳研究院数据,10月有17座城市二手房源流动性指数环比增加,而环比下降的有16城。

以北京、成都等为代表的8城市位居“高流动性—高存量”区间,虽然房源整体存量处于相对较高水平,但市场交易活跃性高,房源去化风险较小。上海、长沙、厦门等9城存量房源集中在6万套以下,房源流动性指数高于样本城市均值,属于“低存量-高流动性区间”。

乐有家研究中心数据显示,10月深圳二手住宅过户5049套,环比下滑43%,同比降22.6%;成交均价67209元/平方米,环比上涨1%。

与之形成鲜明对比的是,据中原地产数据,今年10月,北京二手房成交量达1.43万套、同比增加62%,加上9月成交的1.73万套,也创造了4年来最“热”的金九银十。

300城土地出让金总额环降近两成

房企拿地节奏再放缓

据中指院报告,10月全国300个城市共成交土地2515宗,环比基本持平,同比增加2%;成交土地面积10007万平方米,环比减少4%,同比增加8%。

其中,住宅类用地(含住宅用地及包含住宅用地的综合性用地)896宗,环比增加1%,同比增加13%;成交面积4068万平方米,环比减少10%,同比增加20%。土地出让金总额为4473亿元,环比减少17%,同比增加30%。

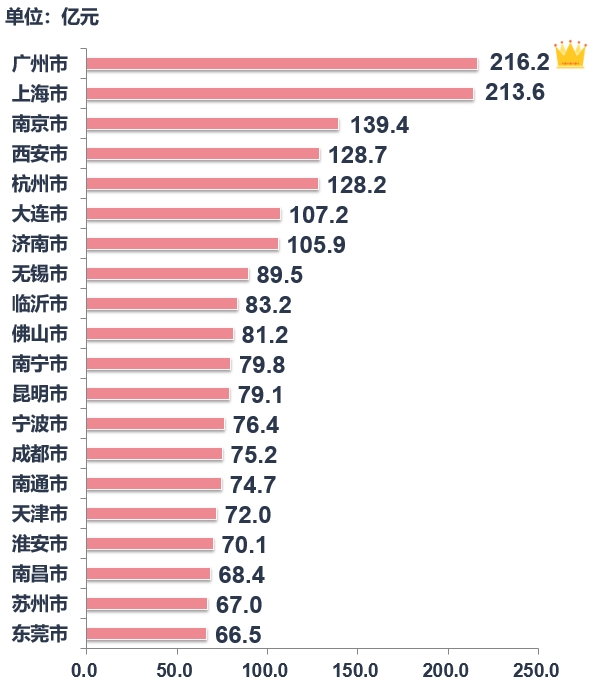

10月重点城市土地出让金,数据来源:中指院

城市之间呈现梯队分化,广州10月土地出让金高达216.2亿元领跑全国,上海以213.6亿元位居第二,第三位南京仍然保持着土地市场热度,超过杭州、西安等热门城市。

10月份,深圳、北京并未在榜单上出现,长三角仍是全国热度最高的区域。长三角城市占据TOP20中的8席,而百强房企在长三角拿地金额高达3580亿元,依旧位居四区域首位,长江中游城市群本月开始升温。

尽管TOP100房企前10个月拿地总额25950亿元,拿地规模同比增长了10.9%,但10月数据并不乐观,50家代表房企中仅有10家企业拿地金额较1~9月均值呈上升趋势,其中5家单月拿地额高于10亿元,如建业10月拿地额占前10月总额之比超过30%,合景泰富和华发在20%以上。另有39家10月拿地金额较前9个月均值出现下滑,这一比例较上个月有明显增加。

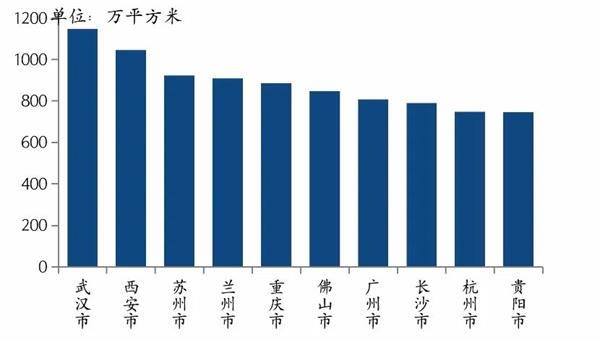

50家代表房企拿地面积TOP10城市,数据来源:中指院

布局上,房企更集中于长三角、长江中游二线城市布局,50家代表房企1~10月在二线城市拿地占比为51.6%,三四线为43.9%,一线占比为4.5%。从城市群角度来看,长三角、长江中游、粤港澳大湾区、成渝和京津冀五大城市群仍是企业布局重点,占比之和为57%,其中长三角维持较高热度,占比为25.2%;长江中游升温,占比达到12.1%。

而龙头房企的拿地数量也反映了其布局偏好,龙头房企往往多城发力,区域房企则持续深耕。万科、中海及绿城在多个城市齐发力,分别出现在3个城市的1~10月拿地总额TOP10榜单中,与企业的全国化战略布局相契合。滨江集团拿下杭州1~10月拿地总额冠军;金地重仓长三角核心城市,拿下1~10月上海拿地季军和南京拿地亚军。

百强房企单月销售业绩整体下滑

第四季度去化承压

尽管头部房企优势仍然明显,“碧恒万”前10个月销售总额高达1.8万亿元、26 家房企销售额超千亿,但难掩百强房企单月销售业绩整体下滑的趋势,第四季度房企去化仍然承压、高杠杆房企面临着巨大的资金压力。

克而瑞数据显示,TOP100房企实现销售操盘金额11440.7亿元,单月业绩同比增长25.2%,环比下降3.9%。整体来看,三季度以来房企总体业绩规模增长主要还是得益于年内销售和供货节奏后移,供应量显著提升。

“分化”仍然在房企不同阵营之间继续,据中指研究院数据,1~10月销售额超千亿的房企有26家,较去年同期增加1家,百亿以上房企147家;百强房企权益销售额均值为746.8亿元,权益销售面积均值559.5万平方米。10月单月百强房企销售额同比增长率均值为24.8%。

前10月房企销售业绩前十,数据来源:中指院

第一阵营(500亿~1000亿)共30家,销售额增长率均值为11.6%。第二阵营(200亿~500亿)有58家企业,销售额增长率均值为12.2%;第三阵营(100亿~200亿)共33家,销售额均值为143亿元;第四阵营共19家,销售额均值为73.2亿元。

从榜单可见,各梯队门槛值较上年同期均不同程度增长:TOP100门槛值235.4亿元,同比增长9.4%;TOP3房企门槛值5467.0亿元,较上年增长5.2%;TOP10房企门槛值2162.5亿元,较上年增长8.0%。

第三、四阵营企业增长率均值均不理想。TOP100 门槛值235.4亿元,同比增长9.4%。

单月业绩来看,部分规模房企表现出较强的韧性。据克而瑞统计,保利、绿城、世茂、金地、招商、金茂、中南、阳光城、金科、龙光等房企销售表现较为突出,单月业绩规模同比提升显著。

克而瑞预测,基于疫后居民收入预期下滑,三、四线城市潜在置业群体首付款支出、月供还贷压力明显加剧,部分弱三、四线城市已然出现需求“断层”。预计年底房地产市场仍不容乐观,成交即使有回升,幅度也将有限。核心一、二线城市市场需求依旧坚挺,弱三、四线城市市场需求增长乏力,叠加购买力瓶颈制约,成交大概率将维持在较低水平。

克而瑞研究院指出,下半年特别是9、10两月的实际去化率水平并不如人意,第四季度房企去化仍然承压。

1071亿元债务到期

高负债房企面临年内最大流动性考验

融资新规影响下,10月房企融资规模降至低位。

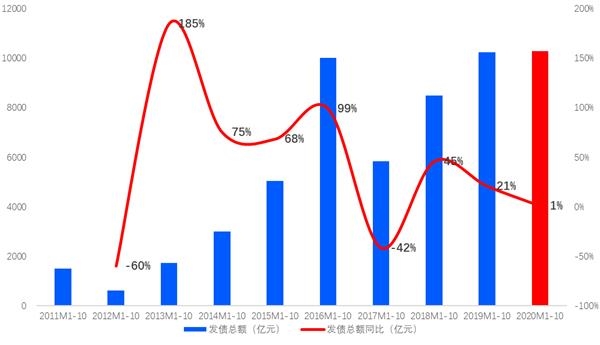

贝壳研究院统计整理数据显示,1~10月房企境内外债券融资累计约10283亿元,同比微增1%,但增幅较2019年同期大幅收窄20个百分点。与2019年相比,前10月融资规模占比达2019年全年87.1%。

但值得注意的是,9~10月已连续两月发债规模不及到期债务规模,同时11月将迎来年内最大到期债务规模——1071亿元。尽管年末发力冲刺销售,有望对冲一部分流动性压力,但高负债房企仍将面临年内最大的流动性考验。

2011至2020年1~10月房企债券融资规模

1~10月境外债券规模占比38%,较2019年同期下降8个百分点,而三季度国内金融监管升级威力渐显,境内债券1~10月规模占比62%,较1~9月下降1个百分点。

融资成本方面,10月信用债融资成本基本持平。据中指院统计,海外债融资成本降至6.79%。1~10月,房地产行业信用债平均利率为4.59%,同比下降0.79个百分点,海外债平均利率为7.96%,同比下降0.86个百分点。

10 月,信用债平均利率4.55%,同比基本持平,海外债平均利率6.79%,同比下降3.23个百分点,较9月下降2.08个百分点。

记者手记|房企们年末的冲刺反弹还有多大几率?

从分化的9月走来,房地产市场还是错失了“金九银十”。但这一错失并非因为市场颓势,而是以前到来的反弹力太过抢眼,让9月、10月暗淡无光。

不得不提的是,今年前10个月无论是新房、二手房,还是土地市场,均好于去年同期,房企业绩也在疫情得以控制后,抢回了业绩,房企“千亿军团”数量也较去年同期有所增长,各阵营门槛均有抬高。

但是在监管新政下,融资规模骤减,抓销售、促回款成为房企保持“健康”的不二之选。在此背景下,最后两个月成为推盘促销的冲刺阶段,市场会否因此翘尾反弹?我们拭目以待。