时隔两年整,资管细则迎来修订。

10月23日,证监会官网消息,为进一步规范证券期货经营机构私募资产管理业务,有效防控金融风险,更好发挥资产管理业务促进资本形成、深化直接融资、服务实体经济的功能,证监会对《证券期货经营机构私募资产管理业务管理办法》、《证券期货经营机构私募资产管理计划运作管理规定》(以下统称《资管细则》)进行修改,并向社会公开征求意见。

而中国证券投资基金业协会数据显示,截至今年6月底,证券公司及其子公司私募资产管理业务规模10.26万亿元,基金管理公司及其子公司私募资产管理业务规模8.11万亿元,期货公司及其子公司私募资产管理业务规模约1877亿元,合计私募资管总规模达到18.56万亿元。

五大方面修改《资管细则》

过渡期同步延长至2021年底

《资管细则》以适应实践需要,回应行业合理诉求,适度对行业松绑等为原则,对2018年10月22日证监会发布的《管理办法》及《运作规定》,进行了进一步修改和完善。

具体从修改内容看,一是进一步完善私募资管计划负债杠杆(总资产/净资产)的比例限制,加强逆回购风险管理。

《资管细则》要求,资管计划应设定合理的负债比例上限,保持充足的现金或者其他高流动性金融资产偿还到期债务;明确对高比例投资单一资产、高杠杆产品的相关规范;要求集合资管计划合理分散逆回购交易的到期日、交易对手及回购证券的集中度,并按照穿透原则强化交易对手管理,健全质押品管理制度。

二是结合私募股权投资基金投资运作特征,优化相关制度安排。

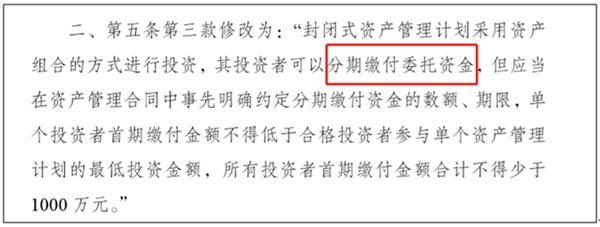

主要包括:豁免私募股权投资基金适用“同一证券期货经营机构管理的全部集合资产管理计划投资于同一资产的资金不得超过该资产的25%”的限制;完善分期缴付、开放参与等制度安排,满足私募股权投资基金等分期、分步投资的需要;与现行关于创业投资基金、政府产业投资基金的特殊规定做好衔接;对通过特殊目的载体间接投资未上市企业股权留出空间;放宽管理人自有资金参与比例限制,进一步满足管理人跟投的实际需要。

三是适当放宽期货经营机构相关投资限制。

《资管细则》要求,允许最近两期分类评价均为A类AA级的期货公司及其子公司,设立投资标准仓单、场外衍生品等非标资产的资管产品,选取头部期货公司进行试点,充分发挥期货经营机构专业优势,提升服务能力与专业水平,满足实体企业风险管理需求。

四是对照新《证券法》,将相关条款中“具有证券相关业务资格的会计师事务所”的表述修改为“符合《证券法》规定的会计师事务所”;落实简政放权要求,进一步精简有关备案、

报告事项,切实解决多头报送的问题。

五是对照《资管新规》过渡期延长工作安排,将《资管细则》过渡期同步延长至2021年底。

完善私募资管业务部分规制要求

修订遵循三大基本原则

为落实资管新规,进一步完善证券期货经营机构私募资管业务规则体系,在2018年10月22日,证监会曾发布《管理办法》及《运作规定》。

从实施情况及行业评价看,《资管细则》对标《资管新规》,严守风险底线,留足业务空间,原则性与灵活性兼顾,有利于推动证券期货经营机构私募资管业务规范健康发展。

此次修改工作,主要是充分考虑全面深化资本市场改革发展要求,总结监管经验与实践需求,在坚持全面对标《资管新规》标准规制不变的基础上,结合国务院关于《资管新规》过渡期适当延长的安排,对《资管细则》部分规定进行优化调整:

一是及时完善私募资管业务部分规制要求,进一步扎牢风险防范的制度体系。二是及时疏通影响私募资管业务发展的个别 “堵点”,进一步打开业务空间,为深化直接融资营造更加友好的制度环境。三是落实新《证券法》要求,做好规则衔接;进一步落实简政放权要求,精简相关备案、报告事项。

此次修改《资管细则》遵循以下三项基本原则:

一是查漏补缺、小幅完善。

《资管细则》总体适应私募资管业务风险防控和规范发展需求,此次修改主要是查缺补漏,

进行小幅度必要调整,保持规则及行业预期稳定性的同时,及时解决行业发展及风险防控需解决的问题。

二是适应实践、适度松绑。

《资管细则》出台两年来,经济形势市场环境等发生了较大变化,有必要适应实践需要,回

应行业合理诉求,对个别规定进行适度优化,更好发挥资管业务功能,深化直接融资,服务实体经济。

三是尊重法治、公开透明。

严格落实新《证券法》,做好规则衔接;结合实施情况,进一步完善规则体系,提升可操作性,确保规则公开透明。