10月10日,中国人民银行营业管理部发布文章称,今年加强对支付机构的监管,对6家支付机构给予警告,处罚款合计1.78亿元,并对8名相关负责人员给予警告,罚款合计242.2万元。

具体来看,对商银信开出国内支付机构史上最大罚单,罚款超亿元,达1.16亿元,因其涉及为非法集资平台直接提供支付结算服务、违反T+0资金结算服务管理规定等16项违法行为;对新浪支付罚款1884.33万元,对裕福支付罚款1453.59万元。

对6家支付机构共罚款1.78亿元

10月10日,央行网站营业管理部(北京)发布《强化监管规范秩序坚决促进支付行业稳定健康发展》的文章。

央行营业管理部表示,今年以来,营业管理部围绕“严监管常态化”工作主基调,针对辖区部分支付机构合规意识弱、违法违规严重等问题,多措并举,加大查处力度。对6家支付机构给予警告,合计罚款1.78亿元;并对8名相关负责人给予警告,处以罚款242.2万元。其中,对商银信罚款1.16亿元、新浪支付1884.33万元、裕福支付1453.59万元。加强支付机构监管,促进首都支付市场持续向好,支付生态健康发展,为经济金融发展提供高质量支付服务。

央行营业管理部称,合规经营是支付机构存续的底线和最基本要求,也是支付行业健康发展的基石。合规得到支持,违规必将严惩。加强监管,对违法违规行为保持高压态势,不断提高违规成本,有利于支付行业健康发展,有利于维护法规和监管的严肃性,有利于保护金融消费者的合法权益,有利于形成敬畏规则、尊重监管的市场氛围,对于构建守法合规、公平竞争、平稳有序、风清气正的支付生态,优化经济金融环境具有积极意义。经过多部门共同努力,支付机构专项整治取得初步成效,支付机构违规行为有效遏制,风控水平与合规能力显著提升,消费者合法权益得到切实保护,群众矛盾得到有效缓释,支付服务市场秩序明显改善。

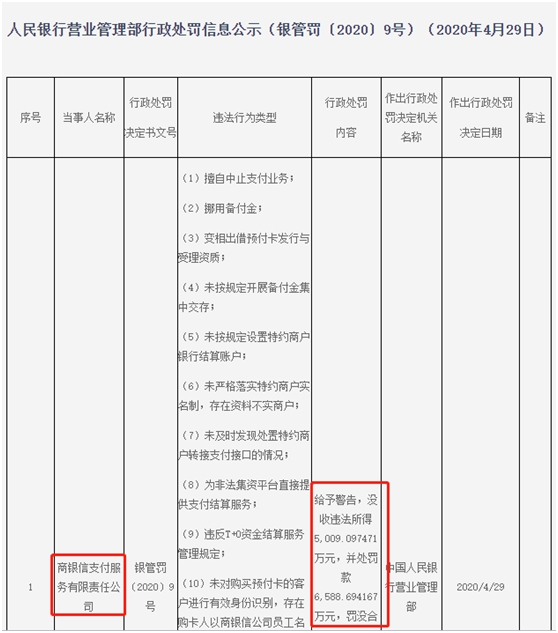

商银信收国内支付机构最大罚单:

罚款1.16亿涉及为非法集资平台提供支付结算等16项违法行为

值得注意的是,商银信支付服务有限责任公司收到了国内支付机构的最大罚单,罚款1.16亿元。基金君看了一下,这个罚单是在今年4月开的,1.16亿的总罚款包括没收违法所得5009.10万元,并处罚款6588.69万元。这个“重量级”罚单是央行对第三方支付机构开出史上第一个超亿元罚单,相关负责人被问责。

据银管罚〔2020〕9号,商银信违法违规行为达到了16项,包括为非法集资平台提供支付结算服务,违反T+0资金结算服务管理规定,等等,具体来看:

(1)擅自中止支付业务;

(2)挪用备付金;

(3)变相出借预付卡发行与受理资质;

(4)未按规定开展备付金集中交存;

(5)未按规定设置特约商户银行结算账户;

(6)未严格落实特约商户实名制,存在资料不实商户;

(7)未及时发现处置特约商户转接支付接口的情况;

(8)为非法集资平台直接提供支付结算服务;

(9)违反T+0资金结算服务管理规定;

(10)未对购买预付卡的客户进行有效身份识别,存在购卡人以商银信公司员工名义批量购买预付卡的情况;

(11)预付卡核心系统信息采集不全面;

(12)预付卡业务未按规定管理客户备付金;

(13)未按规定保存预付卡业务商户资料;

(14)未按规定结算商户资金;

(15)在互联网支付业务中未按规定管理特约商户资料,存在没有商户入网资料及合作协议的问题;

(16)在互联网支付业务中未按规定管理特约商户信息管理系统商户资料信息。

同时,商银信的高管也被处罚了。时任商银信董事长林耀、时任商银信风险管理部总监/高级风控经理张月对商银信支付服务有限责任公司下列违法违规行为负有责任:(1)未及时发现处置特约商户转接支付接口的情况;(2)为非法集资平台直接提供支付结算服务;(3)违反T+0资金结算服务管理规定。因此,被中国人民银行营业管理部给予警告,并分别处罚款45万元、20万元。

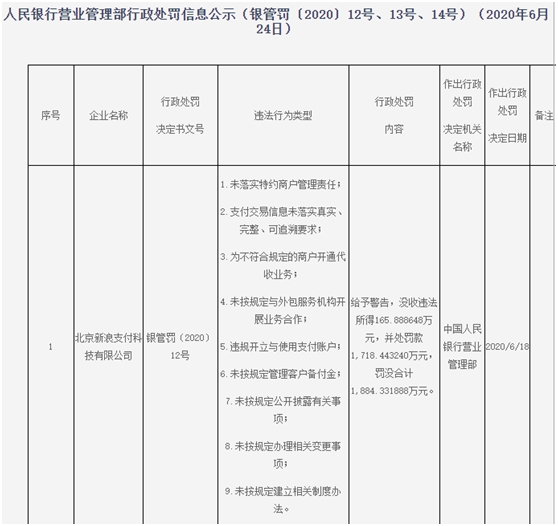

新浪支付涉及9项违法违规行为被罚款1884万元

同时,中国人民银行营业管理部还对北京新浪支付科技有限公司作出行政处罚,罚款金额为1884.33万元。

具体来看是在今年6月,中国人民银行营业管理部对北京新浪支付科技有限公司的9项违法违规行为作出处罚,给予警告,没收违法所得165.89万元,并处罚款1718.44万元,罚没合计1884.33万元。

具体包括:(1)未落实特约商户管理责任;(2)支付交易信息未落实真实、完整、可追溯要求;(3)为不符合规定的商户开通代收业务;(4)未按规定与外包服务机构开展业务合作;(5)违规开立与使用支付账户;(6)未按规定管理客户备付金;(7)未按规定公开披露有关事项;(8)未按规定办理相关变更事项;(9)未按规定建立相关制度办法。

同时,对时任新浪支付总经理边江给予警告处分,并罚款35万元,因为他对北京新浪支付科技有限公司下列违法违规行为负有责任:(1)未落实特约商户管理责任;(2)违规开立与使用支付账户。

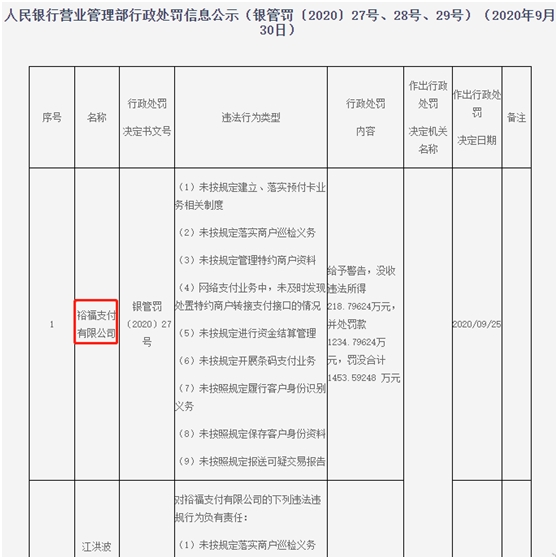

裕福支付被罚款近1454万元存在多项违法违规行为

另外,还对裕福支付有限公司开出1453.59万元的罚单,具体来看是在今年9月开出的,对裕福支付给予警告,没收违法所得218.80万元,并处罚款1234.80万元,罚没合计1453.59万元。

裕福支付共有9项违法行为,包括:(1)未按规定建立、落实预付卡业务相关制度;(2)未按规定落实商户巡检义务;(3)未按规定管理特约商户资料;(4)网络支付业务中,未及时发现处置特约商户转接支付接口的情况;(5)未按规定进行资金结算管理;(6)未按规定开展条码支付业务;(7)未按照规定履行客户身份识别义务;(8)未按照规定保存客户身份资料;(9)未按照规定报送可疑交易报告。

同时对时任裕福支付有限公司副总经理、网络支付事业部总经理江洪波给予警告,并处罚款28.8万元。因为他对裕福支付的违法违规行为负有责任:(1)未按规定落实商户巡检义务;(2)网络支付业务中,未及时发现处置特约商户转接支付接口的情况;(3)未按规定进行资金结算管理;(4)未按照规定履行客户身份识别义务;(5)未按照规定保存客户身份资料;(6)未按照规定报送可疑交易报告。

加强对支付机构的监管力度

为贯彻人民银行关于加强支付机构监管、规范支付行业发展的工作要求,人行营业管理部持续强化对支付机构常态化执法检查,坚决查处违法违规经营活动,着力塑造健康稳定可持续发展的支付业态。

近几年来,支付行业一直处于严监管态势。今年9月24日,央行副行长范一飞在第九届中国支付清算论坛上表示,支付产业要加快转变数字化发展理念,完善新发展格局支撑,优化数字化协同治理,提升数字化发展能力,提高数字化安全水平,以数字化转型推动支付产业实现更高质量、更加公平、更可持续、更为安全的发展。

范一飞也提到,支付产业数字化发展虽然具有融合性、智能化等特征,但绝不是任性发展、无序融合,必须坚守安全底线。从事金融业务必受监管、必持牌照,持牌机构务必回归业务本源、聚焦支付主业。

“一段时间以来,一些互联网企业利用旗下机构将支付业务与信贷等其他金融业务交叉嵌套,形成业务闭环,业务处理过程难以被穿透监管,极易引发风险跨市场传染蔓延。究其原因,很重要的问题是没有深刻领会中央关于防范化解重大风险攻坚战部署的重要内涵和重大意义,没有理解透和把握好金融业务的风险本质、业务边界。”范一飞称,希望这类机构提高站位,积极配合监管,切实整顿超范围经营信贷业务,消除利用支付拓展交叉金融业务的风险隐患。