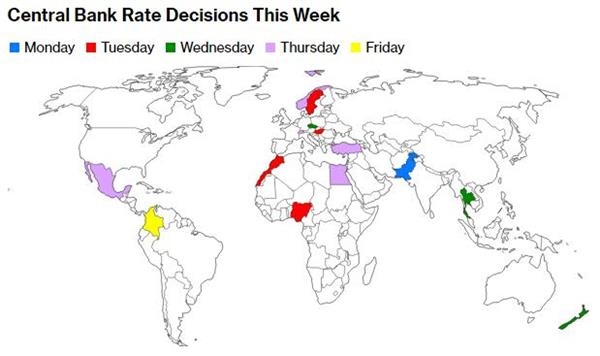

据报道,十余家央行本周将面临一个新的现实:即在可预见的未来,全球最大经济体的货币政策将保持超宽松状态。

美联储上周发布的利率点阵图预示,美联储将暗示按兵不动直至2023年。在冠状病毒尚未被驯服的情况下,这对于本周将举行议息会议的瑞典、新西兰等国央行官员而言,又有了一个可以作为决策方针的评判依据。

美联储的最新指导包含了一个重新构想的货币政策框架,允许通胀在经历了一段时间的表现不佳后“适度超过”联储2%目标。这一立场在上月公布时已经让全球货币当局感到震惊,美元也随之出现贬值。

虽然受低利率影响的美元走软,可能影响其他央行的通胀前景,但或许很少有央行会立即放松货币政策。

在接下来几天,大多数央行应该会让货币政策在本已宽松的背景下暂时搁置,不过紧邻美国的哥伦比亚和墨西哥,仍可能削减各自的基准利率。

以下是彭博社对本周诸多央行风险事件的前瞻:

美国

美联储主席鲍威尔(Jerome Powell)将于周二、周三和周四连续三天在国会委员会作证,讨论应对新冠病毒大流行的措施。他可能会面临更广泛的经济状况和财政刺激的问题。

周四将公布的周度数据将显示截至9月12日当周首次申领失业救济人数,这是经济学家评估10月2日美国非农就业报告的一个重要前瞻指标。8月份的房屋销售和耐用品订单数据也将陆续出炉。

欧洲、中东、非洲

英国央行行长贝利(Andrew Bailey)周二将有机会澄清,英国央行有关负利率的令人吃惊的言论。同一天,英国的数据将更清楚地显示出疫情对该国公共财政造成的损害。

本周晚些时候在英国和欧元区进行的调查将让投资者了解疫情下的反弹是否已经见顶,目前新感染病例的激增可能会危及经济复苏。

瑞士央行本周预计将把利率维持在-0.75%,挪威和瑞典预计将维持在0%,捷克的决策者可能将利率维持在0.25%。在匈牙利,决策者也将发布利率决议,目前该国通胀率徘徊在他们能容忍区间的顶部,福林汇率则接近历史低点。

土耳其将于周四举行议息会议,此前里拉汇率在过去几周连续创下历史新低。迄今为止,土耳其货币当局采取了另辟蹊径的紧缩政策,以避免直接加息。土耳其总统埃尔多安(Recep Tayyip Erdogan)曾表示反对加息。

尼日利亚可能会保持关键利率不变,自2015年以来,该国通货膨胀率保持在6%-9%的目标区间之上,而且没有任何放缓的迹象。埃及是中东地区少数几个预计将在今年实现经济扩张的经济体之一,随着当局寻求以相对较高的收益率吸引外国投资者,埃及可能也会维持货币政策不变。

亚太

在连续5个月持平后,周一中国9月LPR报价继续维持不变。

而在周三,人们将密切关注新西兰联储的货币政策会议,看该联储是否会释放更接近采取负利率的信号。泰国央行也将于周三开会。

在数据方面,“全球金丝雀”韩国9月前20天的贸易数据将受到密切关注,以判断全球商业复苏是否会继续。

拉丁美洲

巴西央行周二将公布上周会议纪要,这将让人们更仔细地审视将利率维持在2%的纪录低点的决定。两天后,央行还将发布季度通胀报告,更新关键的经济预测和前瞻性指引。

周四晚些时候,墨西哥央行可能会选择放宽政策,此前该央行连续第11次会议都将关键利率定在4.25%,尽管通胀率仅略高于该行目标区间的顶部。周五,哥伦比亚也可能延长为期六个月的宽松周期,并将借贷成本降至1.75%的历史低点。

在数据方面,阿根廷将是该地区最后一个公布第二季度GDP的大型经济体,预计同比数字将接近墨西哥的-18.9%。