9月11日晚,上交所网站显示,京东数字科技控股股份有限公司(简称“京东数科”)科创板IPO获得受理,保荐机构为国泰君安、五矿证券。

来源:上交所网站

京东数科拟通过科创板发行不超过5.38亿股,占发行后总股本的比例不低于10%。本次发行引入绿鞋机制,公司授予主承销商不超过上述发行数量15%的超额配售选择权。

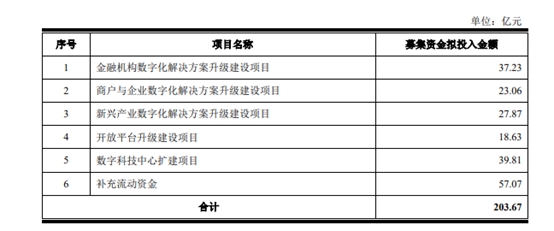

公司计划本次募集逾200亿元,用于金融机构、商户与企业和新兴产业数字化解决方案升级建设项目,以及开放平台升级建设、数字科技中心扩建项目等。

来源:招股书

从数字金融到数字科技

京东数科于2013年独立经营,成立初期主要基于京东集团电商平台为商家及消费者提供普惠金融服务,解决小微企业和消费者融资难等问题。

2014年2月,公司率先推出了业内首款信用消费产品“京东白条”,开创了互联网信用支付的先河。据招股书介绍,京东白条将京东商城的用户留存率提升了近100%,人均订单量提升约50%,交易额提升约80%。2017年-2020年上半年(报告期各期),京东白条获得了市场广泛认可,规模迅速增长,年度活跃用户数分别为2492.73万人、3584.36万人、5780.61万人和5544.61万人,年复合增长率达52.28%。

除了广为人知的“京东白条”,公司在信贷科技领域还推出了“京东金条”。京东金条是一款数字化无抵押的短期消费信贷产品。报告期各期,京东金条的年度活跃用户数分别为302.08万户、677.31万户、1520.57万户和1424.17万户,近三年复合增长率为124.36%;同期,京东金条促成的贷款规模分别为1036.85亿元、2554.92亿元、4589.15亿元和2612.17亿元,近三年复合增长率为110.38%。京东数科还在业内率先推出了信贷科技开放平台模式,截至2020年6月末,金条产品余额中,由金融机构进行直接放款或已实现资产证券化的比例合计约为96%。

京东数科经历了数字金融、金融科技和数字科技三个发展阶段。随着公司数字科技能力不断提升,京东数科的服务客户从京东集团平台内部不断向外扩展。当前,京东数科致力于为金融机构、商户与企业、政府及其他客户提供全方位数字化解决方案。

截至2020年6月末,在金融机构服务领域,京东数科已为超600家包括商业银行、保险公司、基金公司、信托公司、证券公司在内的各类金融机构提供了多层次全方位数字化解决方案。

在商户与企业服务领域,已为超100万家小微商户、超20万家中小企业、超700家大型商业中心等提供了包括业务和技术在内的数字化解决方案。

在政府及其他客户服务领域,公司以智能城市操作系统为核心产品服务了超过40家城市公共服务机构,已建立庞大的线下物联网营销平台,拥有自营和联盟媒体点位数超过1500万,覆盖全国超过300座城市以及6亿多人次。

在招股书中,京东数科强调,公司认为目前在中国以及全球范围内不存在与公司全面竞争的企业,但在产业数字化的发展浪潮中,公司仍将面临激烈竞争。蚂蚁集团、Salesforce、阿里云分别在数字经济范畴下科技、行业和生态的不同层面或不同领域开展业务,但这些公司客户群体、经营范围、业务模式与公司均存在一定差异,并不直接可比。

毛利率逾60%

报告期各期,京东数科营业收入分别为90.70亿元、136.16亿元、182.03亿元及103.27亿元,保持高速增长;归母净利润分别为-38.20亿元、1.30亿元、7.90亿元及-6.70亿元。

具体看各项业务,报告期内,京东数科来自商户与企业服务领域的收入占比持续下降,而来自金融机构服务领域和政府及其他客户服务领域的收入均快速增长,收入占比均不断提升。2020年上半年,京东数科金融机构数字化解决方案收入42.84亿元,占比41.48%;商户与企业数字化解决方案收入54.09亿元,占比52.37%;政府及其他客户数字化解决方案收入5.75亿元,占比5.57%。

值得注意的是,报告期各期,公司的综合毛利率分别为54.69%、64.38%、65.77%和67.08%,京东数科在2018年、2019年连续两年分别实现盈利。剔除股份支付费用影响后,京东数科已经持续实现盈利,累计未弥补亏损持续降低。

报告期各期,公司存在的累计未弥补亏损分别为65.09亿元、63.92亿元、59.32亿元及47.89亿元。公司表示,基于报告期内盈利状况的变化趋势,预计未来累计未弥补亏损会随着公司的盈利而进一步降低。

高毛利率背后是持续技术研发的支撑。报告期各期,公司的研发费用分别为10.78亿元、17.43亿元、25.67亿元和16.19亿元,占营业收入的比例分别为11.88%、12.80%、14.10%和15.67%,占比持续上升。

截至2020年6月,京东数科共有在岗员工数9989人,其中研发人员及专业人员占公司员工总数的比例约为70%。截至8月31日,公司及子公司拥有专利或专利申请2230项。风险管理应用中的授信评分卡主模型已迭代至第11个版本,模型变量200万维,属于高维度复杂模型。

刘强东为实控人

京东数科的业务可谓起步于京东集团的零售生态,与京东零售、京东物流等业务板块共同构建京东生态。招股书称,公司与京东集团各板块之间建立了高度战略协同和长期、稳定、互惠的商业关系。

京东集团是京东数科的大客户和供应商。招股书显示,报告期各期,公司向京东集团销售商品和提供服务的金额分别为26.75亿元、39.60亿元、53.12亿元及30.86亿元,分别占同期营业收入的29.50%、29.08%、29.18%及29.89%;公司向京东集团采购商品和服务的金额分别为9.93亿元、9.09亿元、7.12亿元及3.57亿元,分别占同期营业成本及期间费用的8.13%、8.91%、4.68%及3.73%。

京东数科强调,目前公司与京东集团业务定位存在差异,不存在对公司构成重大不利影响的同业竞争,但双方未来都可能进入现有业务范围之外新的业务领域,从而在这些新的业务领域产生竞争,双方已签署业务范围划分协议。

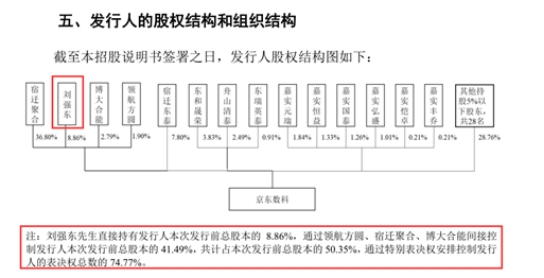

在股权上,京东集团通过其境内设立的外商独资企业江苏汇吉协议控制内资企业宿迁聚合,并通过宿迁聚合间接持有京东数科36.80%的股份。

刘强东为京东数科控股股东、实际控制人。京东数科设置了特别表决权机制,A类股每股可投10票,B类股每股可投1票。刘强东通过直接和间接控制公司A类和B类股份共计拥有公司本次发行前74.77%的表决权。他现在担任京东数科的董事长。

来源:招股书

十余只“概念股”将受益

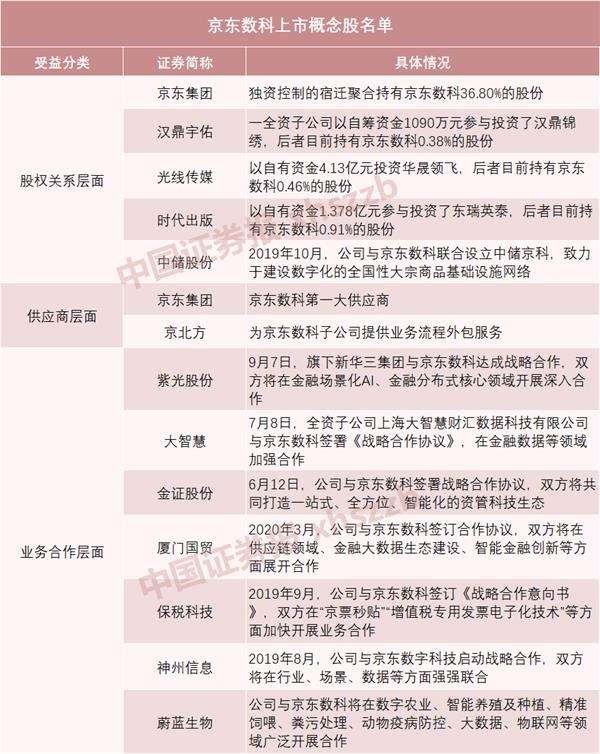

自2016年1月完成首轮融资以来,京东数科估值一路飙升,最新估值近2000亿元。京东数科如顺利上市,不仅刘强东身家将水涨船高,一众“概念股”也将受益。

中证君梳理,京东数科的“概念股”已经超过十只。光线传媒、时代出版和汉鼎宇佑三家A股公司参股的私募基金投资了京东数科,各自投资4.13亿元、1.378亿元和1090万元。同时,中储股份与京东数科联合设立中储京科,致力于建设数字化的全国性大宗商品基础设施网络。

此外,京北方、紫光股份、大智慧、金证股份、厦门国贸、保税科技、神州信息、蔚蓝生物等A股公司与京东数科有业务往来或业务合作。

相关报道:

上交所受理京东数科科创板上市申请

京东数科科创板IPO获受理 上半年营收约103亿元

京东数科科创板IPO申请获上交所受理 “数字科技第一股”即将诞生

京东数科递交IPO申请!刘强东持股50.35% 设立特别表决权估值超2000亿