随着被动投资理念的普及和市场需求的增长,公募ETF产品“供需两旺”:今年新发公募ETF产品数量已达106只,刷新历年新高,叠加20只在发和63只待发ETF基金,今年将再度成为ETF发展的大年,并助推非货币ETF市场冲击万亿规模大关。

公募ETF发行数量106只

超过去年全年总量

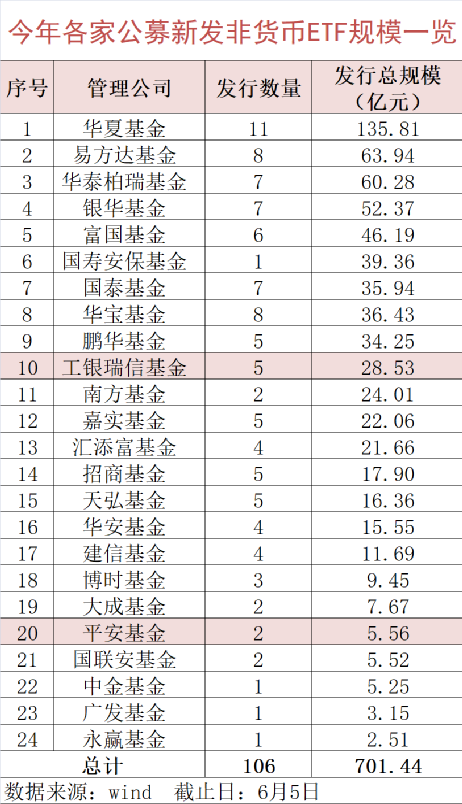

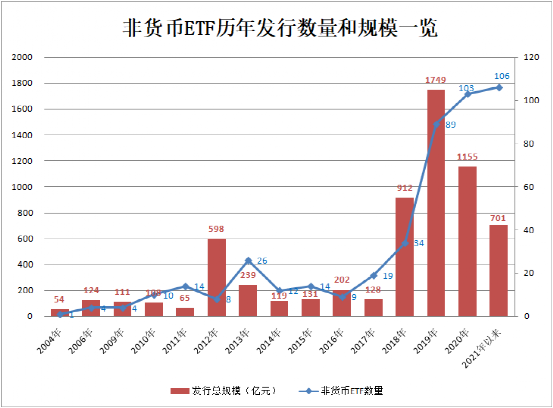

数据显示,截至6月5日,今年以来新成立的公募ETF产品数量多达106只(排除ETF联接基金),募资总规模为701.44亿元。这一产品发行数量,已经超过去年全年103只的发行总数量。

而正在发行的ETF产品中,目前也有20只ETF产品同时在售,也属于历史上相对罕见的现象。从产品申报数据看,截至6月5日,自去年四季度以来新申报的ETF产品数量多达193只,其中获批产品数量98只,目前已经发行了35只,仍有63只基金“批而未发”——这些已发、在发和待发基金,都将推动今年公募ETF产品大发展,并助推非货币ETF总规模冲击万亿关口。

在产品布局方面,各家公募继续加大产品布局力度。部分公募旗下多只ETF产品同时发行,比如工银瑞信基金的深证物联网50ETF、中证180ESGETF、线上消费ETF等3只产品同时在售,富国基金也有沪深300ESG基准ETF、中证ESG120策略ETF等正在发行,跟踪同一指数的ETF产品同时发行和上市,也正在成为市场常态。

在机构和行业人士看来,公募ETF市场需求增加,产品获批节奏提速,行业竞争加剧等因素,都让今年成为ETF发展的大年。

国泰基金分析,一是在前两年的结构性牛市中,市场热点此起彼伏,ETF的资产配置价值进一步得以凸显。从去年开始,各大基金管理人都积极布局了一系列ETF产品;二是ETF这类工具型产品的市场需求比较大,往后看还会不断扩大;第三是由于布局较多,获批节奏相对密集,发行节奏也就比较密集。

北京某大型公募指数投资部门研究员认为,一方面跟监管层的批文签发节奏有关,批文又有时效性,所以基金公司会面临产品同档期发行的问题;另一方面,近年来被动业务的快速发展,特别是多只爆款ETF产品的出现,让基金公司对于ETF业务也更加重视。

“百亿ETF产品加速出现,使得公募基金在ETF业务端弯道超车成为可能,并刺激各家公募基金加强对ETF的布局力度。”华夏基金数量投资部副总裁鲁亚运表示,在2018年之前,全市场规模超百亿权益类ETF仅7只,2018年以来每年出现3-4只百亿ETF,而今年开年不到1个月就新增4只百亿ETF。与此同时,考虑到ETF产品具有明显的先发优势,更是加剧了公司间的比拼,尤其是那些未被开发、未有产品布局的赛道,也成为各家竞争布局的阵地。

公募和A股市场占比较低

国内ETF发展前景广阔

事实上,从2018年下半年开始,权益ETF的投资价值就受到市场青睐,并在近三年出现快速增长势头,2019年-2020年新发非货币ETF规模都站上了千亿大关。

除了新发规模的快速增长,权益类ETF的客户数量和流动性都大幅提升。根据2020年年报,目前权益类ETF(统计股票、跨境、商品三类ETF)总持有人数量突破800万户,去年持有人数量激增近570万户,该类产品的投资者群体快速增长;流动性方面,自2014年以来,全市场权益类ETF年总成交额从1.1万亿元提升至去年的7.5万亿,整体流动性也大幅抬升。

“未来若A股不出现较大的系统性风险,在结构性行情的驱动下,ETF将继续凭借其高效率、低费率、高透明性等特点,吸引更多投资者,国内ETF市场规模也将逐步提升。”华夏基金鲁亚运称。

上述北京大型公募指数投资部门研究员也表示,过去两年新发ETF规模很大,一方面跟ETF被更多的投资者接受有关,另一方面与股市的火热表现有很大的关系。ETF因其交易属性,在投资者看到风口机会,但又对个股缺乏了解的情况下,可以很快参与到相关行情中。

在这位研究员看来,在逐渐被投资者接受的背景下,ETF市场的未来是乐观的,但是目前基金公司对于ETF各细分赛道的布局已经满员,未来新发ETF市场的情况可能存在不确定性,需要基金公司加大新产品的研发,以满足投资者的需求。

国泰基金也表示,虽然今年发了很多产品,但目前国内的非货币ETF规模占整个公募基金管理规模和A股规模的占比都非常低,因此指数基金和ETF的未来都有比较大的空间。

在国泰基金看来,股市结构性投资机会的特点和投资者投资理念的进步,将是ETF市场发展的最大驱动力。一方面,在结构性机会较多的环境下,投资者从个股投资迁移到ETF投资,既把握了结构性机会,又提高了指数相对于个股的胜率,取得了较好的效果;另一方面,随着投资者教育的深入人心,越来越多投资者希望投资理财中保留交易的乐趣。因此ETF产品的发展势头还是非常好的。

“头部效应”明显

后来者可拓展增量市场

从新发ETF排行榜看, ETF管理规模的头部公司,华夏、易方达、华泰柏瑞基金等,同样位居ETF新发数量和规模的前列。华夏基金今年新发11只ETF产品,募资总规模为135.81亿元,易方达、华泰柏瑞分别新发8只、7只,发行总规模也超过60亿元。

针对ETF管理总规模和新发规模的“双头部”现象,上述北京大型公募指数投资部门研究员表示,ETF管理总规模头部公司,一方面证明了公司具有行业领先的ETF经验和客户积累,这对于新发有很大的帮助;另一方面,头部公司也多数有头部券商股东背景,在ETF产品日趋同质化且竞争白热化的情况下,头部现象是无法避免的。

“对于重资源的ETF业务来说,头部公司这些优势都成为加分项,将更有利于ETF业务的开展。”华夏基金鲁亚运表示,美国5.4万亿美元ETF市场当中,贝莱德、先锋和道富三家资产管理公司占据了约80%的市场份额,国外ETF市场也呈现强者恒强的趋势。对于国内公募基金而言,ETF规模头部公司,往往也是ETF业务开展较早的,无论是产品线布局上,还是ETF管理规模和管理经验的积累上,都具备明显的优势。

国泰基金也认为,ETF是一个重资源投入的产品,基金公司的管理运营成本较高,发行一只小有规模和流动性的健康的ETF需要持续投入大量资金维持运营,以及流动性的培育、做市商的沟通等等,培育ETF是成本非常高的。

虽然头部效应明显,但发展相对滞后的公募并非没有机会,多位机构和行业人士认为,ETF增量市场、存量ETF的精细化管理,以及形成特色化产品等,都是后来者可以努力的方向。

国泰基金表示,宽基ETF、主流行业ETF等存量市场已是红海,这条赛道的竞争会越来越激烈,基金公司需要往增量市场上面动脑筋;另一方面,在保住首发优势的同时,可以加大在产品上的资源投入,包括ETF管理团队的搭建和完善,ETF的营销推广,以及ETF专业销售团队的培养等,配合基金的精细化管理,精心打造ETF产品。

针对发展相对滞后的公募基金,上述研究员也称,“除了加大新产品研发,更加贴近投资者需求外,更应该思考自身优劣势,扬长避短,集中资源,形成自我特色品牌和形象更为现实。”