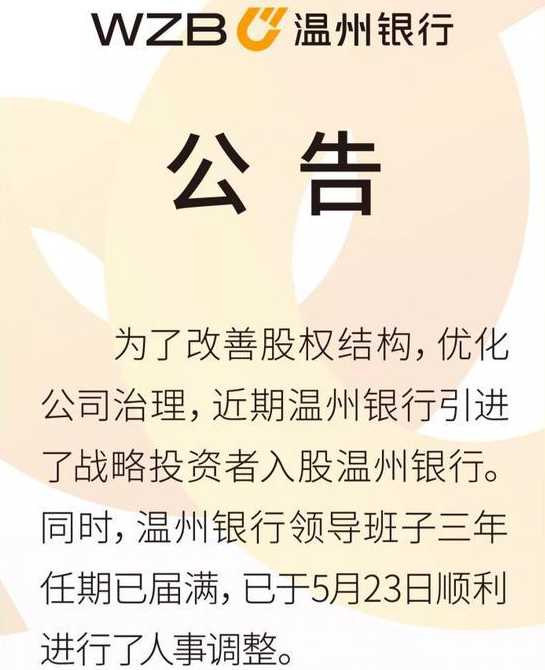

5月27日早间,温州银行官方公告称,“为了改善股权结构,优化公司治理,近期温州银行引进了战略投资者入股温州银行。同时温州银行领导班子三年任期已满,已于5月23日顺利进行了人事调整。”

这坐实了数天前已在坊间流传的消息,“5月23日,温州市委组织部在温州银行召开人事大会,大会通过由浙江省农村信用社联合社五位高层入驻温州银行。”该信源进一步描述中,“温州银行党委书记、董事长叶建清被免去所有职务,任命陈宏强为温州银行党委书记兼拟任董事长,拟任邢岛为行长,拟任吴剑红为监事长,拟任谢作雷、柴雷鹰为副行长。”

这种由省联社入驻管理城商行的情况在业内实在是罕见。市场人士表示,温州银行高层“换血”或与之前该行资本补充压力大,引入投资有关。

温州银行:已顺利进行人事调整

“为了改善股权结构,优化公司治理,近期温州银行引进了战略投资者入股温州银行。同时温州银行领导班子三年任期已满,已于5月23日顺利进行了人事调整。”今日早间,温州银行的一则公告引发行业关注。

这坐实此前的消息:5月23日,温州市委组织部在温州银行召开人事大会,大会通过由浙江省农村信用社联合社五位高层入驻温州银行,任命陈宏强为温州银行党委书记兼拟任董事长,拟任邢岛为行长,拟任吴剑红为监事长,拟任谢作雷、柴雷鹰为副行长。

公开资料显示,陈宏强履历有浙江省鹿城农村商业银行股份有限公司董事长、为浙江省联社理事。

温州银行此事之前董事长为叶建清,1963年3月出生,研究生,高级经济师,2004年1月加入浙商银行,原浙商银行副行长、党委委员。加入浙商银行之前,叶建清长期任职浙江银行圈,中信实业银行杭州分行计划信贷部副经理、行长助理等职务。

2018年3月,温州银行原董事长邢增福改任公司监事长,董事长叶建清担任;行长吴华继续受聘温州银行行长。当月,温州银行再度开启市场化选聘,温州银行原来3名副行长分别为李伟明、张劲松和蔡胜春。经过此次选聘后,由金建康、张汝龙、葛立新担任副行长。

不过,2019年8月22日晚间,温州市纪委、市监察委公告,温州银行党委委员、副董事长、行长吴华涉严重违法违纪问题,接受纪律审查和监察调查。

2020年8月18日,温州市人民检察院官方微信公众号“温州检察”发布消息,温州银行原党委委员、副董事长、行长吴华(正处级)涉嫌受贿罪、挪用公款罪、违法发放贷款罪、违规出具金融票证罪一案,由温州市人民检察院向温州市中级人民法院提起公诉。

资本充足率逼近红线,温州国金为第一大股东

此次公告中,温州银行称引入战投,实际上,自去年开始,温州银行已尝试增资配股,彼时已有已有部分老股东退出增资配股方案。

2020年9月,温州银行发布的一则增资扩股方案,显示其拟发行不超过23.73亿股、“折价”募资额最高约70亿元。

彼时,温州银行方面人士向记者证实,其除了优先满足老股东配股之外,将“将由温州市人民政府指定的一家国有企业来认购债券。”

这在当时继国务院常务会议明确,在今年新增地方政府专项债限额中安排一定额度,允许地方政府依法依规通过认购可转换债券等方式,探索合理补充中小银行资本金的新途径。更多地方省份正探索落实通过专项债拓宽途径、补充中小银行资本,首次探索专项债或引入地方国资。

当时就有老股东如浙江东日等公告明确增资配股方案。

2020年12月18日,浙江省财政厅公布,浙江省支持中小银行发展的50亿元专项债将于12月25日发行,仅用于温州银行一家银行补充资本金,且通过温州市国有金融资本管理有限公司(下称“温州国金”)间接入股温州银行。

财报显示,温州国金已经成为温州银行第一大股东,持股31.77%;温州市名城建设投资集团有限公司降为第二大股东持股13.81%。

温州银行资本充足率也在逐年下降,在温州银行《2020年二季度信息披露报告》显示,截至今年二季度末,该行核心一级资本充足率为8.51%,一级资本充足率为8.51%,资本充足率为10.93%。2018年-2020年末分别为11.85%、11.17%、10.75%,核心一级资本充足率分别为8.70%、8.53%、9.27%。

截至2020年6月末,温州银行资产规模2348亿元,存款总额1678亿元,贷款总额1336亿元,资产总额、存款余额、信贷融资总量在省内城商行中位列第三。

净利润“滑坡”,内控管理频踩红线

年报显示,截至2020年末,温州银行总资产为2871.83亿元,较2019年增长24.61%;贷款余额为1395.22亿元,较2019年增长14.39%;存款余额1968.12亿元,较2019年增长27.49%;不良率、拨备覆盖率分别为0.94%、153.17%,较2019年保持平稳。

然而,本就增速下滑的利润表现,在2020年更是“滑坡”,2020年全年实现营业收入、净利润分别为42.34亿元、1.59亿元,增速分别为0.08%、-77.0%。2019年全年,该行实现营业收入42.31亿元,拨备前利润23.76亿元、实现净利润6.93亿元。

去年利润大幅下滑,原因温州银行称系“计提资产减值损失增加。”数据显示,2020年温州银行信用减值损失为24.09亿元,2019年为15.74亿元。

温州银行官网显示,该行成立于1998年12月,前身温州市商业银行由29家城市信用社、6家金融服务社和8家营业处整合而成。通过7次增资扩股和股本结构优化,注册资本由2.9亿元增至29.63亿元。

作为浙江地区资产规模排名靠前的城商银行,除了经营利润表现下滑之外,更多为市场所知的是其频频踩红线的内控。

2020年以来,温州银行已因内控、信贷违规等多个原因频繁接到监管部门罚单。

近日,温州银行近2000万股股权在阿里司法拍卖平台上面临拍卖。相较于评估价,温州银行的股权的起拍价一降再降。

其中1000万股股权由绍兴市柯桥区人民法院查封,分别以750万股和250万股两份(不含已经宣告的分红)于5月31日10时挂拍,起拍价分别为1699.2万元、566.4万元;另外1000万股股权则是被杭州市拱墅区人民法院查封,并将其拆成十份,其中9份为100万股,一份为99.99万股,于6月4日10时分别挂拍,起拍价皆为226万元。

数月之前,上述股权还经历过一次拍卖,750万股、250万股以及100万股的起拍价分别为2124万、708万和247.8万,虽然吸引了数百人,甚至上千人的围观,但是直至5月7日10时结束,却没有一人报名,以流拍告终。

温州银行数十年前就曾谋划上市事宜。

2019年2月21日该行完成辅导备案,由中金公司对该行开展辅导。据证监会2020年5月披露的相关辅导工作进展,该期主要辅导了温州银行开展尽职调查、持续关注董事被调查事件对该行经营的影响及舆情动态,在公司治理、内部控制、关联交易等领域予以辅导。