本报告导读

2021Q1盈利高增如期而至,短期弹性暂不稀缺,A股盈利能力亦边际明显提升。兼顾盈利弹性优势与盈利质量边际提升,风格上关注中盘蓝筹,行业上关注可选、科技。

摘要

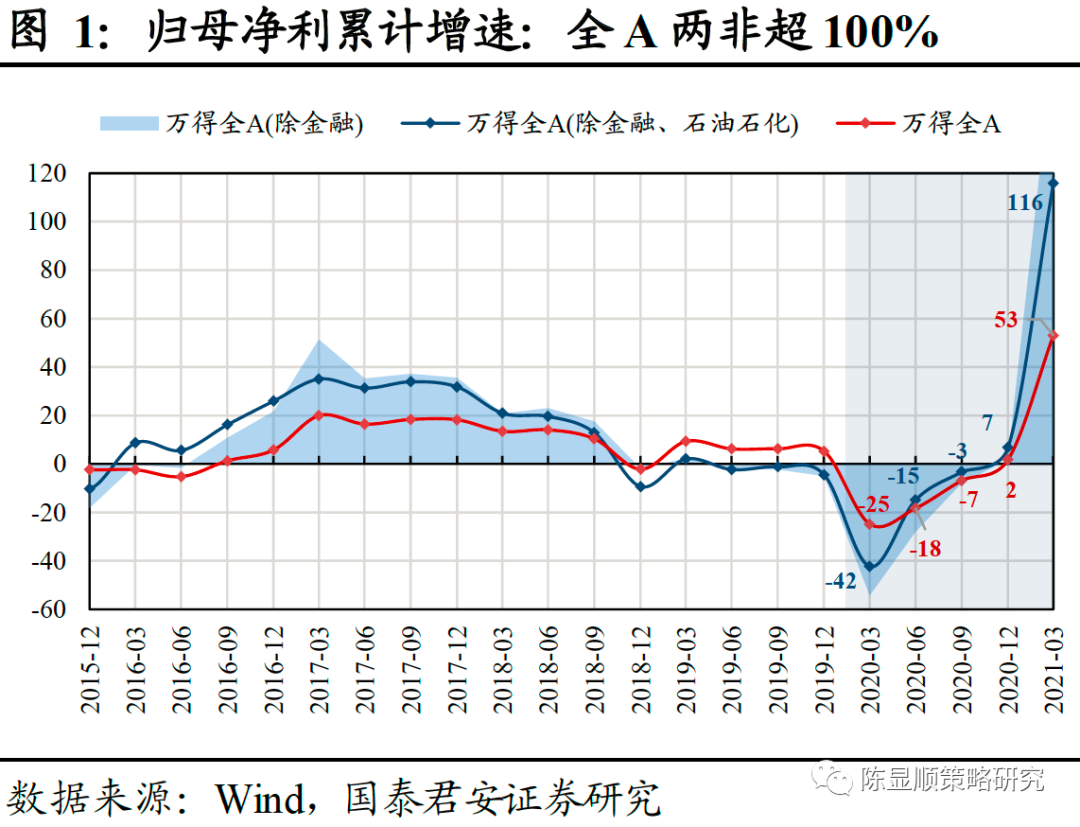

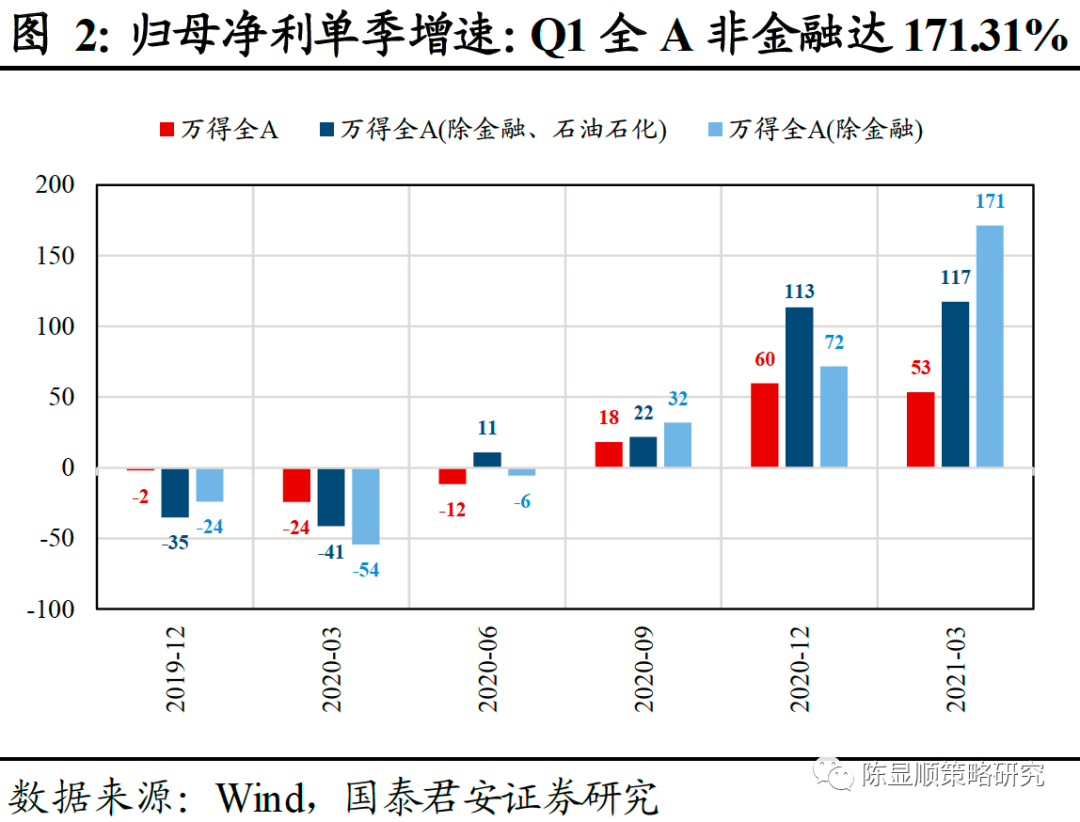

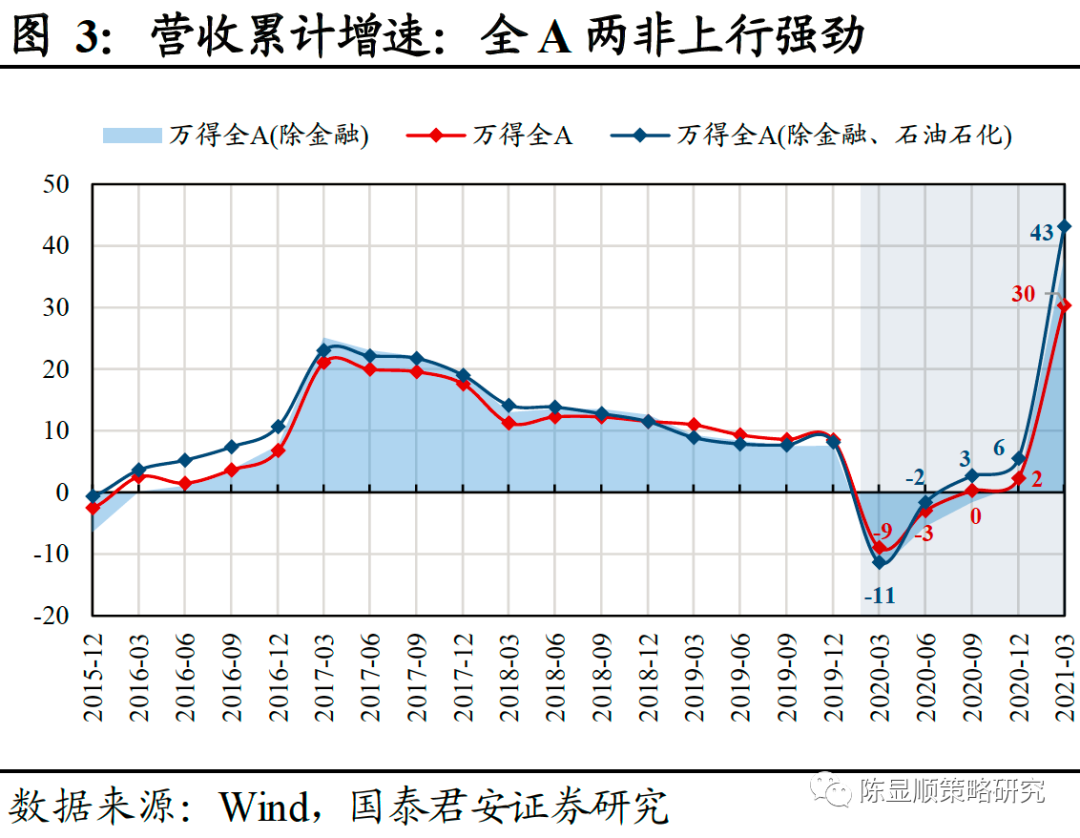

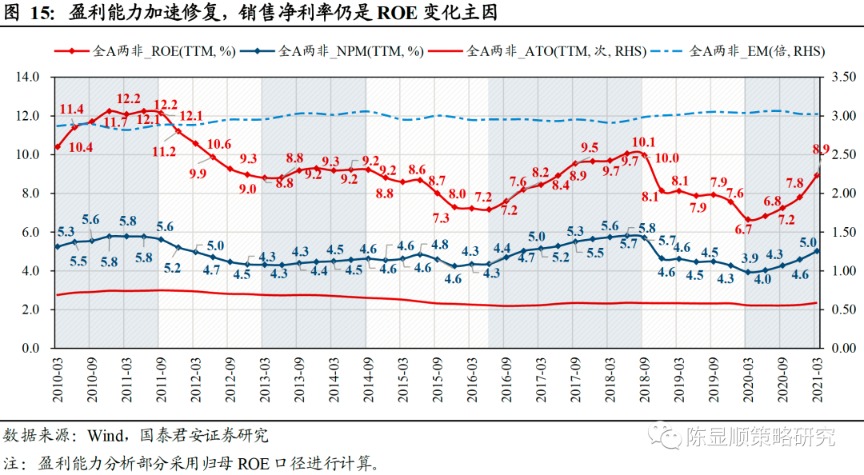

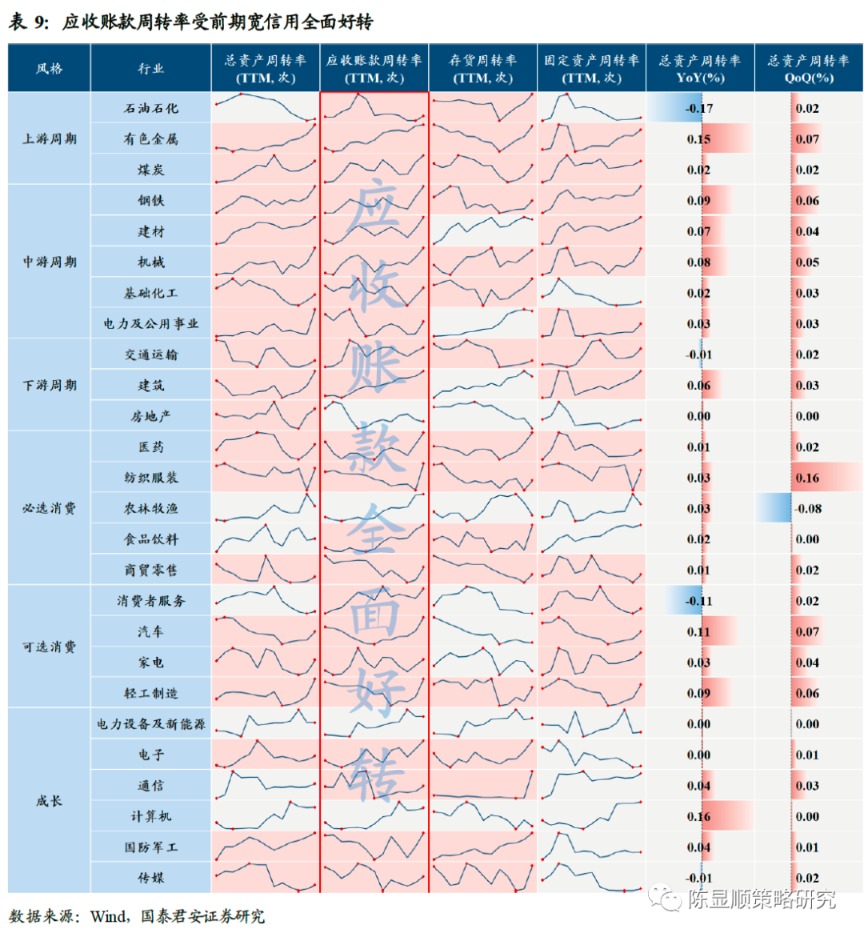

2021Q1盈利高增如期而至,短期弹性暂不稀缺,盈利能力亦边际明显提升。2021Q1全A/全A两非归母净利润同比增速分别高达53.4%/117.4%,2020Q4增速分别为59.6%/113.4%。两年复合增速视角下,2021Q1全A两非净利增速亦达14.2%,短期盈利弹性暂不稀缺。从全A两非利润表结构来看,2021Q1毛利率环比与同比边际提升明显,费用率尤其是财务费用率同比改善明显。A股盈利能力亦保持上行趋势:2021Q1全A 两非ROE(TTM)为8.9%,较2020Q4环比上升1.1%。销售净利率仍是ROE提升主因,宽信用惯性传导下应收账款周转率明显提升亦助推盈利能力提升。

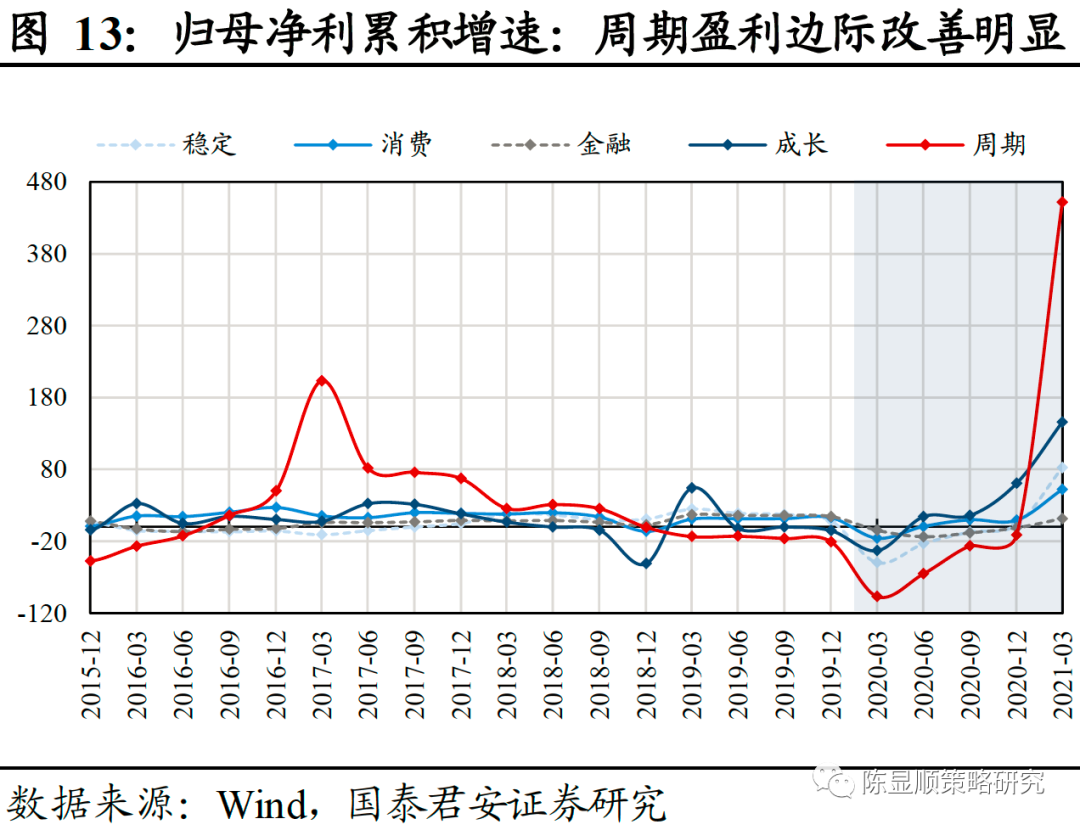

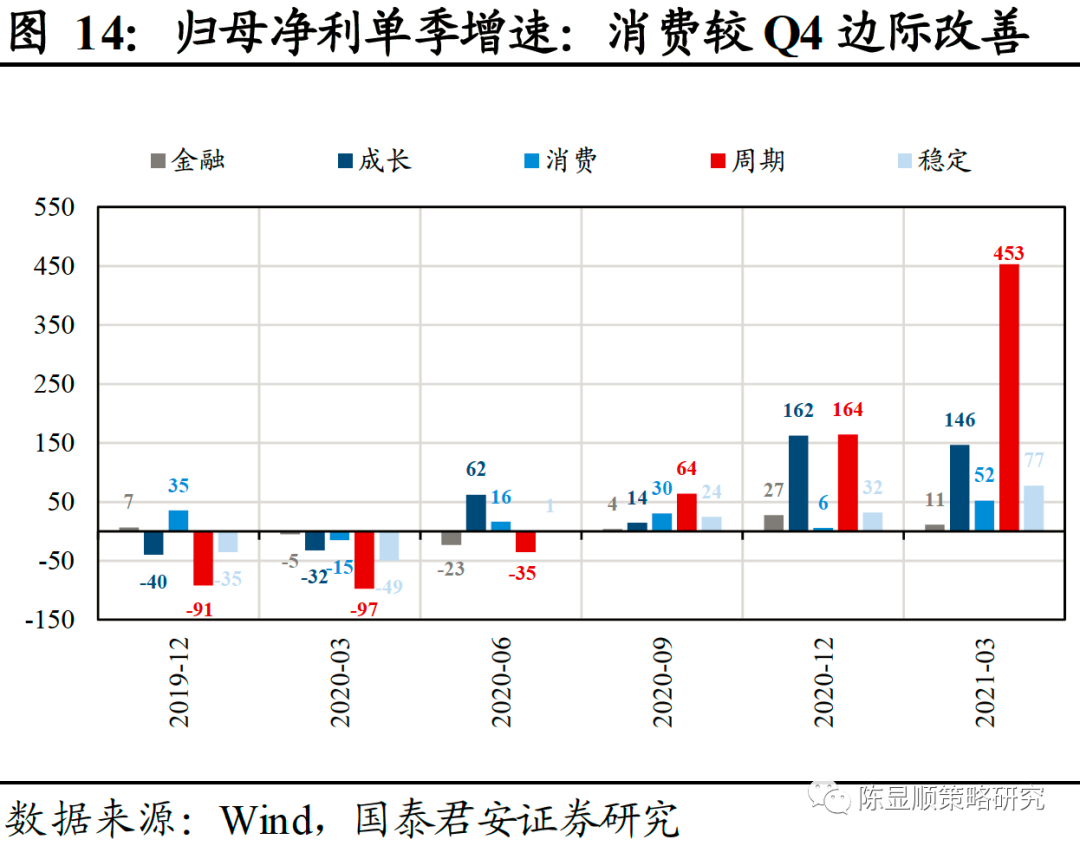

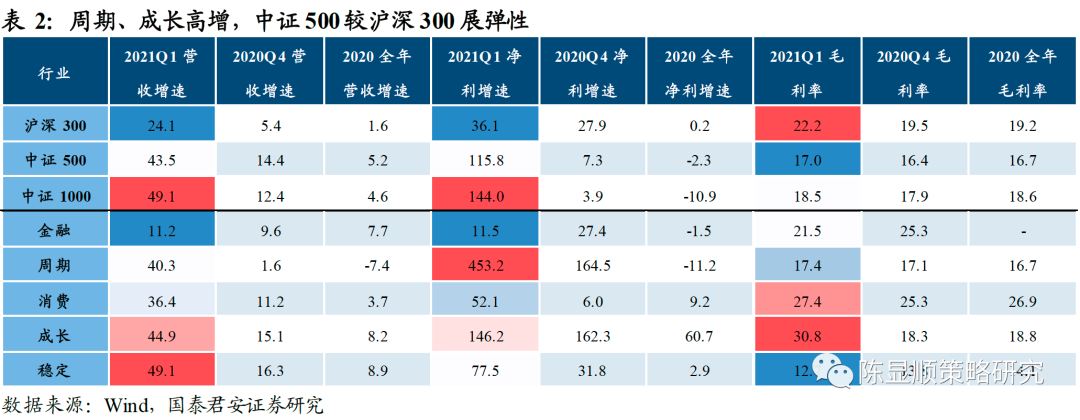

风格维度:周期、成长盈利高增且盈利能力环比提升强劲,中盘较大盘在盈利增速与盈利能力上兼具弹性优势。

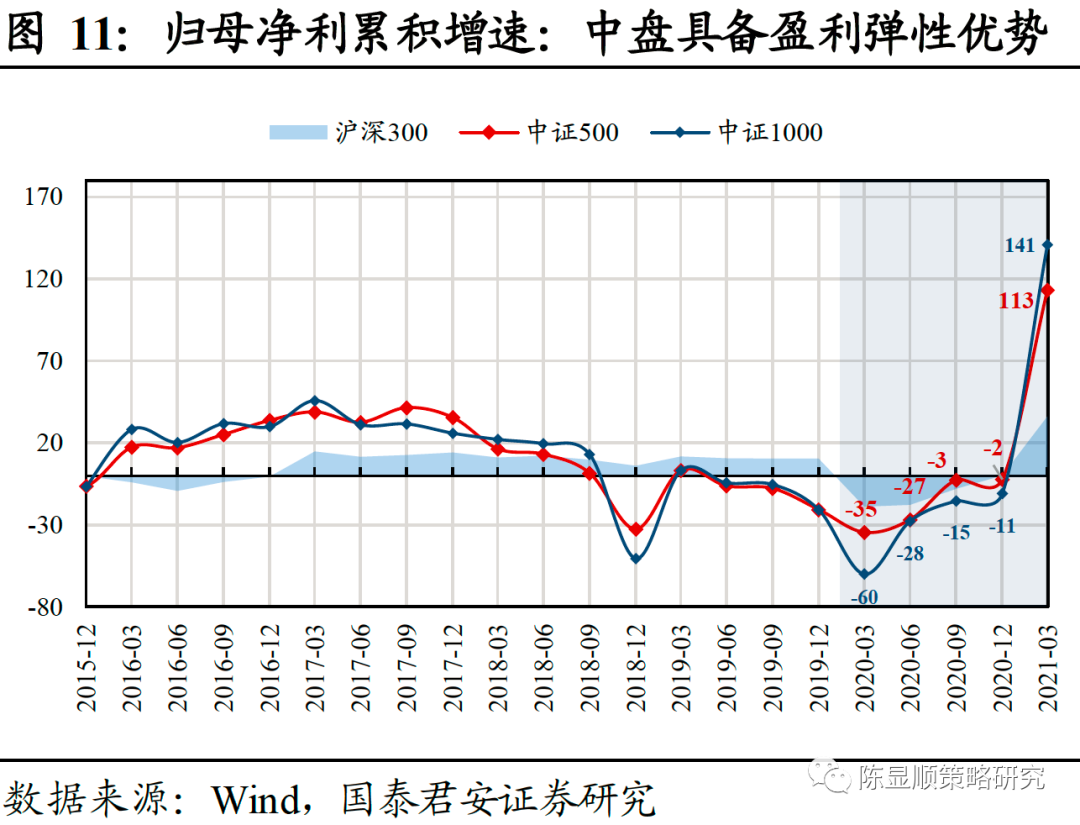

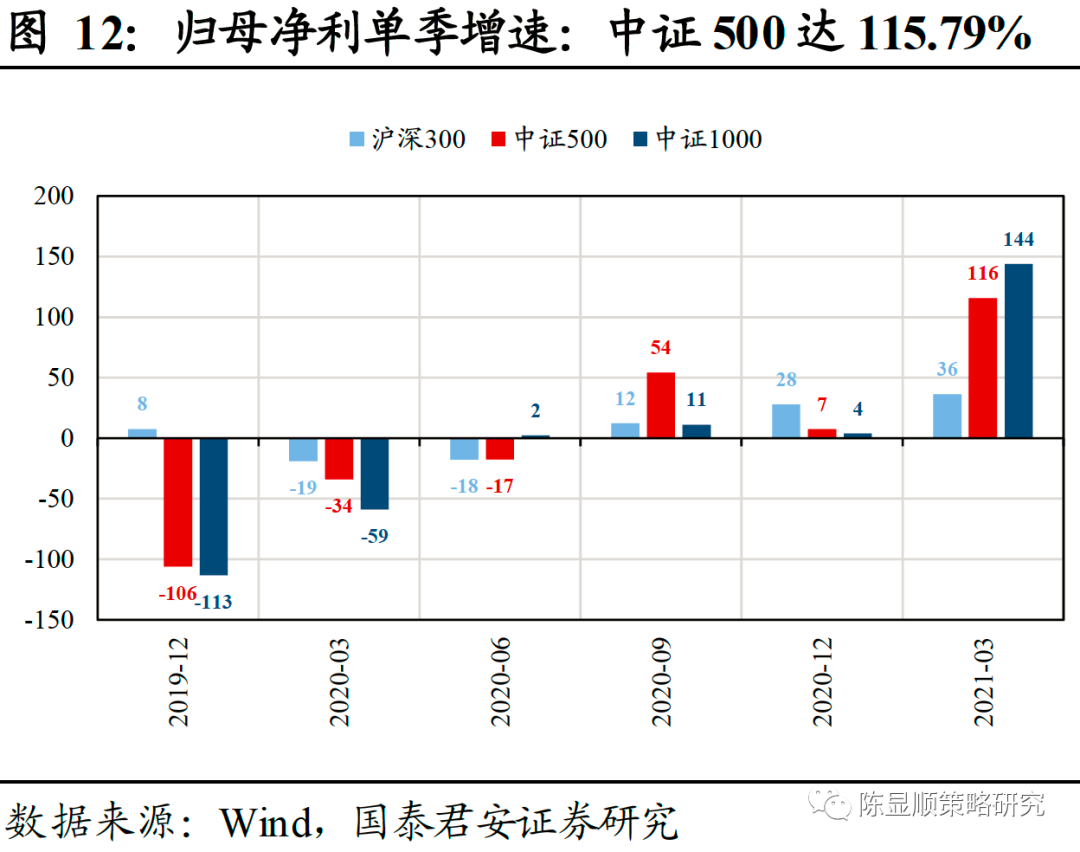

1)盈利增速:2021Q1周期与成长继续高增,消费2020Q4承压后2021Q1增速显著回暖。大小风格方面,中证500较沪深300指数盈利弹性具备明显优势。

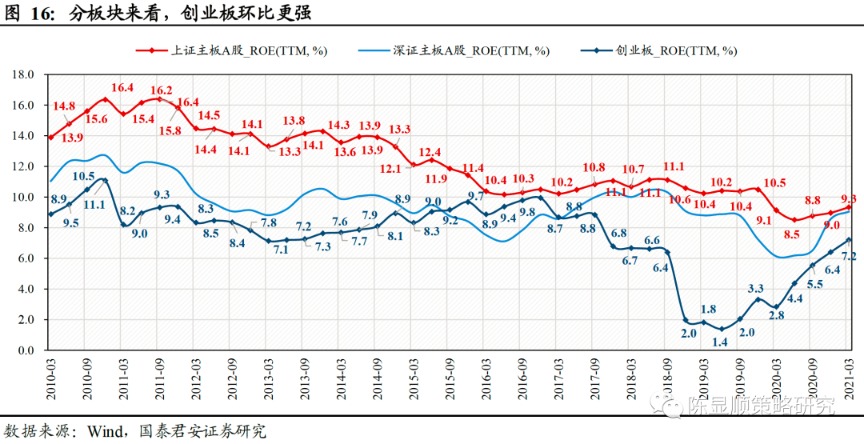

2)盈利能力:大类行业风格方面,周期与成长环比提升强劲,消费上行动能仍略显不足。大小风格方面,中盘展现较强盈利能力向上弹性,明显优于大盘。2021Q1中盘、小盘ROE环比回升1.67%和1.24%,大盘ROE仅提升0.41%边际较弱。高低估值方面,高估值与中估值盈利能力提升较快,低估值风格受净利率与权益乘数拖累边际趋弱。

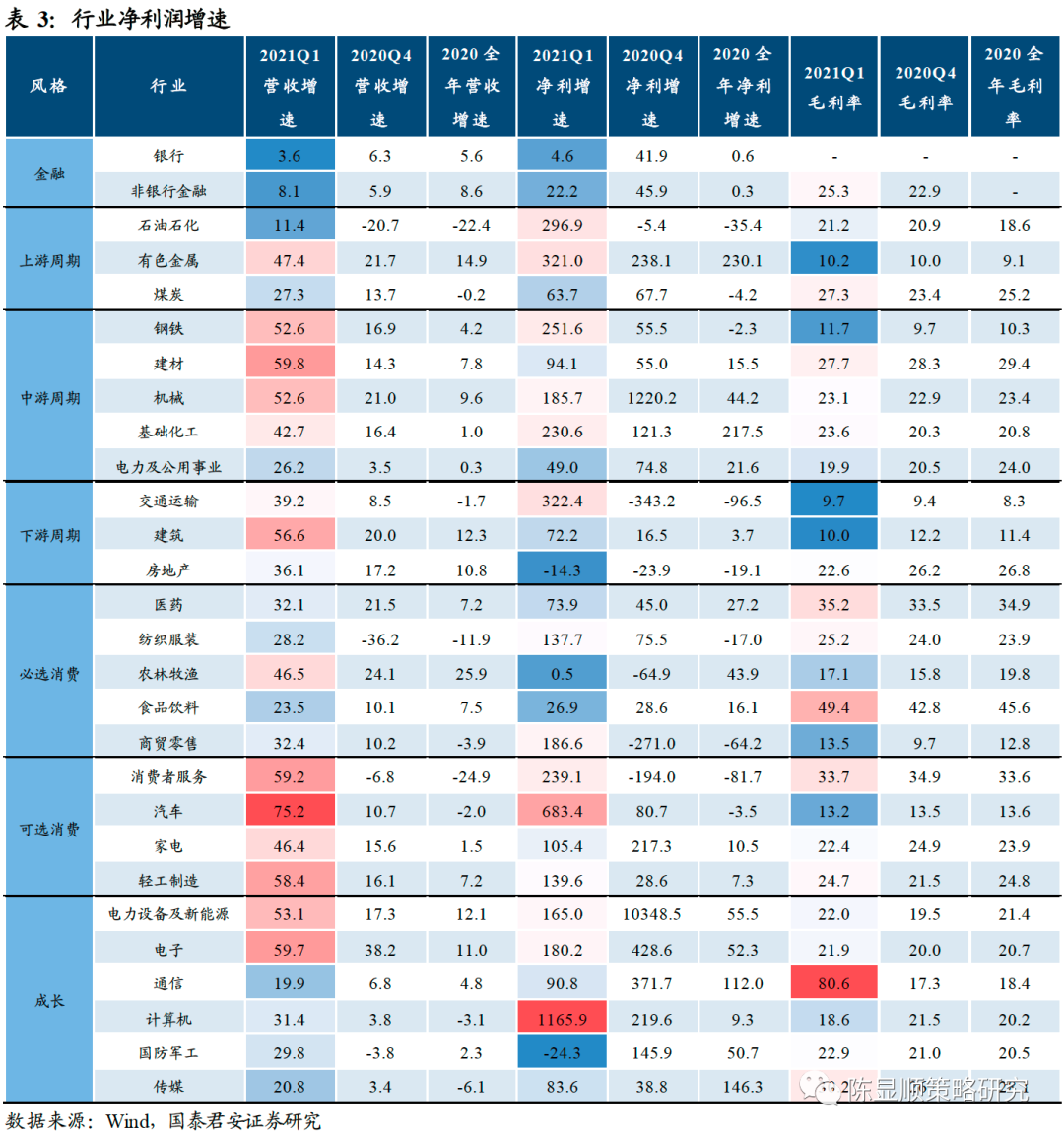

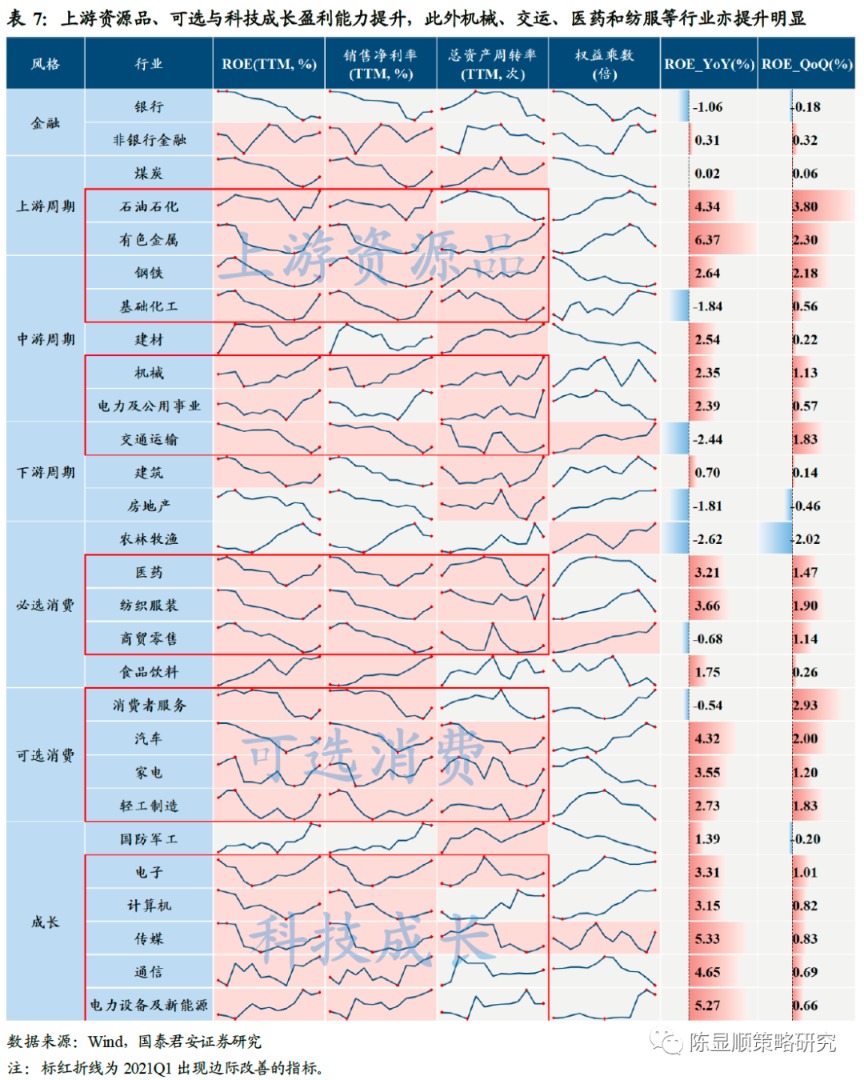

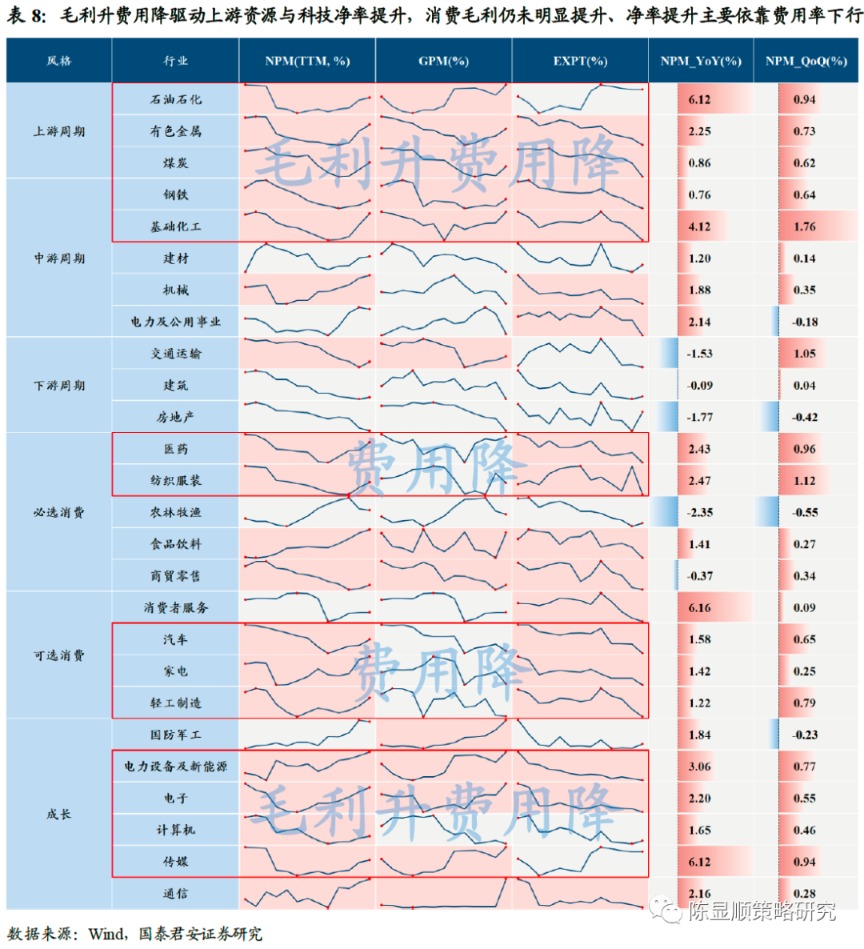

行业维度:上游资源品、可选消费以及科技中的行业整体增速较快、盈利能力提升较大,此外机械、交运、医药和纺服等行业盈利增速与盈利能力亦显著双升。

1)盈利增速:上游资源品(石化/有色/钢铁/基化)、可选消费(汽车/消费服务/轻工)以及成长(计算机/电子/新能源)等行业增速较高。

2)盈利能力:上游资源品、可选消费与科技成长等行业盈利能力集中提升,此外机械、交运、医药和纺服等行业ROE亦提升明显。毛利升费用降驱动上游资源与科技净利率提升,但消费毛利仍未明显提升、净利率提升主要依靠费用率下行。

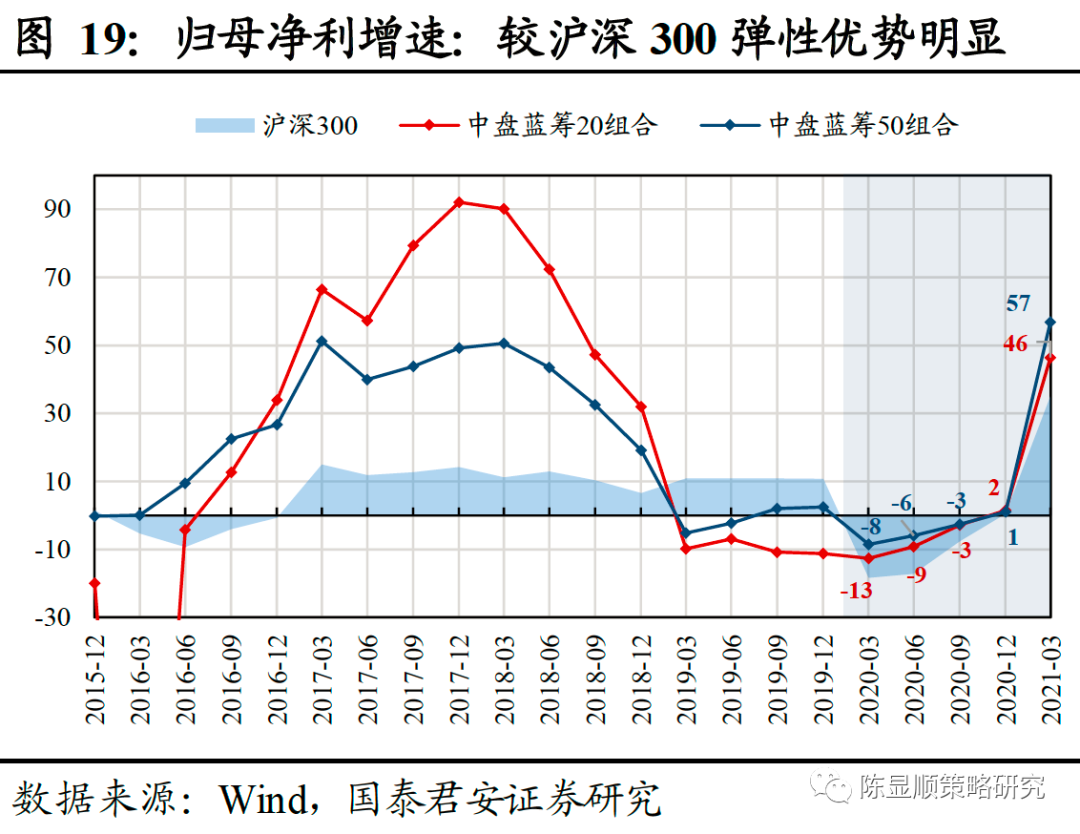

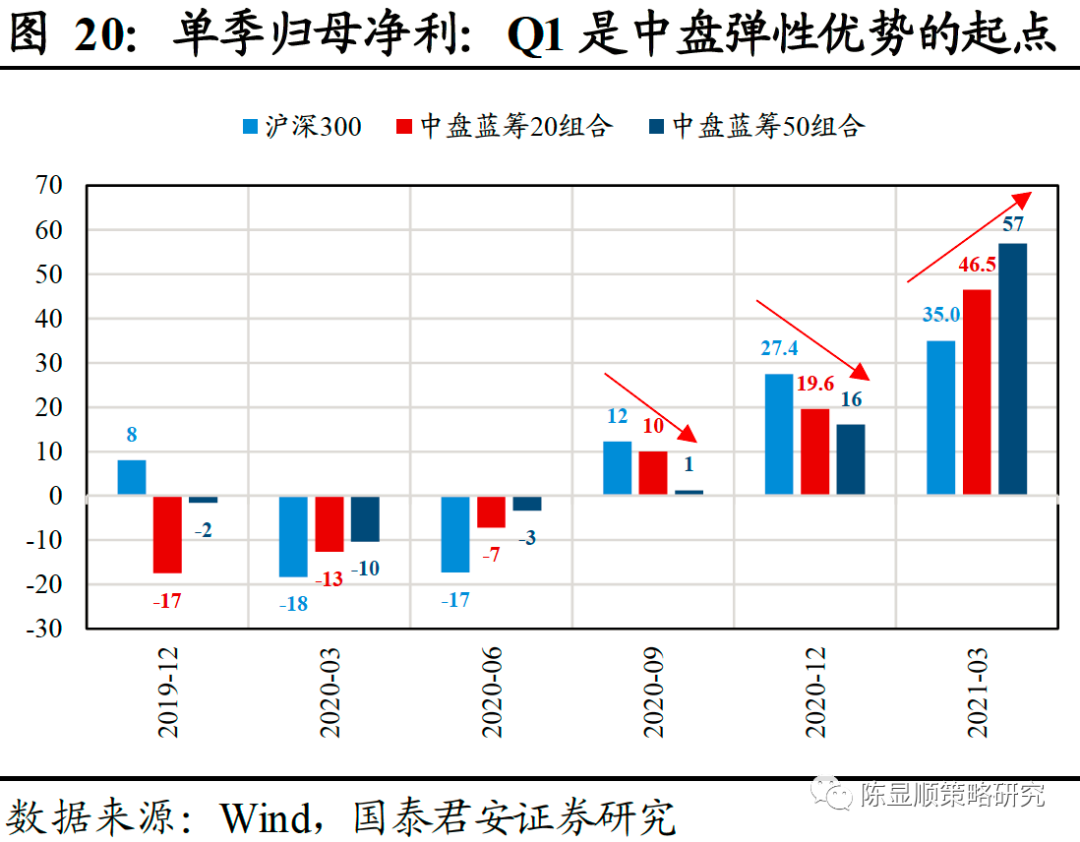

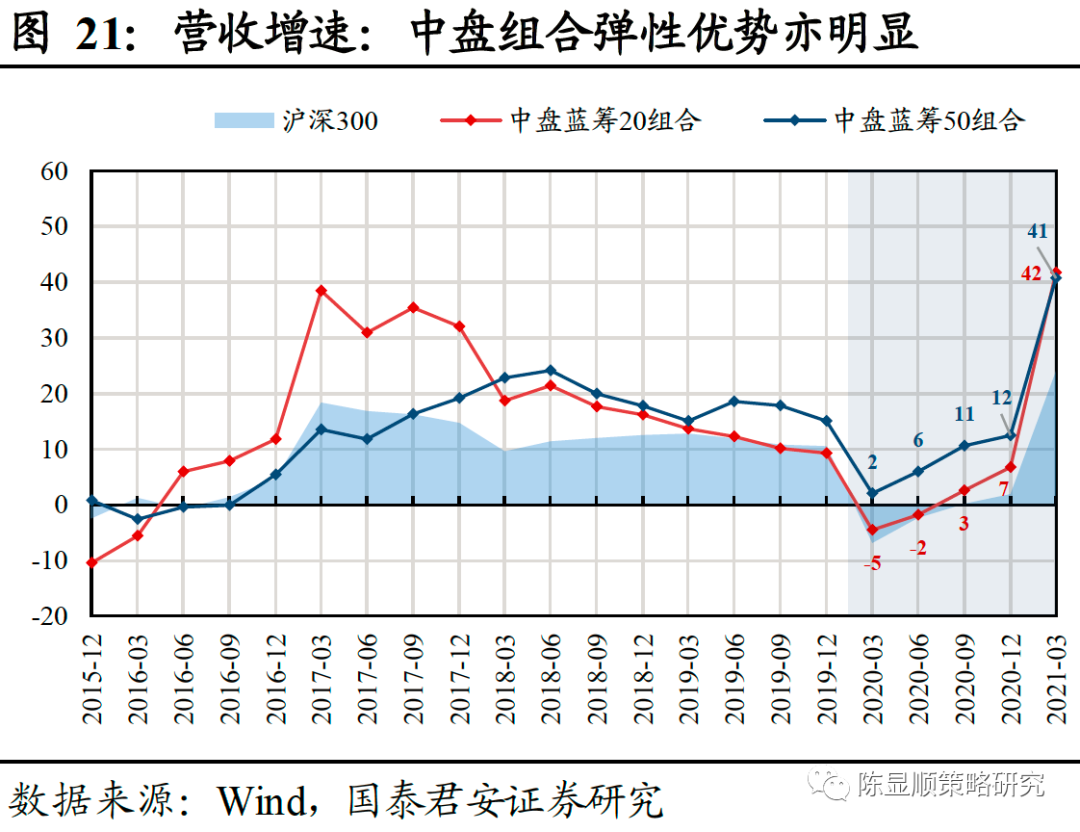

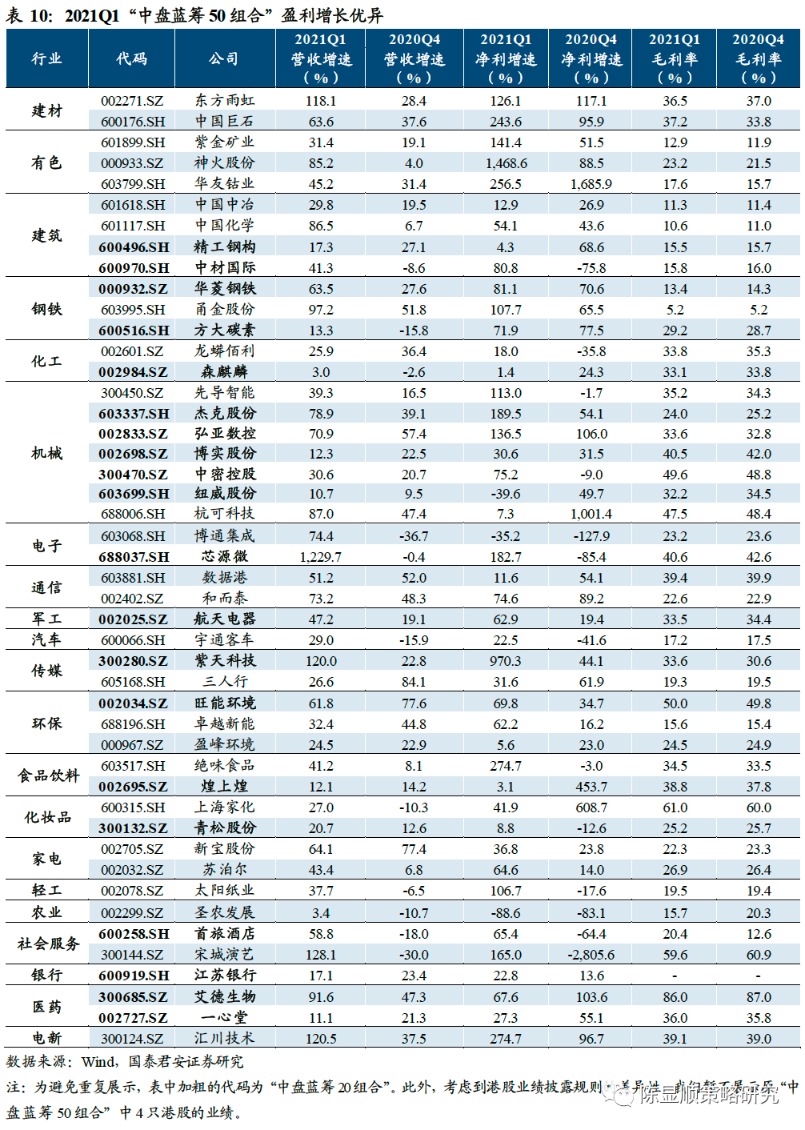

更大的盈利弹性,坚守中盘蓝筹。我们在前期专题报告中提出当前需要接受一定程度的“不完美”,但是优点突出,尤其是盈利改善增速更快且估值相对合理的中盘蓝筹,并构建了“中盘蓝筹20组合”与“中盘蓝筹50组合”。从2021Q1来看,中盘蓝筹组合盈利增速向上弹性优势明显。2021Q1 “中盘蓝筹20组合”营收与净利润同比增速为41.8%与46.5%,“中盘蓝筹50组合”营收与净利润同比增速为40.7%与56.9%,均较沪深300盈利具备明显弹性优势。

目录

1、盈利高增符合预期:周期、成长最为锋利

1.1、整体:2021Q1高增如期而至

1.2、 风格:周期、成长增长强劲,中盘展弹性优势

1.3、 行业:上中游周期整体强劲,可选强于必选,下游周期、成长内部分化

2、 盈利能力加速修复:中盘优于大盘

2.1、 整体:ROE上行斜率陡峭,净利率仍是主贡献

2.2、 风格:周期提升强劲,中盘明显优于大盘

2.3、 行业:上游资源品、可选与科技提升显著

3、 更大的弹性,坚守中盘蓝筹

1、盈利高增符合预期:周期、成长最为锋利

1.1、 整体:2021Q1高增如期而至

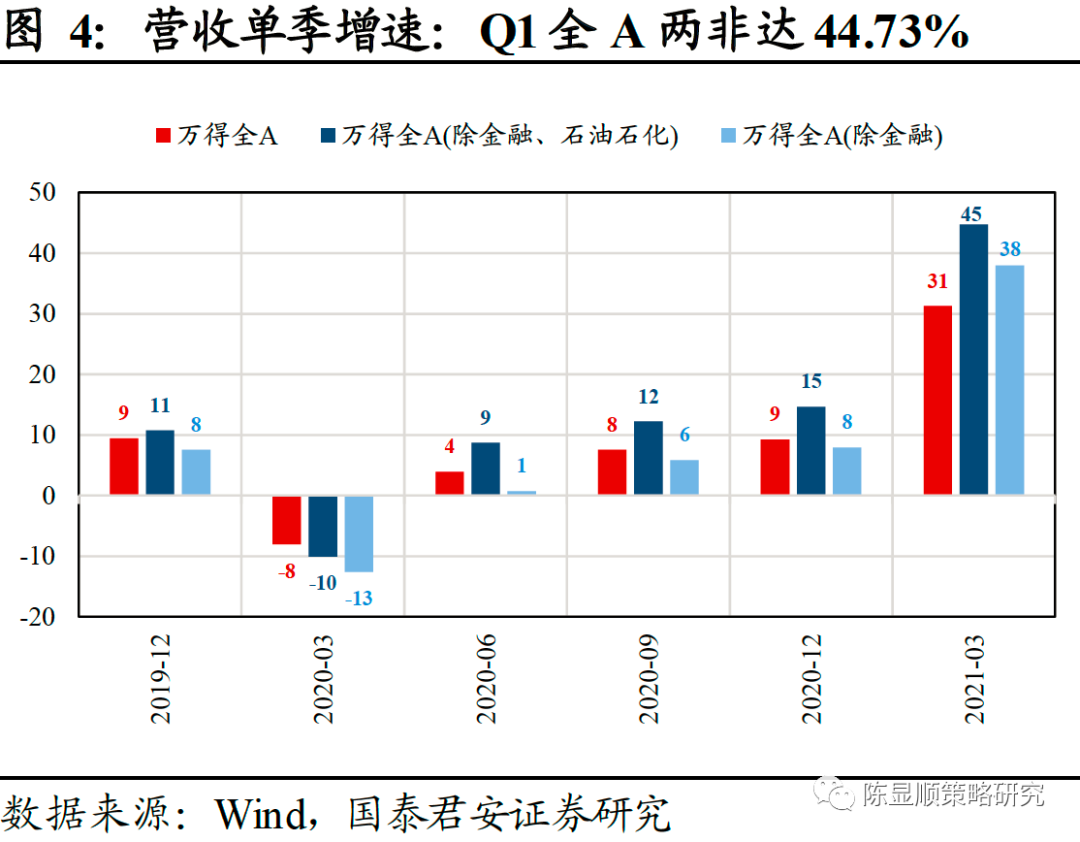

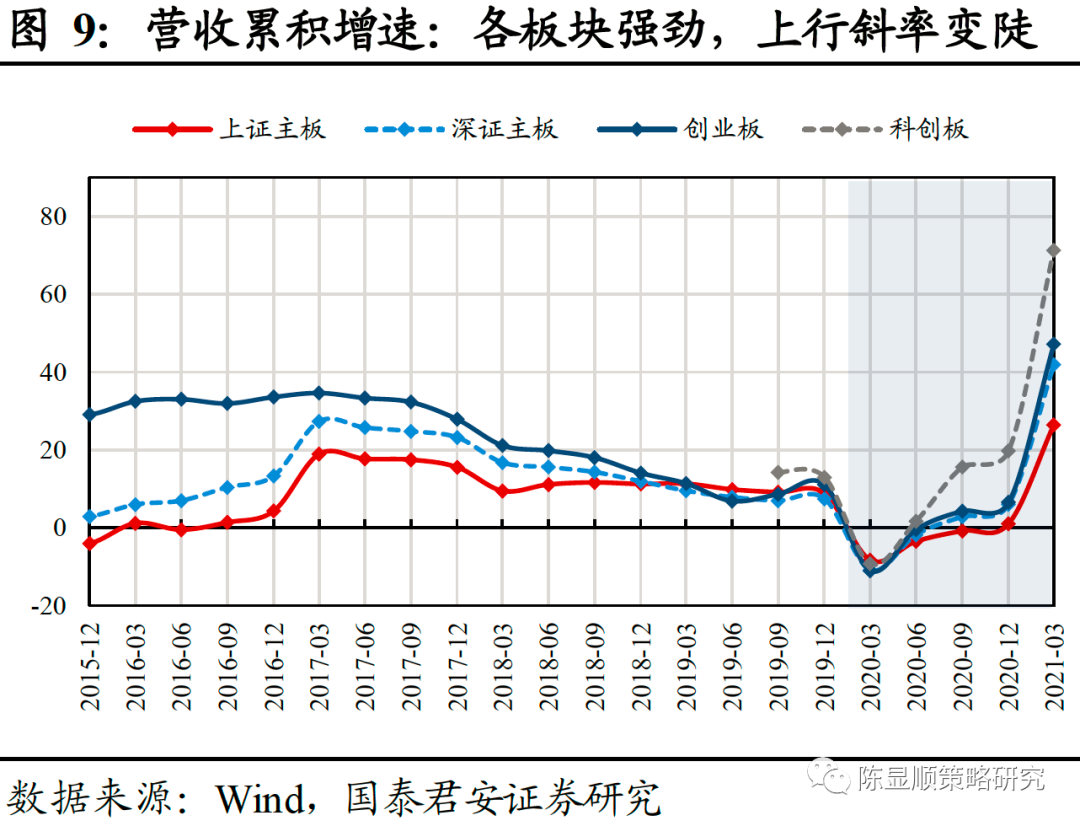

全A:2021Q1盈利增长53.37%,营收增长31.27%。盈利增速方面,以整体法计算,2021年一季度全部A股上市公司归母净利润同比增速为53.37%,2020Q4同比增长59.62%,2020全年同比增长1.84%。营收增速方面,全部A股 2021年一季度营收同比增长31.27%,2020Q4同比增长9.29%,2020全年同比增长2.31%。从全A情况看,2021年Q1营收、净利润均实现高增长,基本符合预期。

全A两非:2021Q1盈利增长117.38%,营收增长44.72%。盈利增速方面,以整体法计算,2021年一季度全A非金融石油石化上市公司归母净利润同比增速为117.38%,2020Q4同比增长113.42%,2020全年同比增长6.86%。营收增速方面,全A两非2021年一季度营收同比增长44.73%,2020Q4同比增长14.67%,2020全年同比增长5.50%。

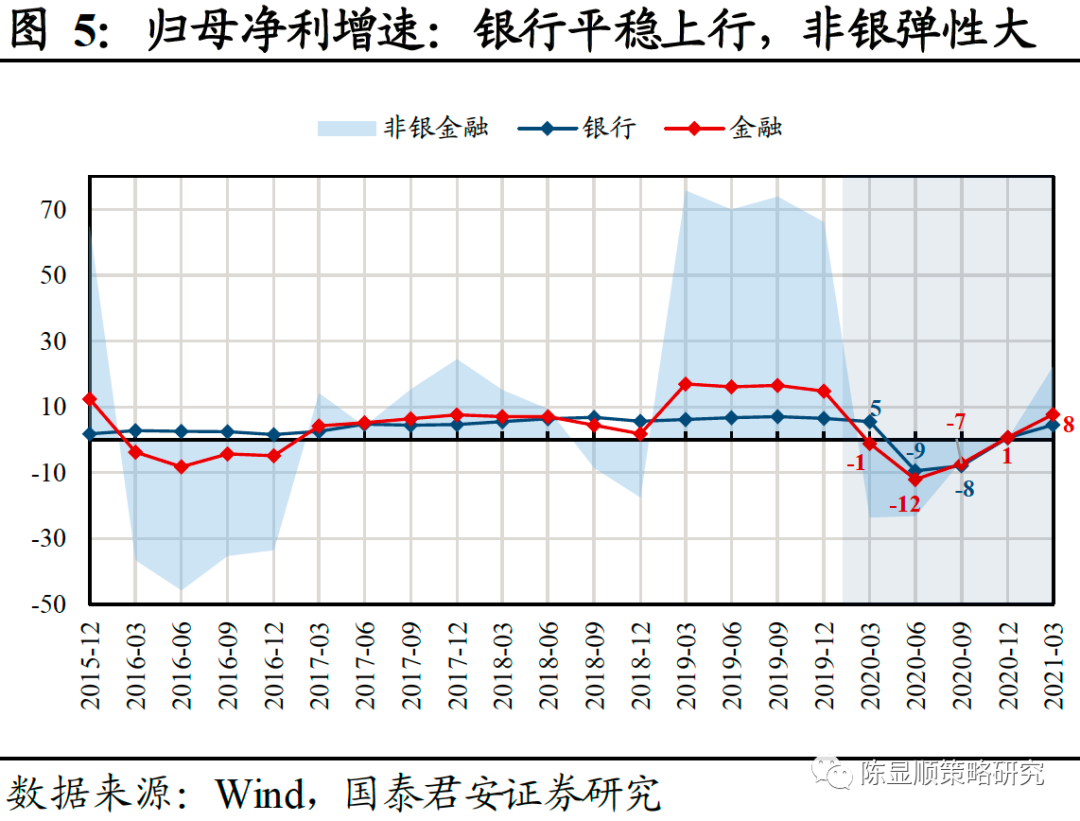

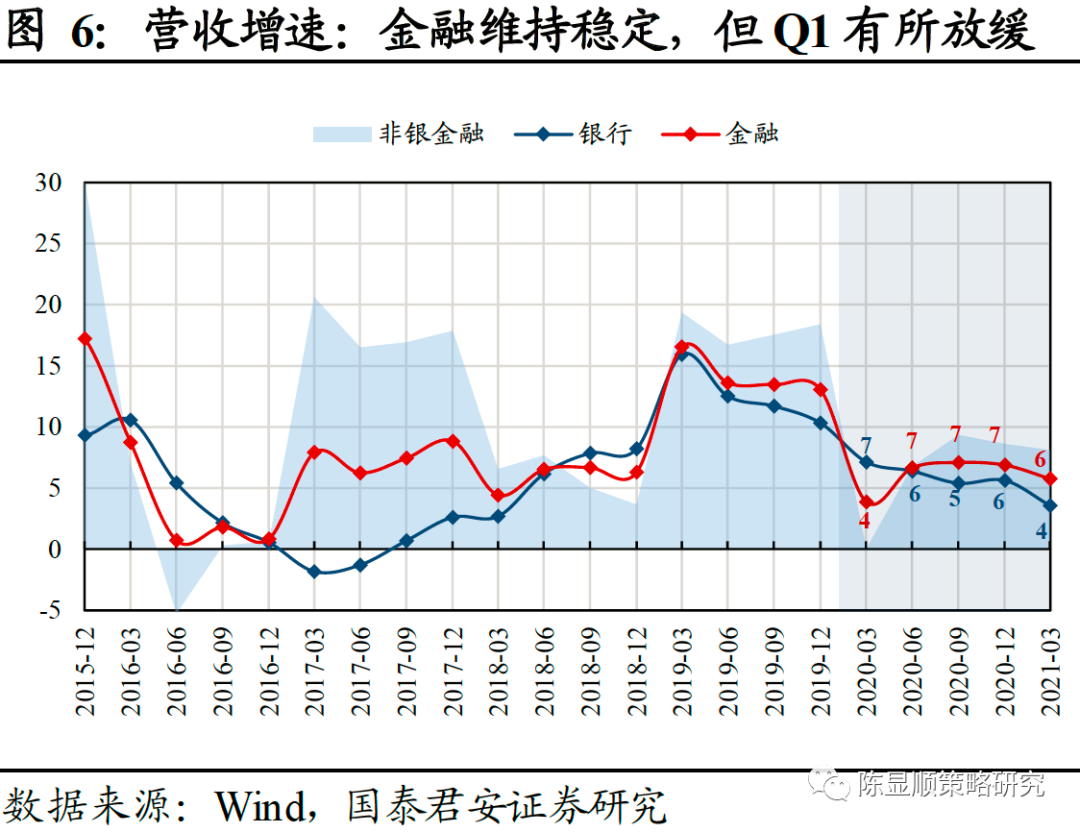

金融:2021Q1盈利增长7.71%,营收增长5.76%。盈利增速方面,以整体法计算,2021年一季度金融上市公司归母净利润同比增速为7.71%,2020Q4同比增长42.71%,2020全年同比增长0.78%。营收增速方面,金融2021年一季度营收同比增长5.76%,2020Q4同比增长6.19%,2020全年同比增长6.88%。

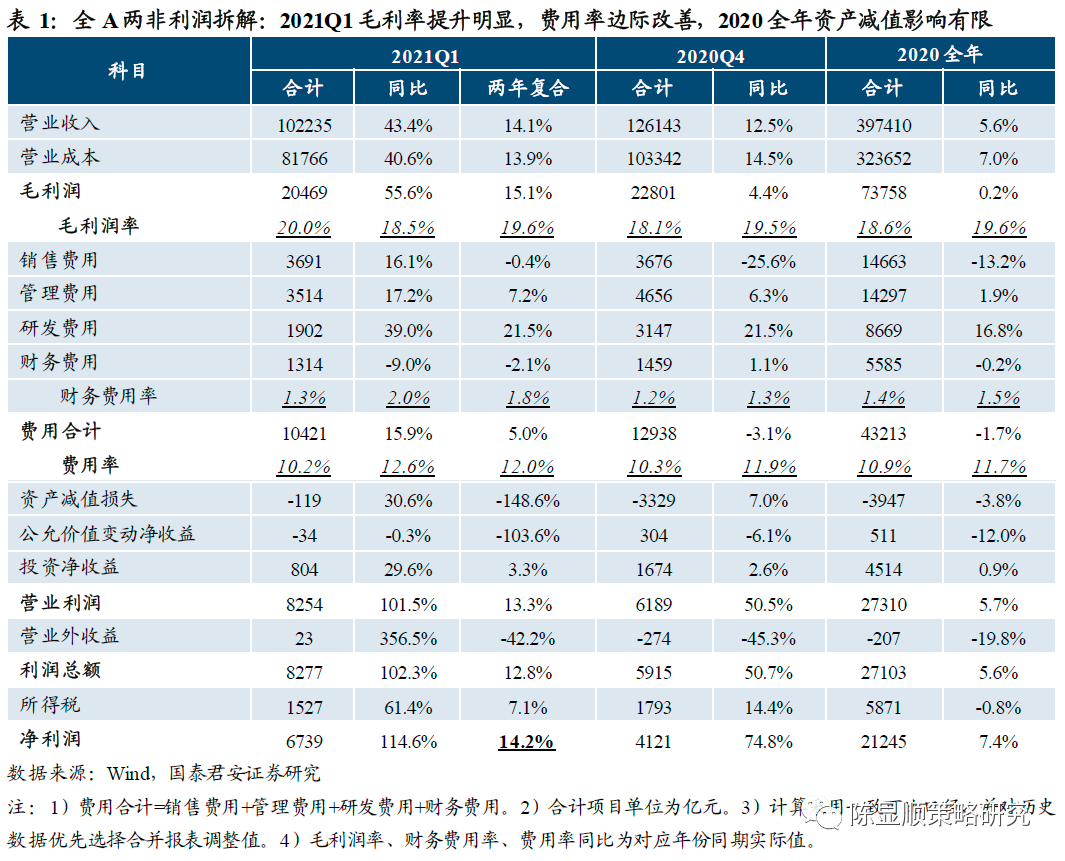

利润表拆解:2021Q1毛利率提升明显,费用率边际改善,2020全年资产减值影响有限。从全A两非利润表结构来看:

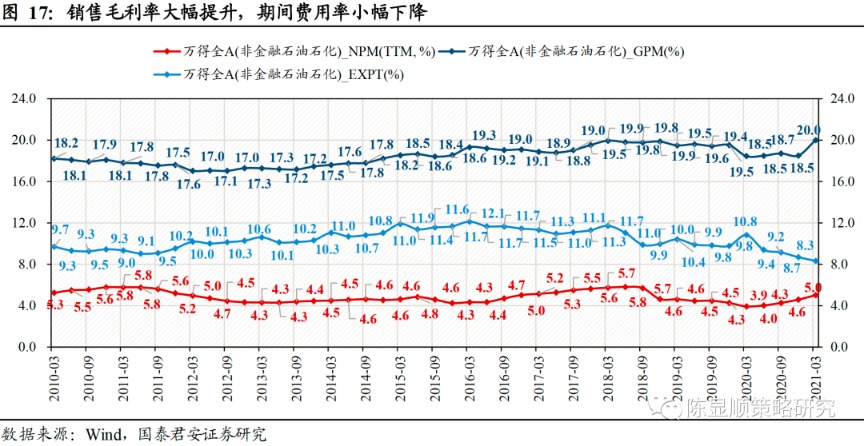

1)毛利率改善明显。2021Q1全A两非毛利润总额为20469亿,较2020年Q1同比增长55.6%,两年复合增长15.1%;2021年Q1毛利率为20.0%,较2020年Q1提升1.5%,较2019年Q1提升0.4%。

2)费用率边际改善。2021Q1全A两非三费合计(含研发费用)总额为10421亿,较2020年Q1同比增长15.9%,两年复合增长5.0%;2021年Q1费用率为10.2%,较2020年Q1下降2.4%,较2019年Q1下降1.8%。

3)2020年资产减值损失影响有限。2020年全A两非资产减值损失为-3947亿,较2019年同比下降3.8%。

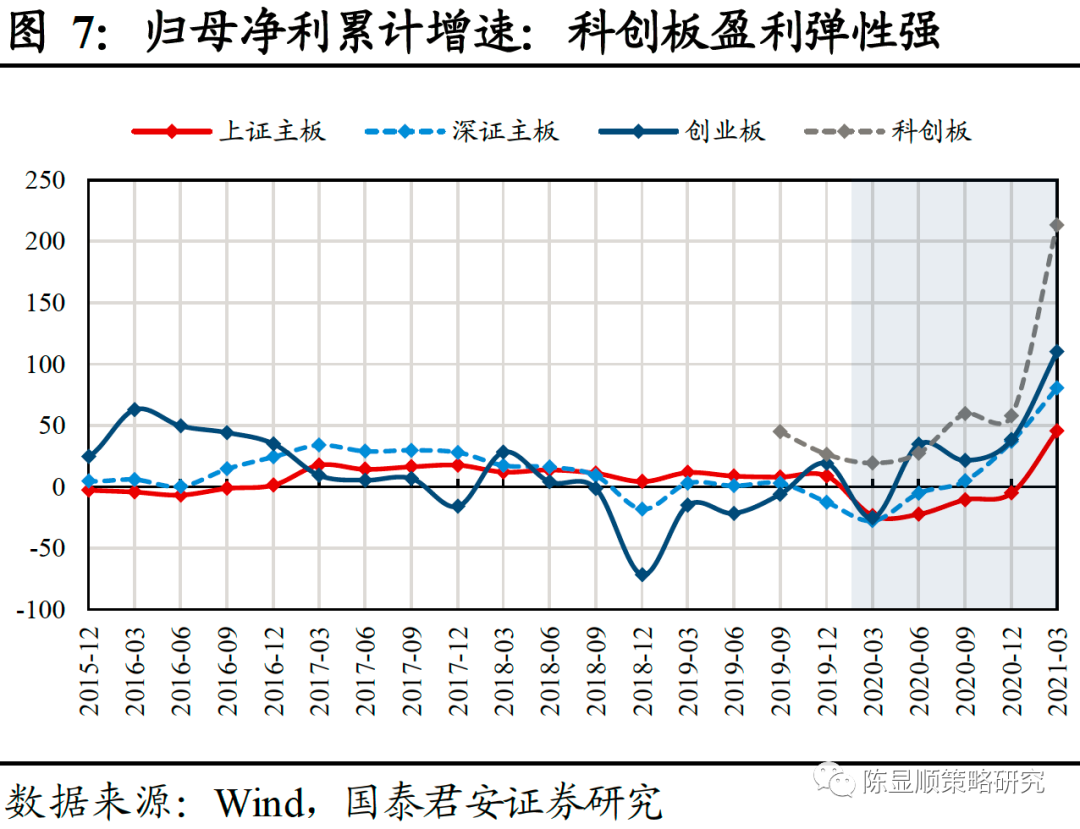

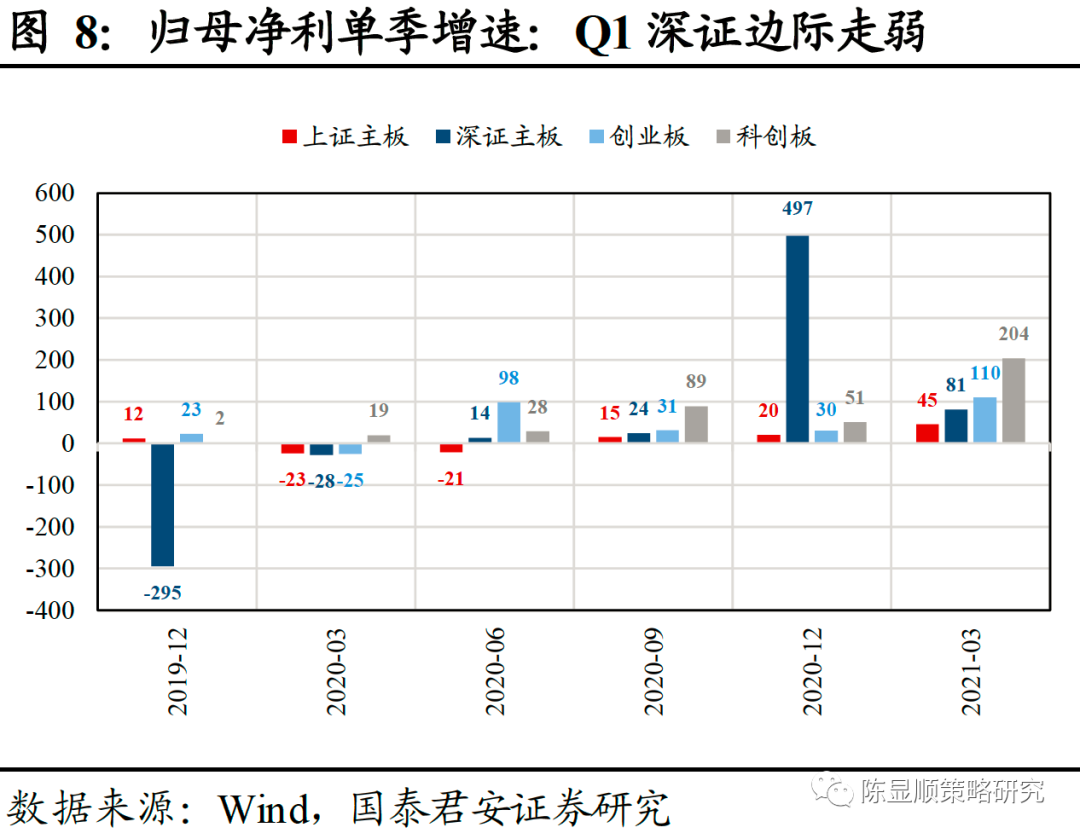

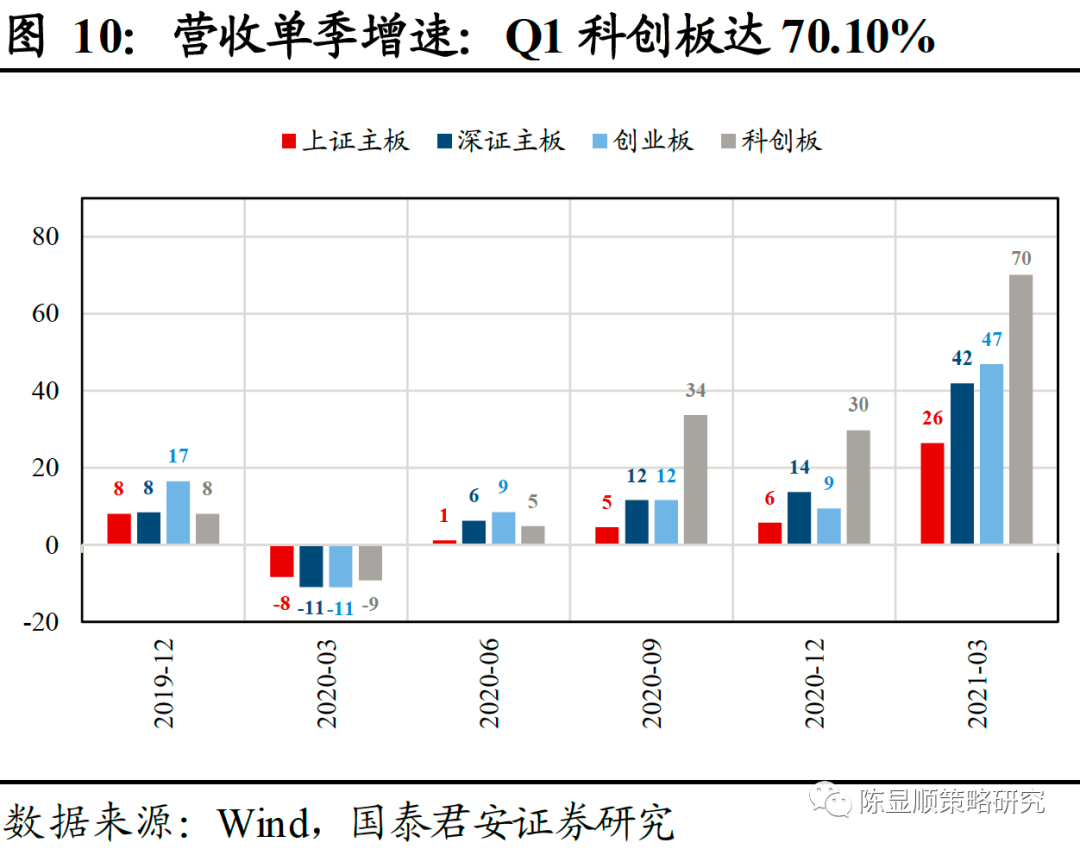

板块方面,我们从上证主板、深证主板、创业板、科创板四方面分析各市场盈利表现,增速最低的上证主板Q1盈利增长45.43%,最高的科创板增长203.76%。

1)上证主板:2021Q1盈利增长45.43%,营收增长26.41%。盈利增速方面,以整体法计算,2021年一季度上证主板上市公司归母净利润同比增速为45.43%,2020Q4同比增长20.01%,2020全年同比呈现负增长,归母净利润下行4.97%。营收增速方面,上证主板2021年一季度营收同比增长26.41%,2020Q4同比增长5.71%,2020全年同比增长1.06%。

2)深证主板:2021Q1盈利增长80.60%,营收增长41.87%。盈利增速方面,以整体法计算,2021年一季度深证主板上市公司归母净利润同比增速为80.60%,2020Q4同比增长497.48%,2020全年同比增长36.96%。营收增速方面,深证主板2021年一季度营收同比增长41.87%,2020Q4同比增长13.68%,2020全年同比增长6.01%。

3)创业板:2021Q1盈利增长110.01%,营收增长46.89%。盈利增速方面,以整体法计算,2021年一季度创业板上市公司归母净利润同比增速为110.01%,2020Q4同比增长30.00%,2020全年同比增长38.49%。营收增速方面,创业板2021年一季度营收同比增长46.89%,2020Q4同比增长9.47%,2020全年同比增长6.53%。

4)科创板:2021Q1盈利增长203.76%,营收增长70.10%。盈利增速方面,以整体法计算,2021年一季度科创板上市公司归母净利润同比增速为203.76%,2020Q4同比增长51.17%,2020全年同比增长57.88%。营收增速方面,科创板2021年一季度营收同比增长70.10%,2020Q4同比增长29.73%,2020全年同比增长19.76%。

1.2、 风格:周期、成长增长强劲,中盘展弹性优势

大小风格:中证500较沪深300具备明显弹性优势。我们以成分股无重叠的中证系列指数的盈利表现衡量规模与盈利的关系,比较沪深300、中证500指数和中证1000指数成分股的盈利增速,结果显示中证500、中证1000盈利修复弹性显著优于沪深300.2021年Q1沪深300、中证500、中证1000指数的归母净利润增长率(整体法)分别为36.15%、115.79%和144.03%。2020年Q4沪深300、中证500、中证1000指数的归母净利润增长率(整体法)分别为27.89%、7.33%和3.86%。但从2020年全年来看,沪深300依然占优:归母净利润除沪深300小幅正增长外,中证500、中证1000盈利均负增长。2020年全年沪深300、中证500、中证1000指数的归母净利润增长率(整体法)分别为0.19%、-2.28%和-10.86%。

分板块来看:2021Q1周期与成长高增,消费较Q4边际改善。2021年Q1周期归母净利润增速(整体法)为453.25%。成长板块盈利同比增速亦不错,盈利增长146.21%。金融、稳定、消费的归母净利润增长率(整体法)分别为11.49%、77.46%和52.08%。同时,对比2020Q4盈利增速,消费板块盈利边际提升较快。2020年Q4金融、稳定、周期、成长、消费的归母净利润增长率(整体法)分别为27.41%、31.75%、164.47%、162.26%和6.00%。但是从2020全年盈利增速来看,成长显著占优。2020全年金融、稳定、周期、成长、消费的归母净利润增长率(整体法)分别为-1.50%、2.93%、-11.20%、60.71%和9.17%。

1.3、 行业:上中游周期整体强劲,可选强于必选,下游周期、成长内部分化

上游周期:石油石化2021Q1盈利边际高增长,有色金属盈利弹性优势延续。2020Q4石油石化归母净利润负增长,增速仅有-5.35%,2021Q1增速上扬至296.94%。有色金属维持盈利弹性优势,其2020Q4、2021Q1归母净利润同比增速分别达238.07%、321.03%。煤炭行业2021Q1盈利增速为63.75%,相比其2020Q4同比增速略有下行。

中游周期:从2021Q1归母净利润同比来看,钢铁、基础化工、机械行业高增,电力及公用事业增速较小。钢铁行业增长速度显著提升,2020Q4、2021Q1钢铁行业归母净利润同比分别为55.45%、251.63%。基础化工2021Q1盈利增速较2020Q4盈利增速亦有上行,分别为230.65%、121.29%。机械2021Q1盈利增速虽不及2020Q4,但依然保持185.72%的高增长率。同时,电力及公用事业2021Q1归母净利润增速不及2020Q4,为48.95%。

下游周期:盈利增速分化较大,交通运输盈利边际改善显著,房地产盈利承压。2020Q4交通运输行业盈利显著负增长,但2021Q1其归母净利润同比增速提升幅度大,高达322.37%。建筑、房地产行业2021Q1盈利增速虽相比2020Q4增速有所提升,但在同期全行业中依然处于偏低水平,房地产尤甚,依然维持负增长。建筑、房地产行业2021Q1归母净利润同比增速分别为72.20 %、-14.33 %。

必选消费:从2021Q1归母净利润同比来看,商贸零售边际改善大,医药盈利增速亦较为乐观。商贸零售、纺服盈利高增,商贸零售盈利边际改善明显,其2020Q4、2021Q1归母净利增速分别为-270.96%、186.57%。医药行业2021Q1保持73.95%的盈利增速,亦较为乐观。食品饮料、农林牧渔盈利增速较低,仅有26.90%、0.54%的增长。

可选消费:可选消费盈利情况优于必选消费,汽车、消费者服务增长显著。汽车行业2021Q1归母净利润增速高达683.42%。消费者服务盈利边际改善效果显著,其归母净利润增速由2020Q4的显著负增长-194.00%迅速上行至2021Q1的239.07%。同时,家电、轻工制造盈利增速表现亦好,2021Q1归母净利润同比分别为105.36%、139.63%。

成长:成长板块内部分化,计算机行业盈利优势明显,国防军工承压。计算机2021Q1归母净利润同比高达1165.90%。除计算机及传媒行业外,其他成长行业2021Q1盈利增速相比2020Q4增速均有所回落,新能源行业增速边际下滑最明显。国防军工2021Q1归母净利润同比负增长,盈利跌幅达24.27%。

2、盈利能力加速修复:中盘优于大盘

2.1、 整体:ROE上行斜率陡峭,净利率仍是主贡献

盈利能力保持上行趋势,创业板环比更强。2021Q1全A两非ROE(TTM,下同)为8.94%,较2020Q4环比上升1.13%,盈利能力加速修复。分板块看,2021Q1上证主板、深证主板、创业板ROE(TTM)分别为9.33%、7.20%和9.05%,较2021Q4分别环比上升0.36%、0.80%和0.49%,创业板环比更强。

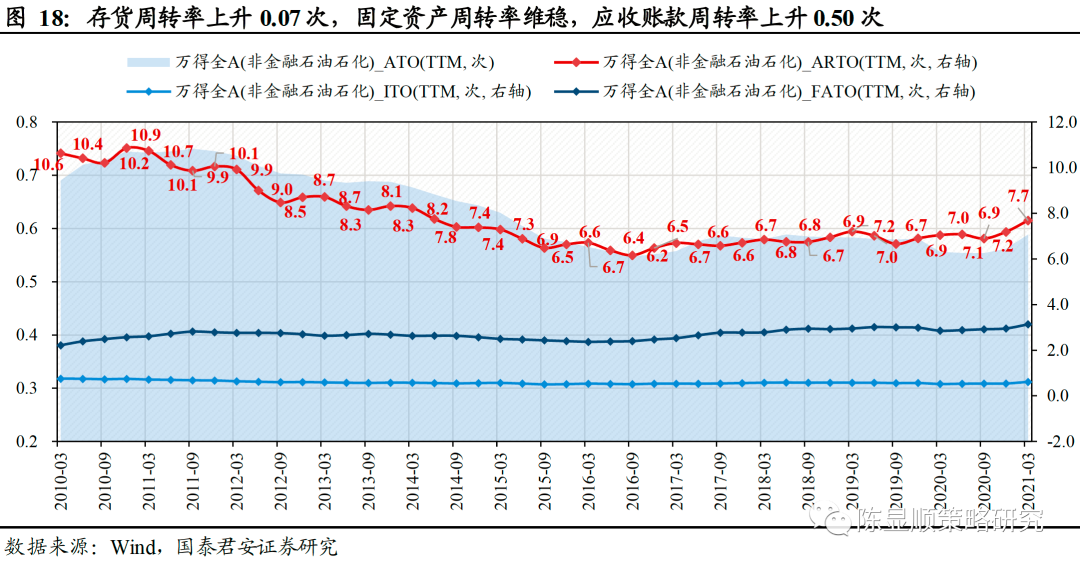

销售净利率仍是ROE变化主因。1)依据杜邦分解,全A两非视角下销售净利率仍是ROE变化主因,资产周转率及权益乘数波动较小。2021Q1销售净利率为5.02%,较2020Q4提升0.43%,与ROE一样呈现斜率陡峭之势。销售净利率中销售毛利率大幅提升、期间费用率小幅下降,2021Q1毛利率环比增加1.49%至20.00%,主导销售净利率回升,2021Q1期间费用率环比下降0.36%至8.33%。2)资产周转率小幅上升,权益乘数基本持平。资产周转率方面,2021Q1存货周转率上升0.07次展现企业良好的营运状况,固定资产周转率维稳,应收账款周转率上升0.50次,是疫情后宽信用、紧信用开始前的良好写照。

2.2、 风格:周期提升强劲,中盘明显优于大盘

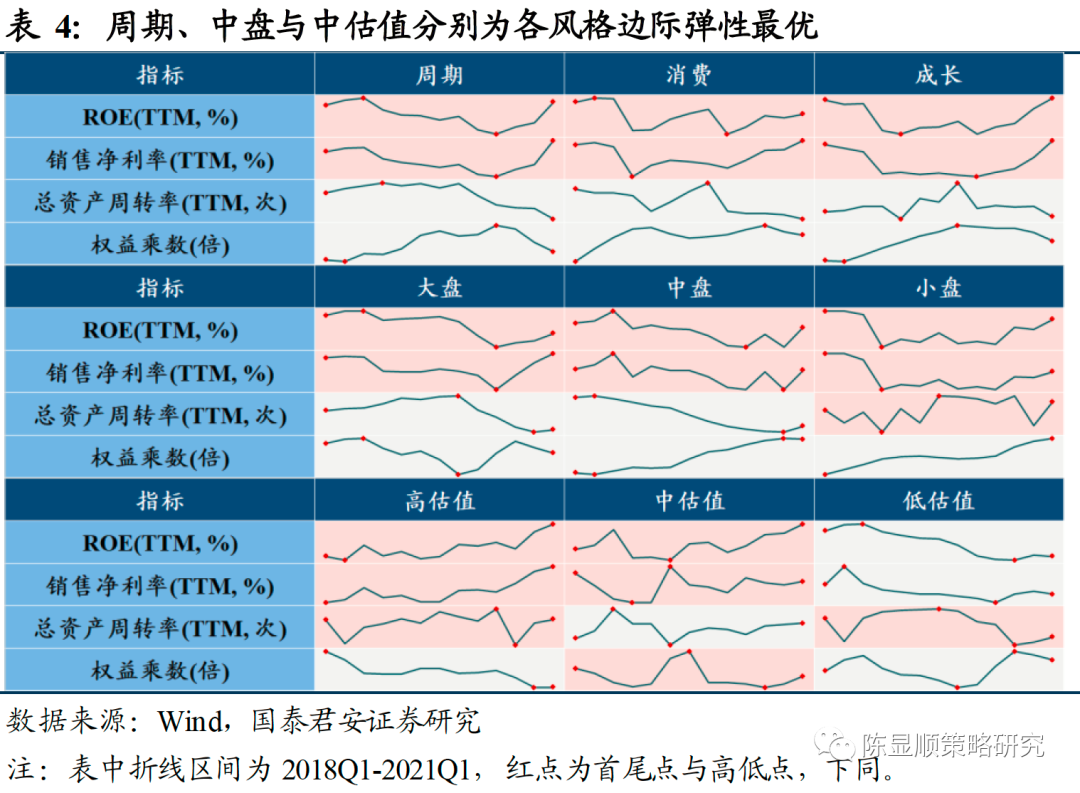

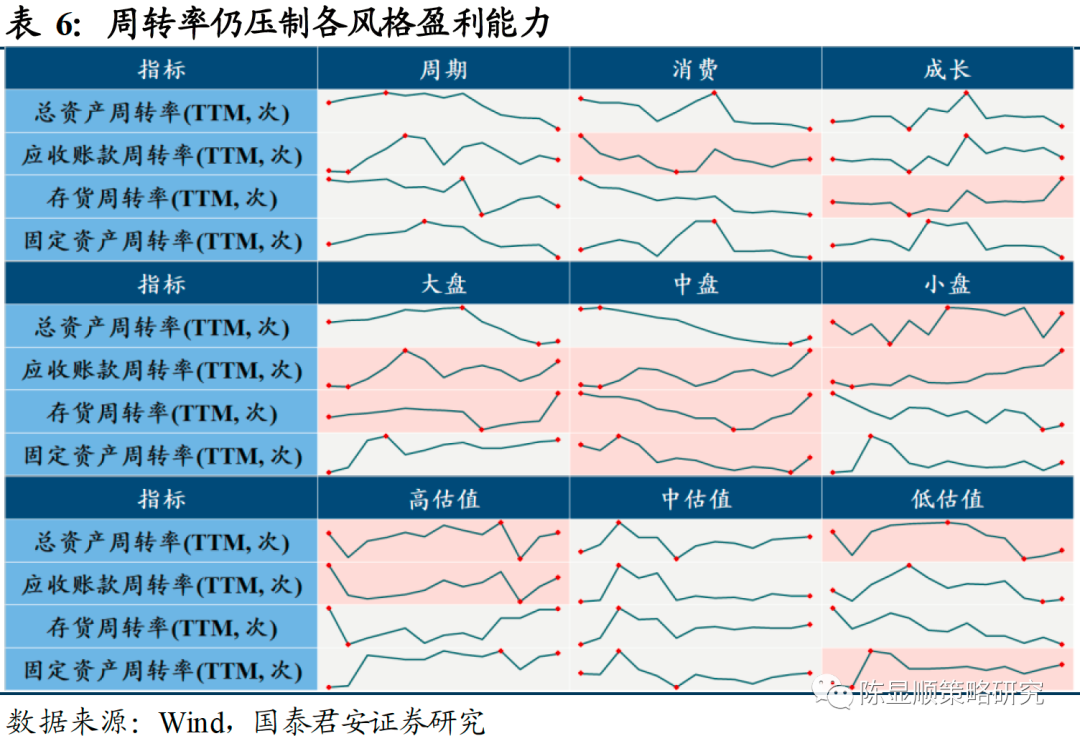

周期环比提升强劲,消费上行动能仍不足。2021Q1周期板块ROE(TTM,下同)为8.65%,环比提升2.79%,上行动能最为强劲;2020Q4消费ROE小幅回落,2021Q1消费板块ROE亦仅环比上行0.22%,上行动能不足;2021Q1成长板块ROE为7.25%,抬升斜率依旧陡峭,基本恢复至2018年水平。各风格盈利能力提升主要依靠净利率驱动,周转率仍边际趋弱压制盈利能力。

大小盘方面,中盘展现较强盈利能力向上弹性,明显优于大盘。2021Q1中盘、小盘ROE分别回升1.67%和1.24%,大盘ROE边际提升较弱,仅提升0.41%。各大小风格盈利能力提升主要依靠净利率驱动,大盘与中盘周转率仍边际压制盈利能力,同时大盘还受到权益乘数小幅下行的负面影响。进一步拆分来看,净利率方面,大盘与中盘净利率提升依靠毛利率与费用率的双贡献,小盘主要依靠费用率的下行。周转率方面,各大小风格应收账款周转率均提升明显。

估值方面,高估值与中估值盈利能力提升较快,低估值边际趋弱。2021Q1高估值、中估值、低估值风格ROE+1.19%、+1.27%、-0.08%。盈利能力改善集中于高估值与中估值,低估值盈利能力边际下行。高估值风格受益于净利率与周转率的提升,中估值风格受益于净利率与权益乘数的提升,低估值风格同时受净利率与权益乘数拖累。

2.3、 行业:上游资源品、可选与科技提升显著

周期行业ROE(TTM,下同)环比10升1降,大宗涨价浪潮下上游资源品盈利抬升较快。2021Q1周期行业的盈利能力改善排序:石油石化>有色金属>钢铁>交通运输>机械>电力及公用事业>基础化工>建材>建筑>煤炭>房地产。大宗涨价浪潮下,石油石化、有色金属、钢铁和基础化工等上游资源品净利率抬升明显,同时除石油石化周转率保持稳定外,有色金属、钢铁和基础化工的周转率均有明显提升,进一步助推上游资源品盈利能力走高。此外中游机械、公用事业等行业盈利能力亦有明显提升。但下游房地产受净利率拖累,盈利能力延续下滑趋势。

消费行业ROE环比8升1降,可选整体改善,必选内部分化。2021Q1消费行业的盈利能力改善排序:消费者服务>汽车>纺织服装>轻工制造>医药>家电>商贸零售>食品饮料>农林牧渔。可选方面,消费者服务、汽车、家电和轻工制造四行业ROE环比提升幅度均较大,其中各行业净利率均明显提升、周转率亦有明显修复。必选方面,除农林牧渔ROE环比小幅下降,医药、纺服、食品饮料和商贸零售等行业ROE均环比上行。

成长行业ROE环比5升1降,电子,计算机与传媒行业盈利能力提升较快。2021Q1成长行业的盈利能力改善排序:电子>传媒>计算机>通信>电力设备及新能源>国防军工。电子和传媒在净利率与周转率的共同推动下,ROE环比提升分别为1.01%和0.83%。计算机、通信行业尽管受周转率制衡,但在净利率快速提升下ROE环比分别提升0.82%和0.69%。军工受权益乘数下行ROE环比小幅下行0.20%。

金融行业中银行ROE环比下行幅度较大。2021Q1银行净利率保持平稳,但在周转率与权益乘数下行之下,银行行业ROE环比下行0.18%。非银金融在净利率提升下,ROE环比小幅上行0.32%。

3、更大的弹性,坚守中盘蓝筹

我们在《接受不完美,聚焦中盘蓝筹20210306》、《新的聚焦:中盘蓝筹的崛起20210208》等专题报告中提出当前定价逻辑已变、投资需要新的方向,但并非是去寻找小妖票,也非寻找纯粹的低估值。我们认为未来的方向在于接受一定程度的“不完美”,但是优点突出,尤其是盈利改善增速更快且估值相对合理,并且具有竞争优势,这一类我们称之为中盘蓝筹,细分赛道的白马以及龙二、龙三等。中盘蓝筹有三条投资主线:1)EPS环比高增;2)PB-ROE具有性价比;3)公司经营质量改善,成长性开始显现。我们在上述报告中构建了“中盘蓝筹20组合”与“中盘蓝筹50组合”。

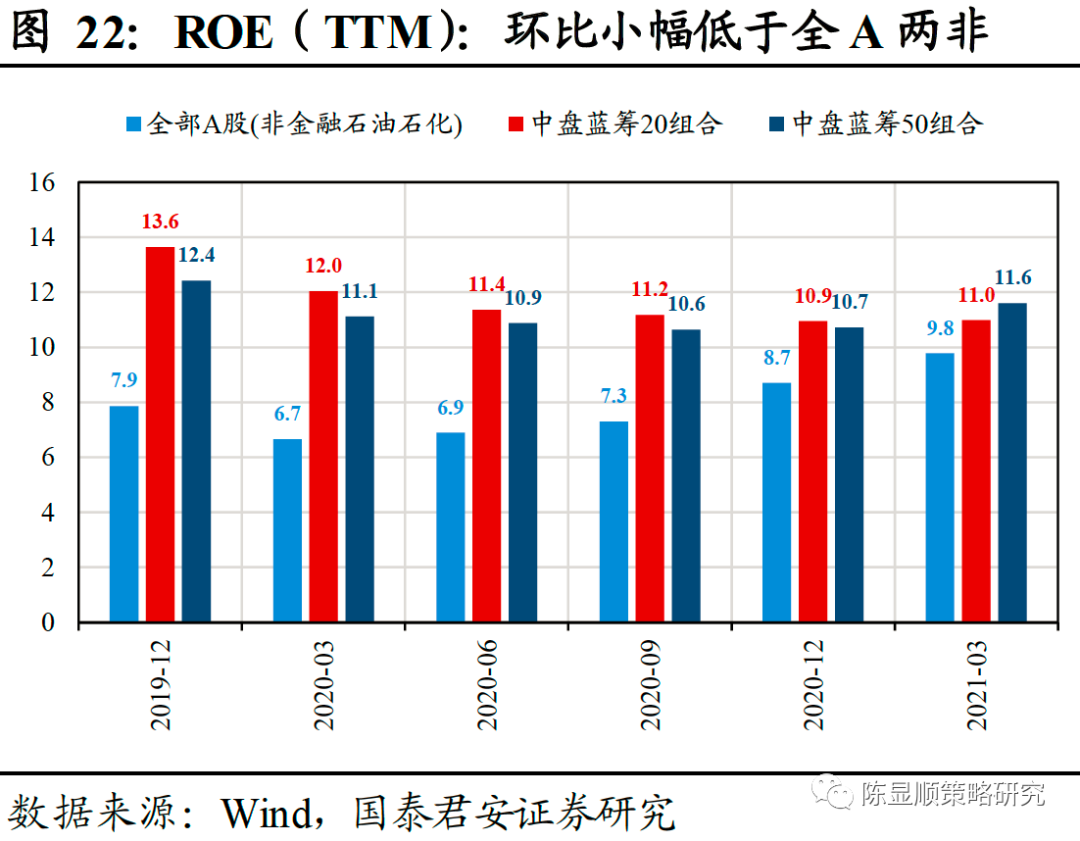

从2021Q1数据来看,中盘蓝筹组合盈利能力弹性稍弱,但盈利增速向上弹性优势明显。从2021Q1业绩来看,“中盘蓝筹20组合”营收与净利润同比增速为41.8%与46.5%,“中盘蓝筹50组合”营收与净利润同比增速为40.7%与56.9%,均较沪深300盈利具备明显弹性优势。盈利能力角度来看,“中盘蓝筹50组合”ROE(TTM)环比提升0.88%,小幅低于全A两非的提升幅度。