4月23日,由证券时报社中国资本市场研究院编制的《2021中国内地省市资本市场实力榜》在“第六届中国金长江私募基金发展高峰论坛”上正式发布。本次排行榜旨在评价中国内地各省市利用资本市场服务实体经济、推动金融业与产业高质量融合的发展成效,为各地区资本市场发展提供参考借鉴。

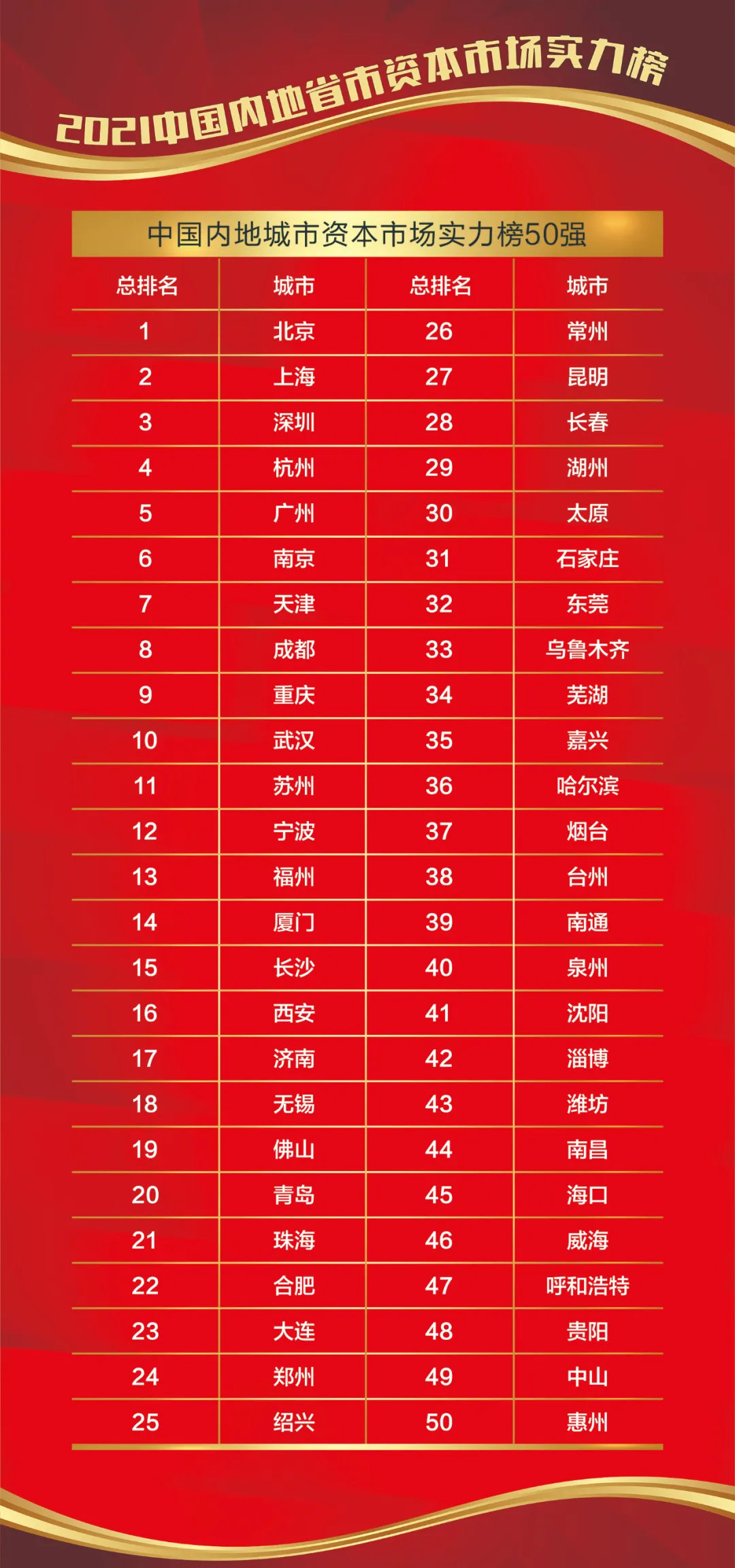

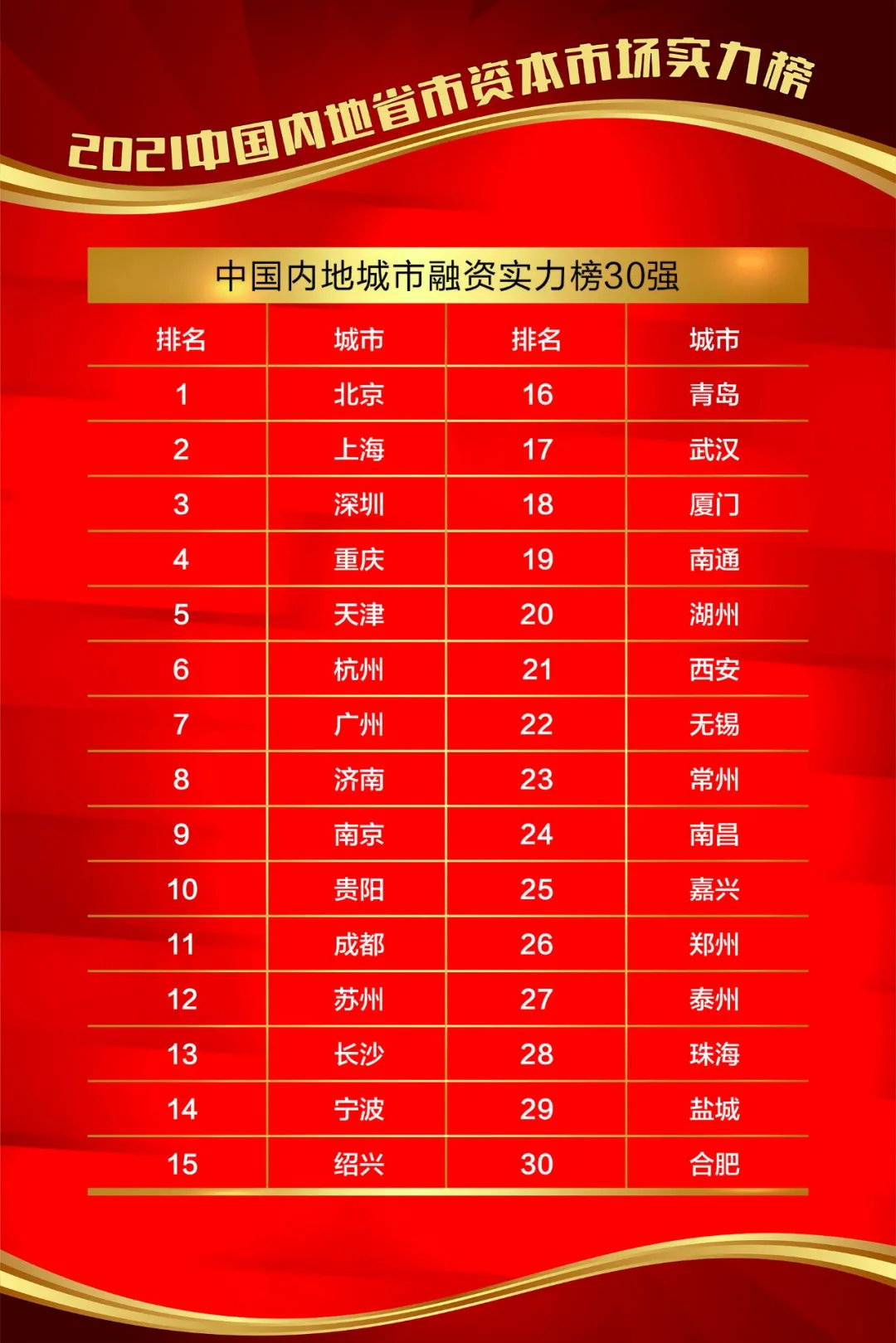

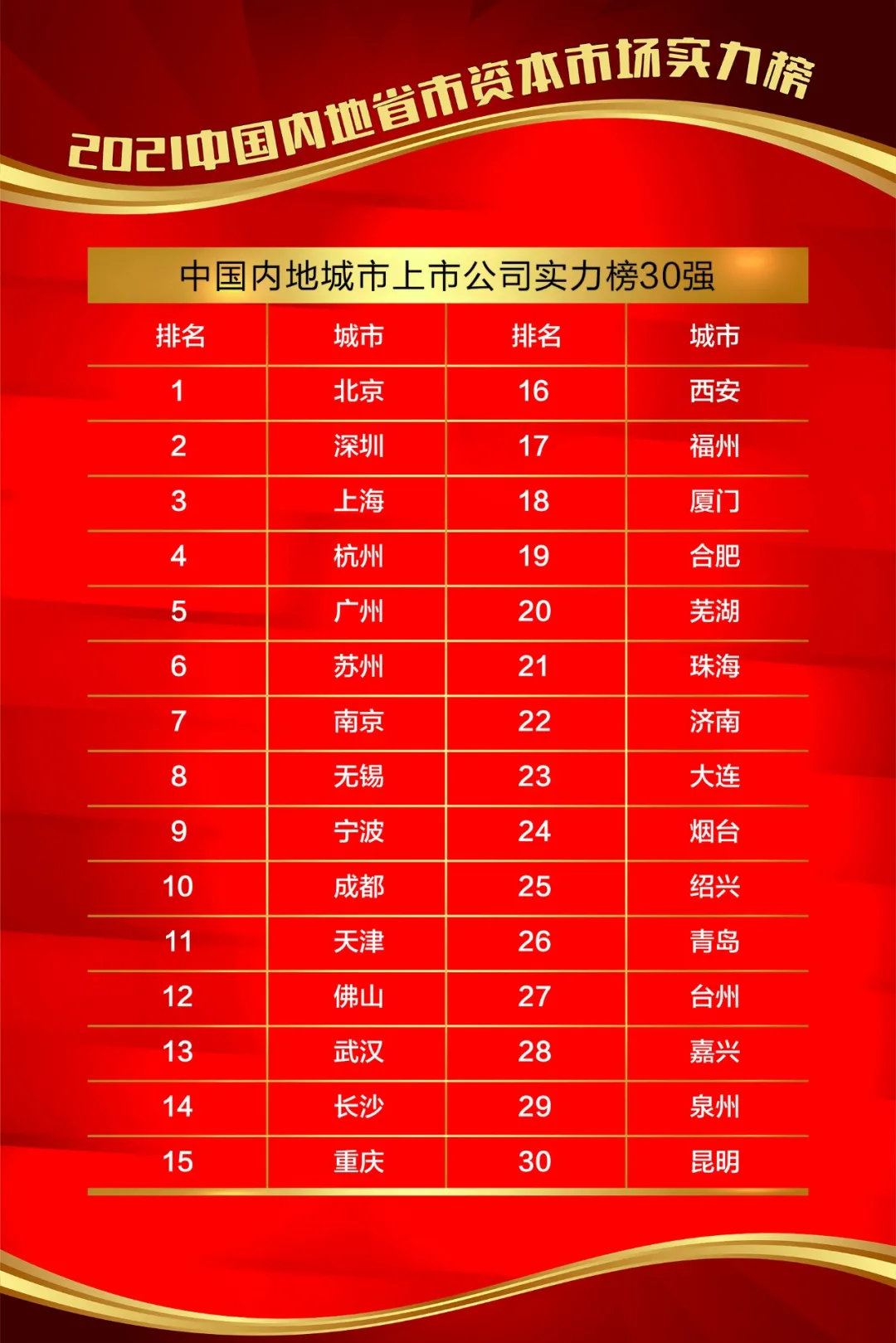

本次排行榜覆盖了中国内地141个重要城市,从融资能力、上市公司实力、投资机构实力和资本市场活跃度四大维度设置了24项细分指标,遴选出《中国内地城市资本市场实力50强》、《新锐城市资本市场实力30强》、《中国内地城市融资实力30强》等8个榜单。

资本市场实力50强上榜城市中,京沪深稳居前三。地区分布来看,50强城市在广东、浙江、山东等东部沿海城市上榜数量居前。以代表性指标来看,50强城市GDP占全国半壁江山;上市公司数量、总市值占全国八成以上;资本市场融资规模和成交额占全国近九成。资本市场实力50强城市,代表着国内资本市场的中坚力量。

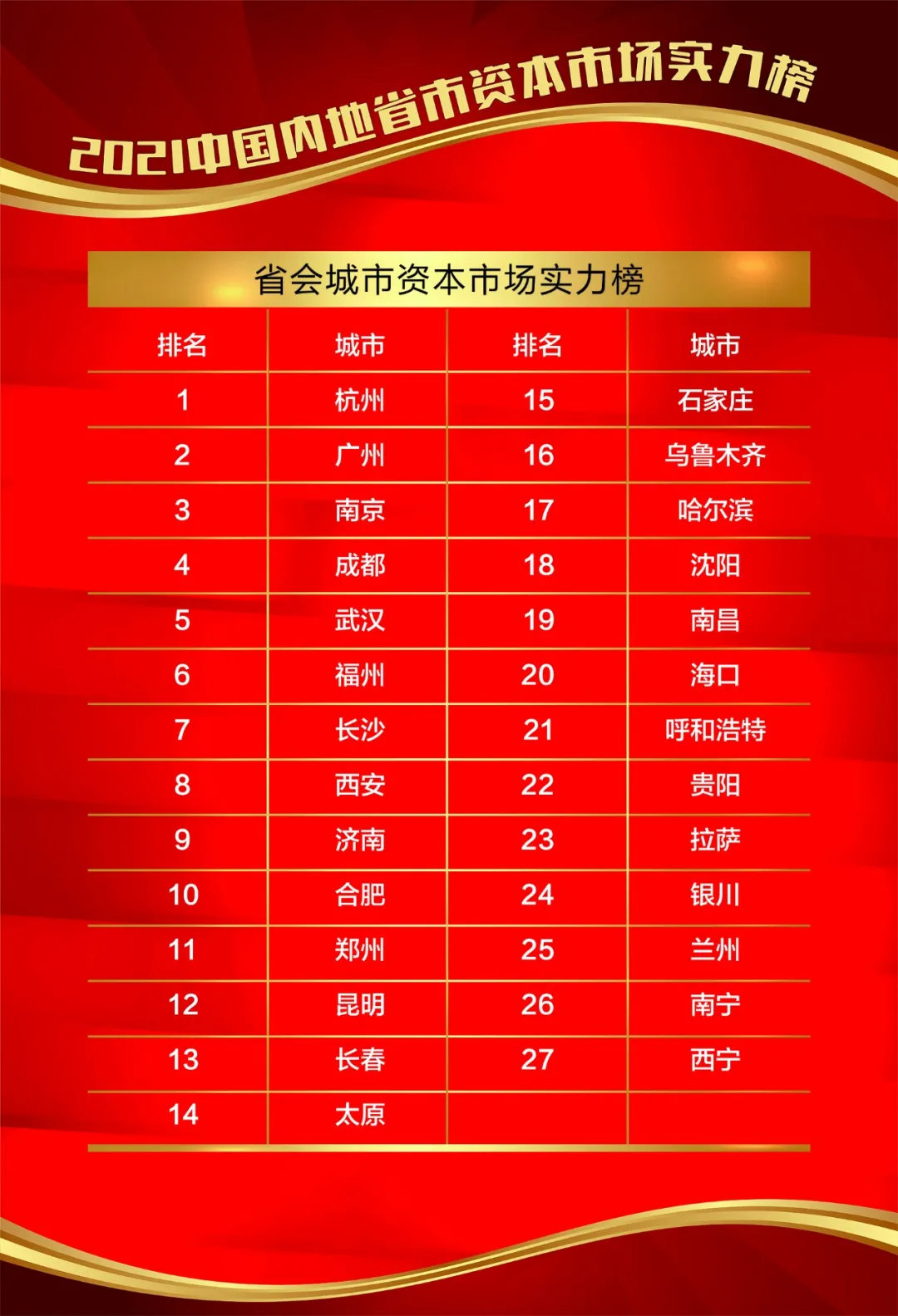

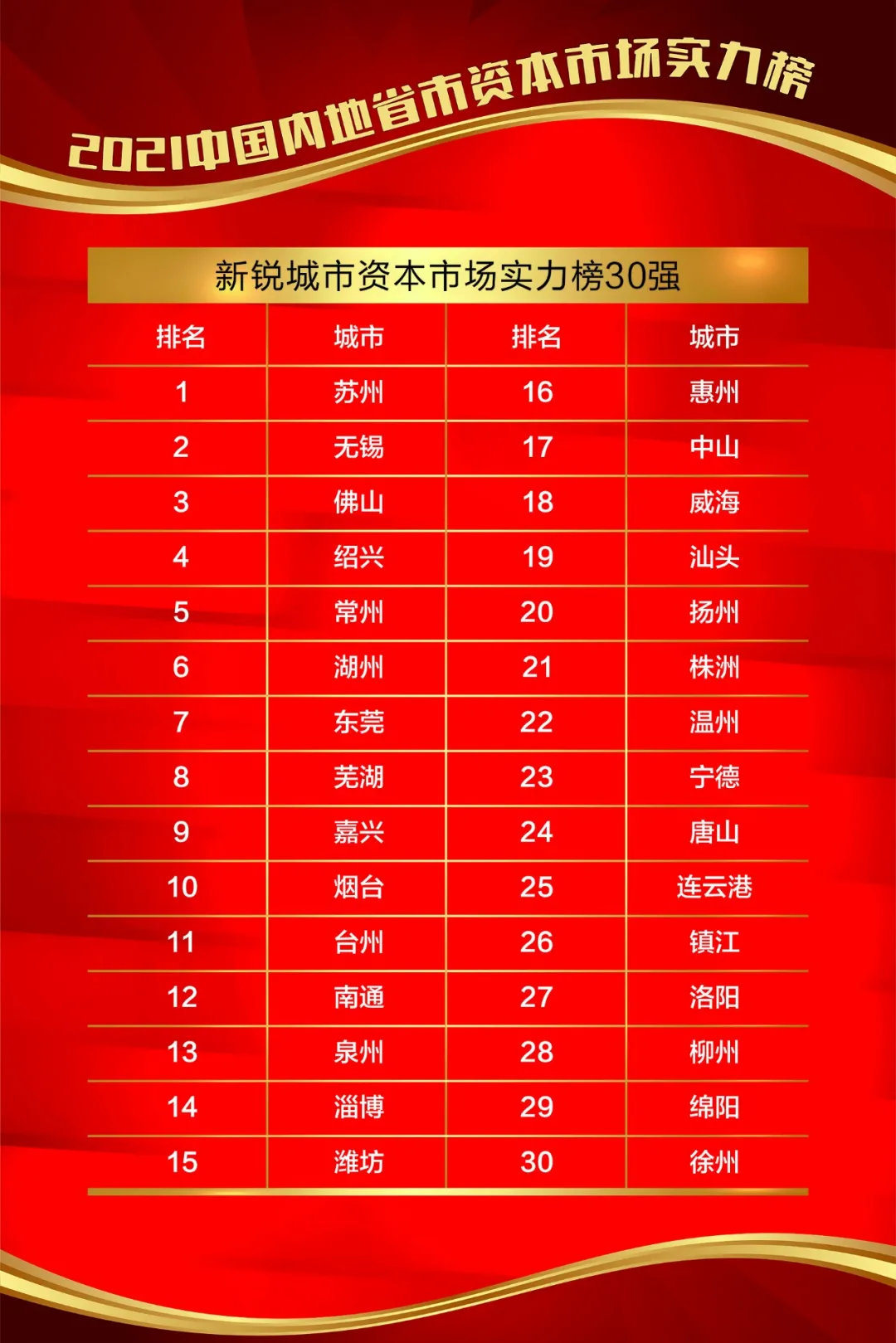

省会城市资本市场实力榜中,杭州拔得头筹,广州、南京、成都、武汉紧随其后;副省级及计划单列城市资本市场实力榜中,深圳占据榜首;新锐城市资本市场实力榜中,苏州、无锡、佛山位居前三;西部城市资本市场实力榜中,成都、重庆、西安领跑。

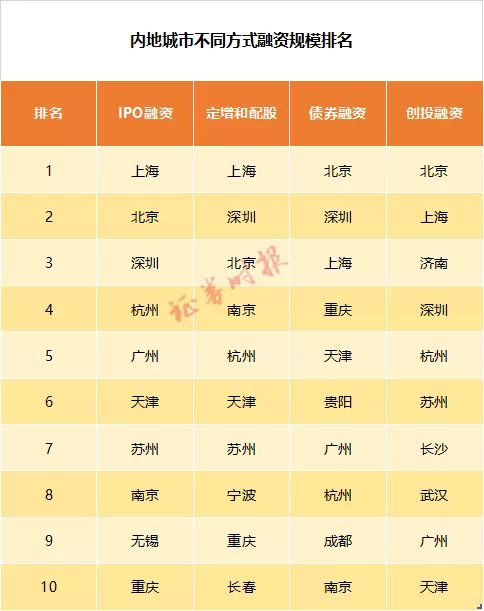

此外,本次评选设置了两个特色榜单,即内地城市上市公司实力榜与内地城市融资实力榜。从上市公司实力榜来看,北京、深圳、上海、杭州,前四大城市的优势最为明显。融资实力榜显示,北京、上海、深圳以压倒性优势稳居前三。

详细榜单如下

榜单亮点

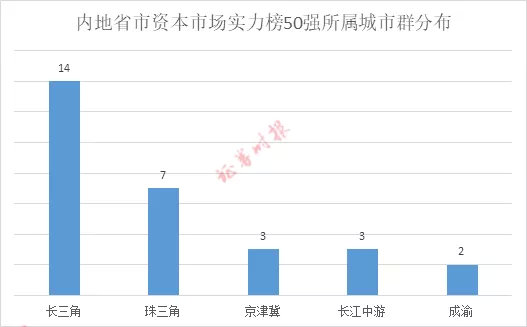

五大城市群抱团“秀肌肉”

资本市场实力50强城市的地域分布特征呈现出了极强的集群效应。长三角城市群27个城市中共有14市上榜,珠三角城市群9个城市中共有7城上榜,实力超群。第二梯队中,京津冀城市群、长江中游城市群、成渝城市群正迅速崛起,上榜资本市场50强的城市数量分别有3家、3家和2家。

不过与长三角和珠三角相比,第二梯队的城市群在城市融合度、产业完整度、上市公司实力、科创基因等方面仍存在不小的差距。以成渝城市群为例,成都和重庆分别位列榜单第8、第9位,但这两个城市的崛起并未带动周边城市群资本市场的兴盛,成渝城市群其他城市均未进入榜单50强。

京沪深称霸,深圳打响突围战

京沪深作为国际金融中心,资本市场实力稳居国内第一梯队,得分遥遥领先。截至2020年末,京沪深合计拥有境内外上市公司逾1600家,总市值约50万亿元,贡献了全国超四成水平;2020年通过股权债券和创投累计融资2.69万亿元,占同期国内企业融资规模的四成。

细分维度来看,北京的融资能力和上市公司实力遥遥领先。截至2020年底,北京共有境内上市公司380家,超过上海和深圳,境内上市公司总市值17.94万亿元,与深圳和上海的总和相当。

坐拥门类齐全的金融交易所及头部财富管理机构,上海在创投机构实力和资本市场参与度方面优势显著。有27家证券公司在上海落户,北京、深圳分别是18家、23家。

深圳在资本市场一路加速赶超,当前深圳的公募和私募基金的管理规模、基金产品数量、证券公司数量超过北京,2020年营业部成交额额较北京高出2万亿。上市公司实力方面,深圳已全面超越上海,坐稳第二把交椅。截至2020年末,深圳境内外上市公司总市值高出上海60%,最近四个季度深圳上市公司实现总盈利超过上海同期水平近50%。

成都问鼎资本市场“西部第一城”,武汉领跑中部城市

《2021中国内地城市资本市场实力50强》榜单中,武汉成为唯一跻身十强的中部城市,长沙位列第15名。在经济和资本市场各项细分指标上,武汉和长沙各具特色。

武汉是中部六省中唯一的副省级市,GDP稳居中部城市之首。长沙虽然经济规模逊于武汉,但资本市场建设上的成绩可圈可点,拥有爱尔眼科、蓝思科技和芒果超媒三家千亿市值的行业龙头,相比之下,武汉并无一家千亿市值的上市公司。

长沙当前拥有A股上市公司70家,比武汉多出5家,A股总市值1.32万亿元,比武汉高出70%,证券化程度远远高于武汉。2020年长沙的企业通过股权、债权和创投实现的融资规模均超过武汉。

武汉在多层次资本市场建设上走在前列,这从一定程度上弥补了其在市值和融资上的短板。当前武汉共有新三板挂牌企业185家,排名全国第七,2020年武汉创投基金管理规模2144亿,位居全国第四,资本市场参与度排名全国第八。

西部城市成都和重庆作为成渝城市群的代表,分别位列榜单第八、第九位。当前成都有用境内上市公司92家,重庆59家;成都和重庆A股总市值均在1.1万亿元左右,规模相当;投资机构方面,成都拥有4家证券公司,而重庆则只有1家,成都在投资机构实力和资本市场参与度的排名优于重庆。

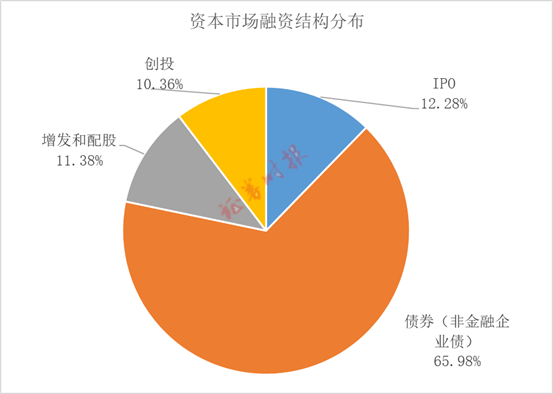

城市吸金能力大比拼债券融资占比近七成

为实体经济提供有效融资平台,是资本市场的一大核心功能。2020年共12座城市直接融资规模超过千亿元,排名前十的城市依次为北京、上海、深圳、重庆、天津、杭州、广州、济南、南京、贵阳。债券融资是当前我国直接融资的主要方式,占比近七成。

长三角IPO融资规模同比大增近200%

2020年A股总融资额创近十年新高。资本市场实力50强城市2020年通过境内外市场IPO累计融资8072亿元,占全年国内IPO总融资规模的九成左右。

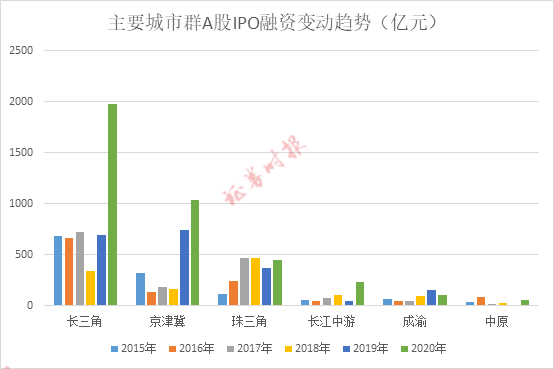

珠三角、长三角和京津冀城市群是股权融资的“主力军”。拉长时间线来看,长三角城市群连续6年在内地IPO市场维持绝对优势,珠三角城市群近年来IPO融资增速放缓,成渝区域稳步增长。

和2019年末相比,2020年长三角城市群A股IPO融资规模大增近2倍,珠三角和京津冀城市群增速分别为39.58%、22.78%。长江中游城市群同比大增近4倍。

西部城市热衷债券融资

债券融资是国内直接融资的主力品种。此次排行榜所统计的141座城市2020年共通过发行非金融企业债券累计融资4.55万亿元。国企仍是发债的主力,2020年发行债券3.73万亿元,占比75.76%。

债券融资能力比拼中,京沪深依然雄踞榜首,重庆2020年通过发行债券融资2447.99亿元,逆袭升至第四位。另外两个西部城市贵阳和成都2020年债券融资规模分列第6和第9位,融资金额均超1300亿元。

西部城市更加偏好债券融资,究其原因一是西部上市公司数量较少,多数公司只能选择债权融资;二是国家大力支持中西部地区经济建设,鼓励地方政府和金融机构在直接融资方面对企业提供支持。债券融资成了多个西部省市提升直接融资的突破口。

创投融资偏爱中部城市

创投资金是资本市场演绎财富神话的主力,近年来各地为培育和吸引创投机构,积极出台政策措施,拓宽资本来源渠道,完善多层次资本市场建设。2020年全国创投资金投资总规模约8000亿元左右,北京、上海继续霸榜冠亚军,济南创投融资额位居第3。

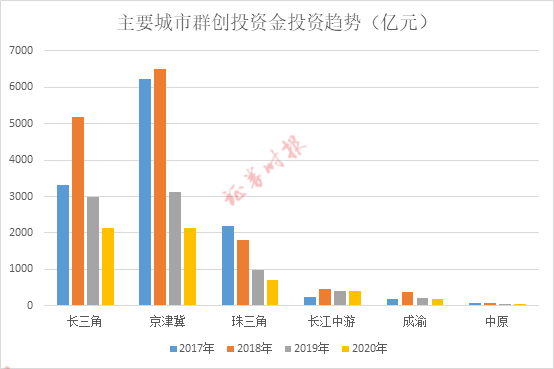

值得注意的是,虽然北上深广仍然占据榜单前10,但近年来获得创投资金的规模持续下降,与2017年相比降幅均超过50%。从城市群变动趋势看,珠三角、长三角、京津冀等地区对创投基金的吸金规模均呈走低的趋势。

相比之下,中部城市成为了创投目光转移的主战场。长沙、武汉2020年创投融资额分别达213亿元、180亿元,较2017年增加230%和38%,排进全国前十。创投为何将目光投向了中部城市?这一方面与中部城市产业特征有关,另一方面与政府大力吸引创投、搭建融资桥梁的举措有关。

以武汉为例,近年来武汉新兴产业发展迅速,聚集了小米科技、科大讯飞等知名互联网企业第二总部,吸引了浪潮、中国电子、IBM、惠普、霍尼韦尔等多家知名企业相继落户。大企业的落户带动产业链上中小企业的蓬勃发展,进而吸引了更多创投机构的目光。此外,武汉市政府也积极举办创投峰会等活动,积极搭建资本和产业的桥梁,提升了创投资金投资当地企业的意愿。