核心观点

核心观点:我们认为当前全球经济复苏方兴未艾,从历史经验看,在经济上行周期中基本很少出现牛熊转换,因此我们对后市依然保持乐观的信心,年后至今的市场下跌总体来看更类似于复苏中的调整,而不应是一种牛熊的转换。我们预计本轮经济复苏的持续性与向上的弹性非常有可能超预期,基本面的拐点可能要到三季度才会出现。从资本市场表现来看,过去复苏行情中市场往往存在以下特征:一是在复苏行情中股市与利率走势往往同步向上;二是过去几次复苏行情中,市场由牛到熊真正的转折点基本上都是出现在基本面的拐点之后;三是从结构上看,在过去几次复苏行情中顺周期板块表现大多好于大盘整体水平。

当前全球经济复苏方兴未艾,目前包括美国在内的海外经济体刺激政策仍在不断出台。3月11日,拜登政府通过了1.9万亿美元的经济救助计划。3月31日,拜登在宾夕法尼亚州匹兹堡发表讲话,规模2万亿美元的基础设施计划正式出炉。基建投资计划是拜登政府财政刺激政策第二步“美国复苏计划”的重要部分,不仅包括了传统的基建投资、还涵盖了绿色能源、研发、教育、社会保障等领域的长期投资,巨额财政刺激计划的推出,也在不断强化经济复苏的预期,预计未来全球需求将会继续大幅回升。

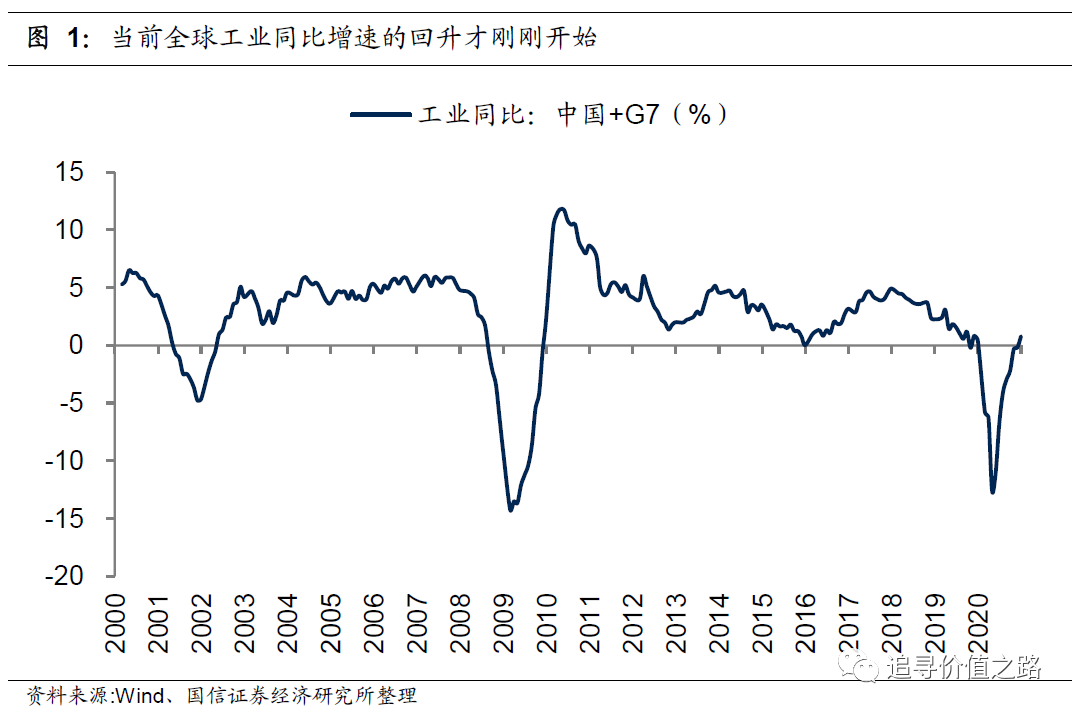

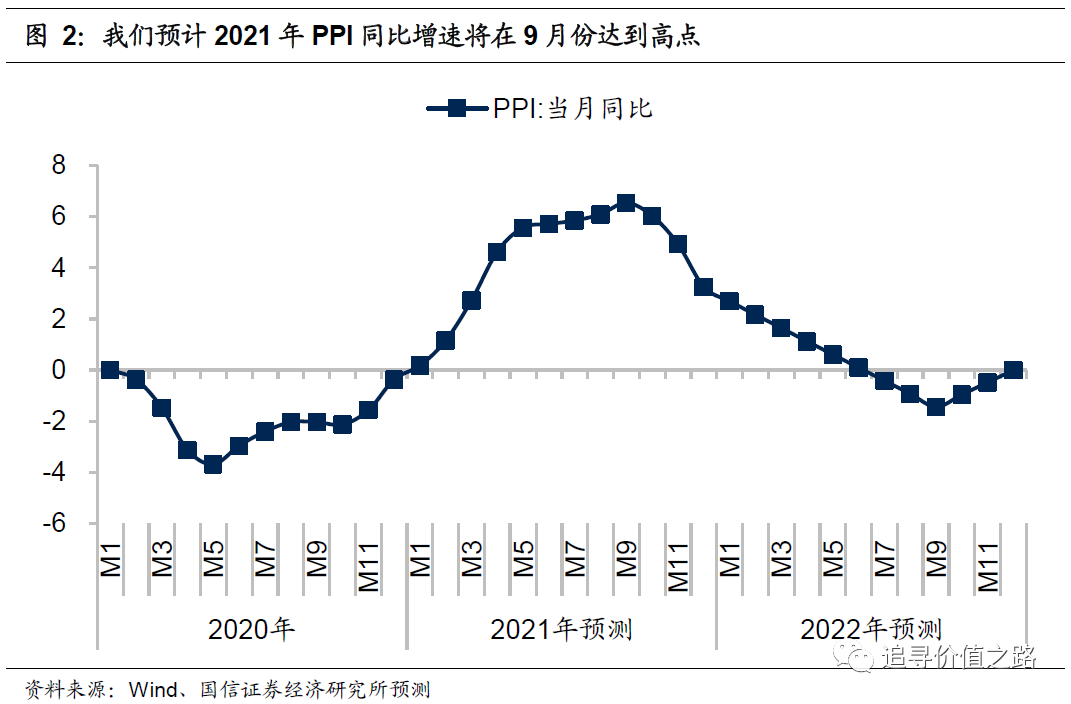

我们认为本轮经济复苏的持续性与向上的弹性非常有可能超预期,基本面的拐点可能要到三季度才会出现。历史数据显示,2015年以后工业大宗商品价格的走势与“中国+G7国家”工业同比增速高度相关,而且大宗商品价格的高点都是出现在工业同比增速高点的右侧,当前全球工业同比增速的回升才刚刚开始,工业大宗商品价格仍将上涨。参考2016年至2018年经济复苏周期中PPI回升的幅度,我们预计此轮PPI同比增速的上升将在2021年三季度达到高点,而PPI是和企业盈利关系最为密切的指标,因此我们判断基本面拐点至少要到三季度才有可能出现。

历史经验显示,在复苏行情中股市与利率走势往往同步向上,并且行情由牛到熊真正的转折点基本上都是出现在基本面的拐点之后。回过头来看2007-2008年、2009-2010年以及2016-2017年三次经济复苏过程中的行情,股市和利率基本上都是同方向走势,市场需要适应这种资产价格相关关系变化,在这个阶段,利率上行对股市不是坏事,利率上行意味着需求和企业盈利较好,相反,利率下行可能反而意味着经济复苏接近尾声。因此虽然利率在上行,但在经济复苏的过程中,市场行情向上趋势十分显著,最终行情走势出现转折往往也都是由于基本面迎来了拐点。

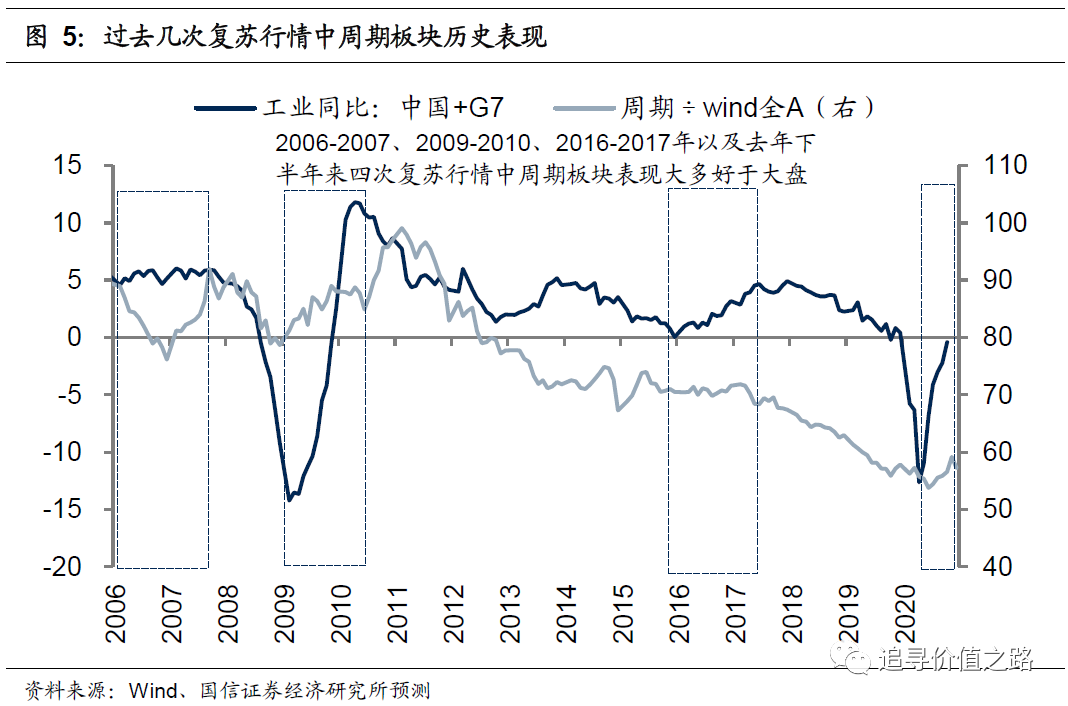

结构上看,在过去几次复苏行情中顺周期板块表现大多好于大盘整体水平。从顺周期板块相对全A的走势来看,可以发现在过去几次复苏行情中顺周期板块表现大多好于大盘整体水平。目前在市场整体估值依然不是太高,经济快速复苏企业盈利改善的背景下,我们认为整体上可以相对乐观点,市场由“牛”转“熊”的拐点尚未出现,目前的调整是短期的阶段性的,估值分化的收敛还会持续,低估值顺周期品种预计仍会更加占优。

复苏行情的特征

当前全球经济复苏方兴未艾,目前包括美国在内的海外经济体刺激政策仍在不断出台。3月11日,拜登政府通过了1.9万亿美元的经济救助计划。3月31日,拜登在宾夕法尼亚州匹兹堡发表讲话,规模2万亿美元的基础设施计划正式出炉。基建投资计划是拜登政府财政刺激政策第二步“美国复苏计划”的重要部分,不仅包括了传统的基建投资、还涵盖了绿色能源、研发、教育、社会保障等领域的长期投资,巨额财政刺激计划的推出,也在不断强化经济复苏的预期,预计未来全球需求将会继续大幅回升。

我们认为本轮经济复苏的持续性与向上的弹性非常有可能超预期,基本面的拐点可能要到三季度才会出现。历史数据显示,2015年以后工业大宗商品价格的走势与“中国+G7国家”工业同比增速高度相关,而且大宗商品价格的高点都是出现在工业同比增速高点的右侧,当前全球工业同比增速的回升才刚刚开始,工业大宗商品价格仍将上涨。参考2016年至2018年经济复苏周期中PPI回升的幅度,我们预计此轮PPI同比增速的上升将在2021年三季度达到高点,而PPI是和企业盈利关系最为密切的指标,因此我们判断基本面拐点至少要到三季度才有可能出现。

历史经验显示,在复苏行情中股市与利率走势往往同步向上,并且行情由牛到熊真正的转折点基本上都是出现在基本面的拐点之后。回过头来看2007-2008年、2009-2010年以及2016-2017年三次经济复苏过程中的行情,股市和利率基本上都是同方向走势,市场需要适应这种资产价格相关关系变化,在这个阶段,利率上行对股市不是坏事,利率上行意味着需求和企业盈利较好,相反,利率下行可能反而意味着经济复苏接近尾声。因此虽然利率在上行,但在经济复苏的过程中,市场行情向上趋势十分显著,最终行情走势出现转折往往也都是由于基本面迎来了拐点。

结构上看,在过去几次复苏行情中顺周期板块表现大多好于大盘整体水平。从顺周期板块相对全A的走势来看,可以发现在过去几次复苏行情中顺周期板块表现大多好于大盘整体水平。目前在市场整体估值依然不是太高,经济快速复苏企业盈利改善的背景下,我们认为整体上可以相对乐观点,市场由“牛”转“熊”的拐点尚未出现,目前的调整是短期的阶段性的,估值分化的收敛还会持续,低估值顺周期品种预计仍会更加占优。

大类资产表现一览:股市回暖,商品走强

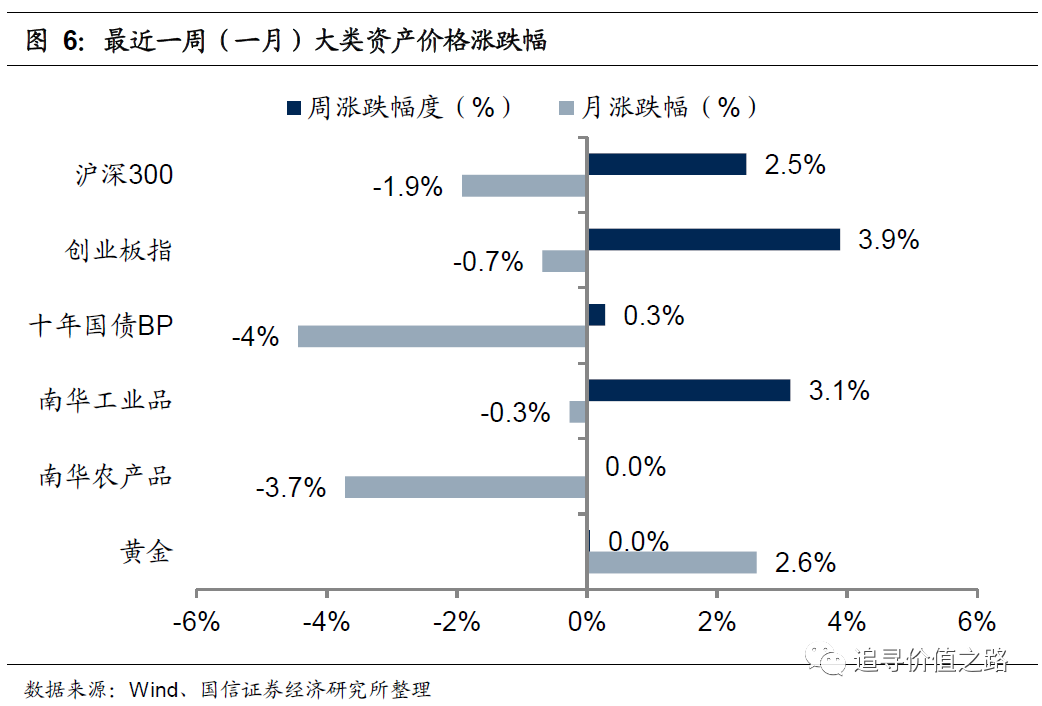

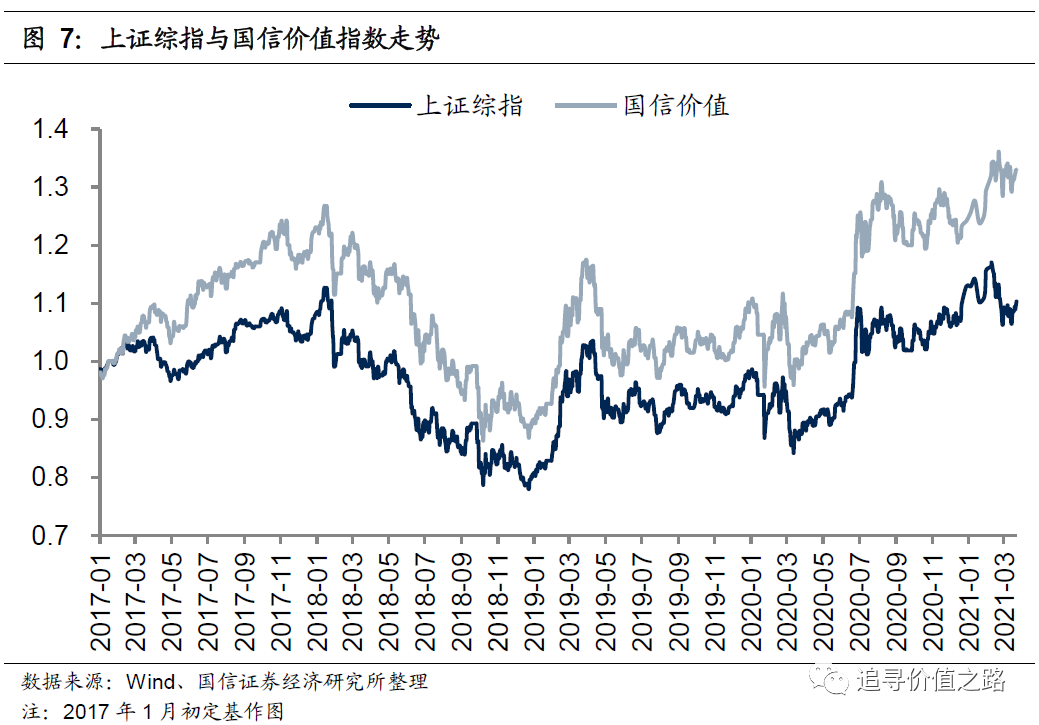

上周大类资产中股市有所回暖,商品大幅走强。具体来看,股票市场中,沪深300指数上周环比上涨2.5%,创业板指上周环比上涨3.9%。债券市场中,十年国债到期收益率上行2.8BP。商品市场中南华工业品指数环比大幅上涨3.1%,南华农产品指数环比基本持平。黄金价格小幅上涨0.19%。上周上证综指环比小幅上涨1.93%,国信价值指数单周小幅上涨1.73%。

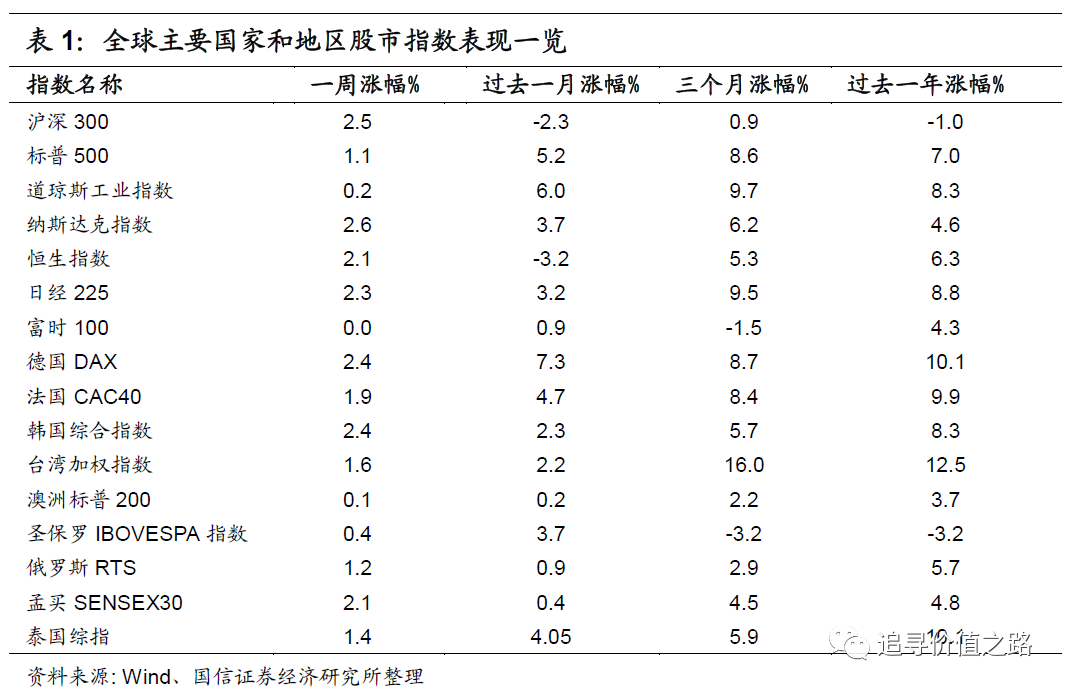

上周我们统计的全球各主要股票指数同样全线收涨。具体来看,发达市场中美股标普500指数、纳斯达克指数及道琼斯指数集体收涨,单周涨幅分别为1.1%、2.6%和0.2%。欧洲市场中法国CAC40指数、德国DAX指数双双上行,单周涨幅分别为1.9%、2.4%,富时100指数环比基本持平,日经225指数单周上涨2.5%,韩国综合指数环比上涨2.4%,恒生指数单周上涨2.1%,澳洲标普200指数单周小幅上涨0.1%。新兴市场中圣保罗IBOVESPA指数单周上涨0.4%,泰国综指单周上涨1.4%,孟买SENSEX30指数单周上涨2.1%,俄罗斯RTS指数单周上涨1.2%,台湾加权指数单周上涨1.6%。

行业一周表现:食品饮料大幅领涨

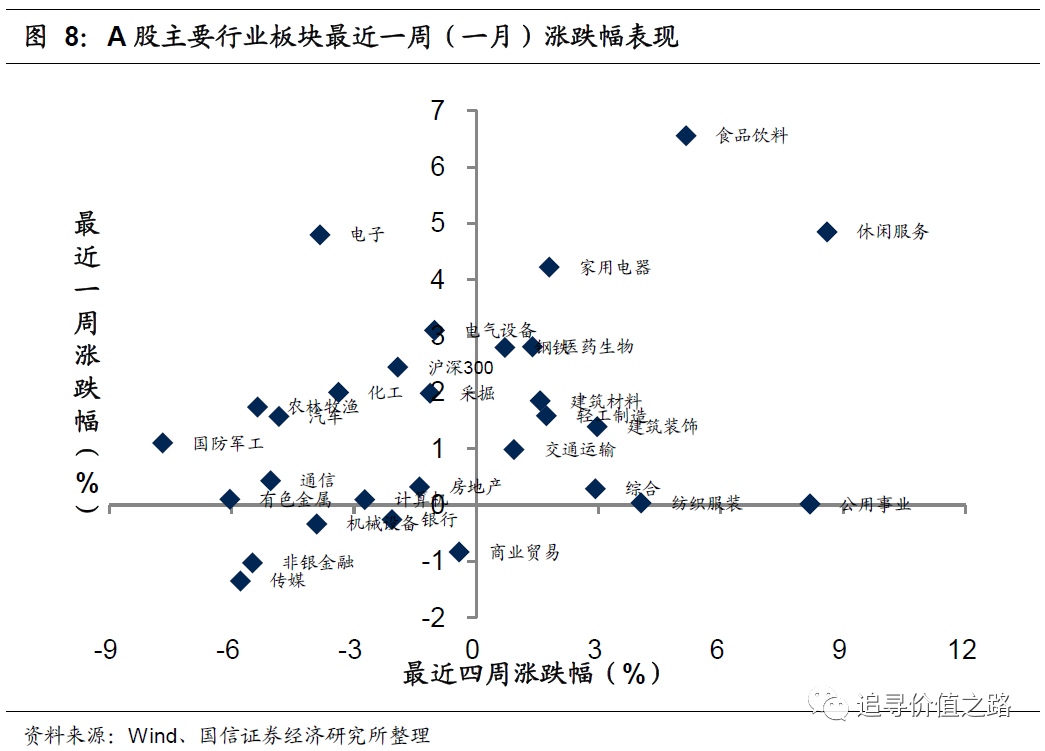

上周申万一级行业上涨略多,食品饮料、休闲服务大幅领涨,而传媒、非银金融及商业贸易表现垫底。具体来看,上周食品饮料行业上涨6.6%,在申万各一级行业中大幅领涨。休闲服务和电子单周分别上涨4.9%和4.8%,涨幅同样居前。传媒行业单周下跌1.3%,在申万各一级行业中表现垫底,非银金融和商业贸易分别下跌1.0%和0.8%,表现同样较为靠后。

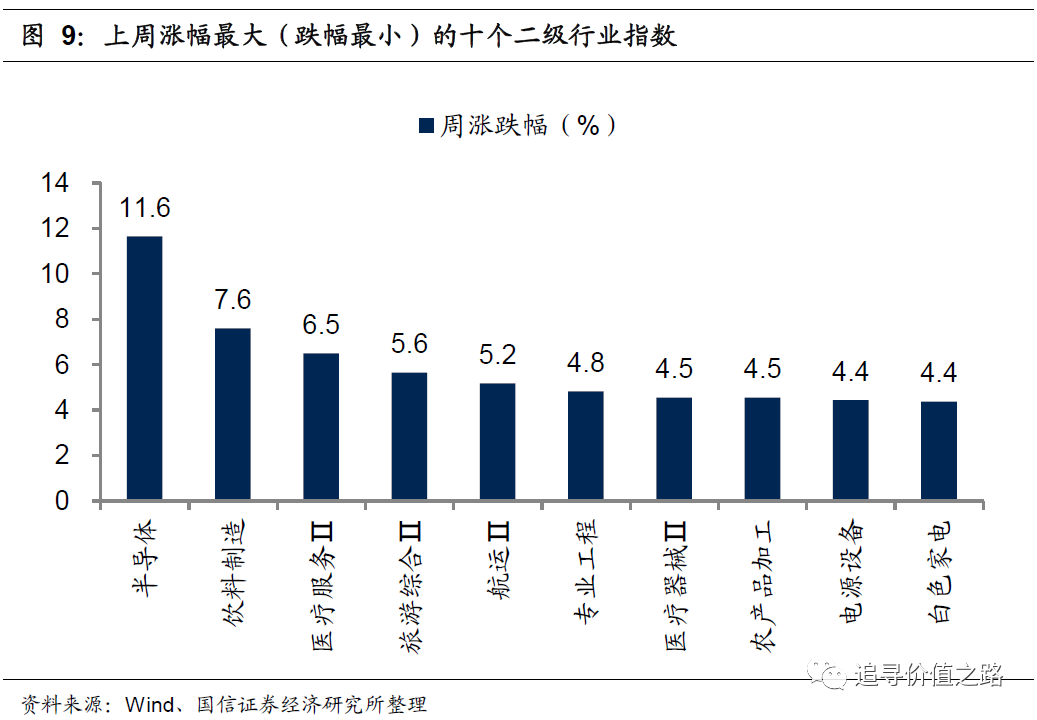

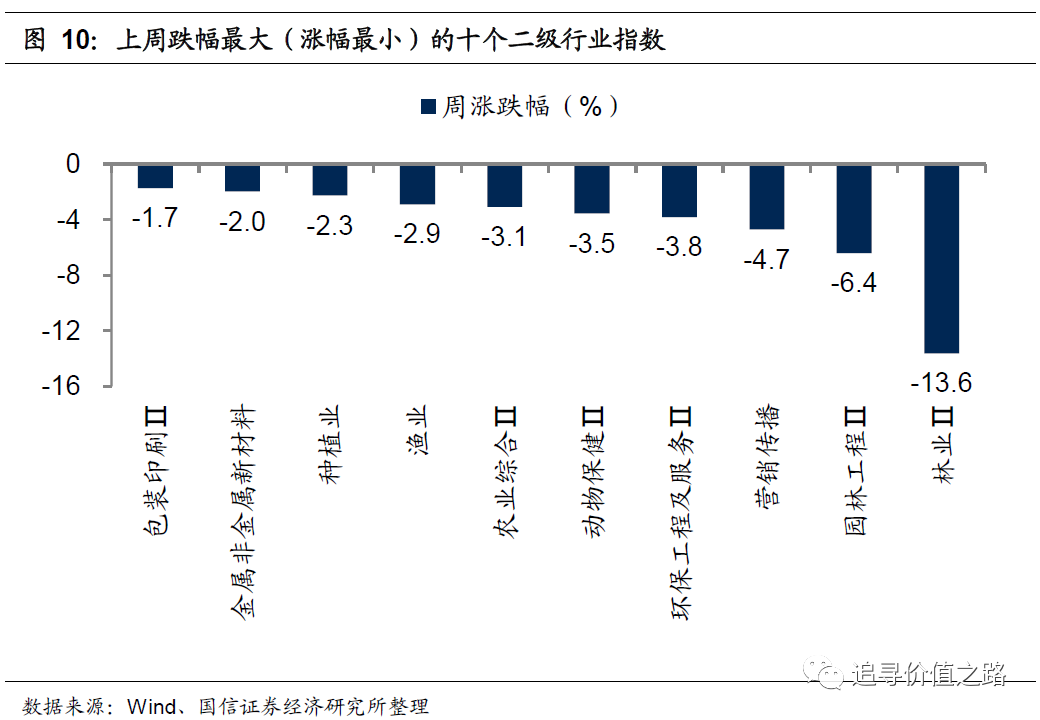

上周申万二级子行业上涨居多。具体来看,半导体行业单周大幅上涨11.6%,表现居前。饮料制造和医疗服务Ⅱ行业涨幅次之,单周涨幅分别为7.6%和6.5%。而林业Ⅱ和园林工程Ⅱ跌幅最大,分别下跌13.6%和6.4%。

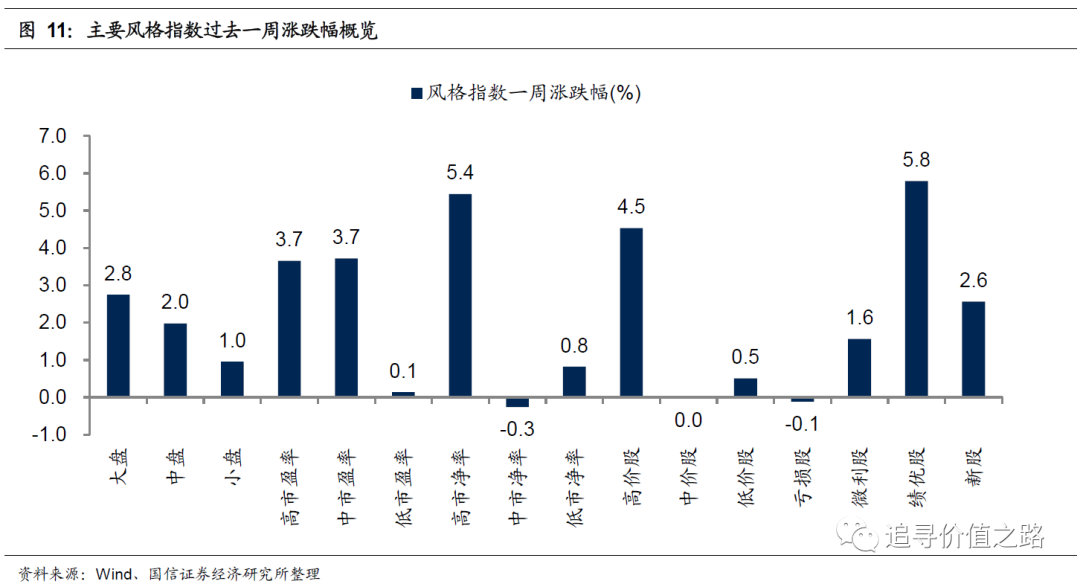

风格指数:绩优股表现亮眼

上周市场各风格指数普遍上涨,仅中市净率股和亏损股出现小幅下跌。具体来看,上周中市净率股和亏损股跌幅分别为0.3%和0.1%,表现较差。而绩优股股、高市盈率和高价股表现亮眼,上周涨幅分别为5.8%、5.4%和4.5%。

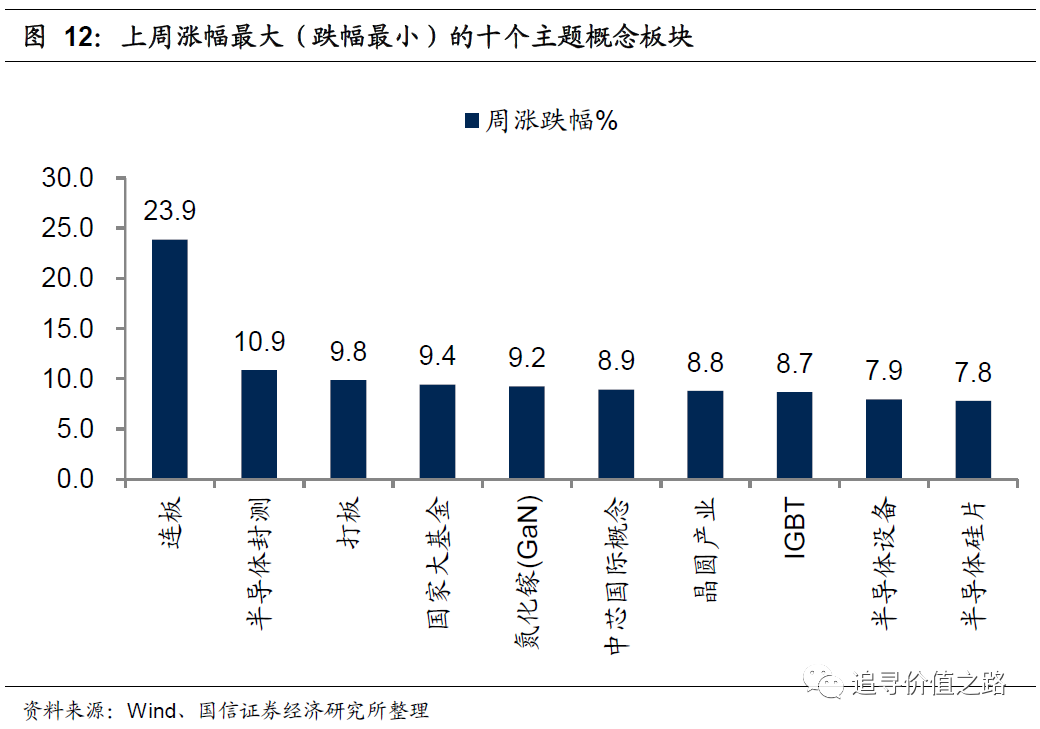

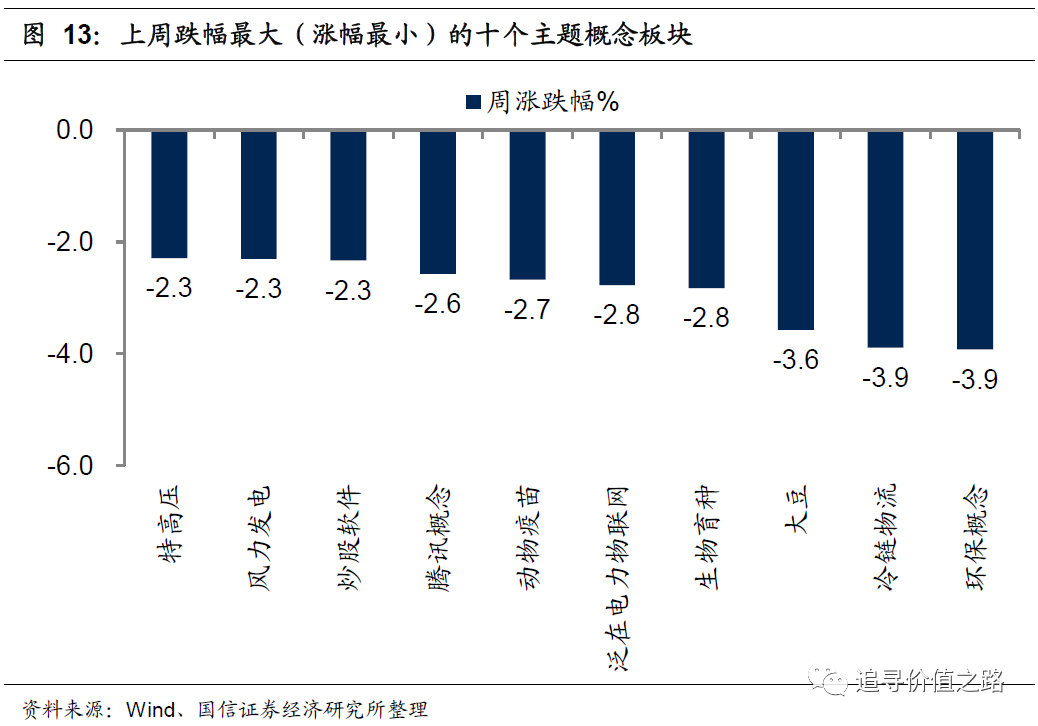

上周各主题概念指数同样多数上涨,175个概念指数中112个主题概念指数上涨。其中连板、半导体封测和打板概念三个概念板块表现居前,而环保概念、冷链物流和大豆等概念板块表现垫底。

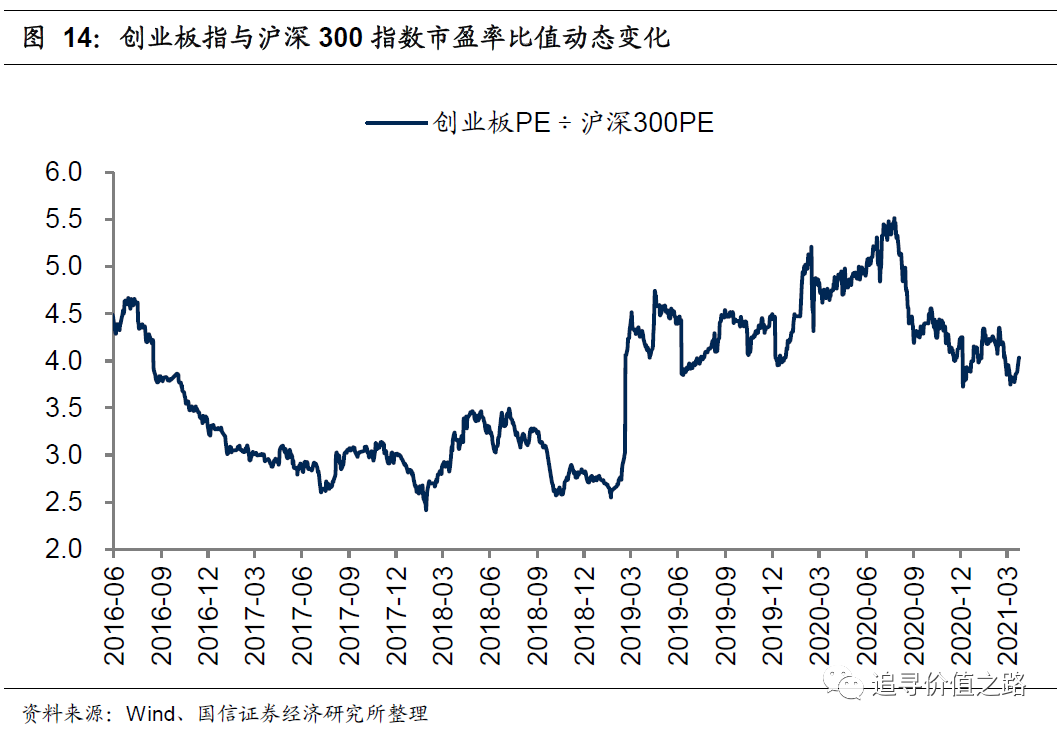

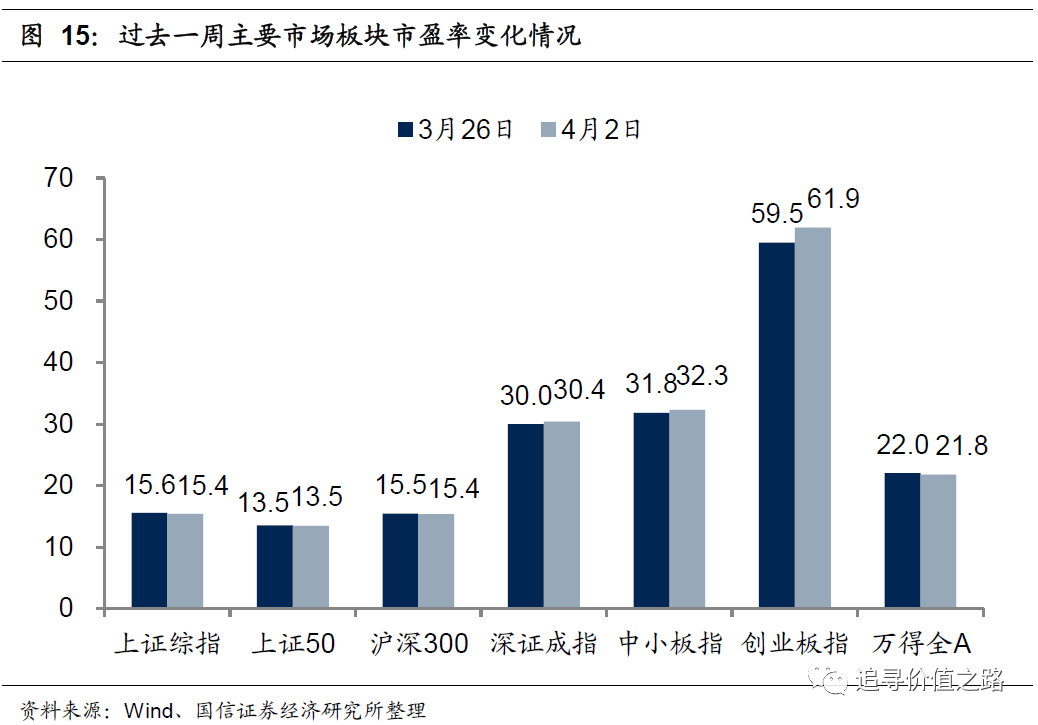

估值水平:创业板相对估值有所回升

风险提示:经济增长不及预期、基本面出现严重恶化