最近一年,传统理财产品的总规模日益减少,产品收益率不断走低,一些原来配置低风险理财产品的投资者,转而投向高仓位的主动权益基金。然而,节后碰上A股快速回调,又毫无防备地体验了一把“过山车”,基金净值回撤达到15个点,晚上焦虑得睡不着。

如果这样的震荡行情让你跌得睡不着,整天思考要不要“割肉”,笔者认为,很大部分原因是你目前的风险承受能力,和高风险的偏股型基金并不匹配。

毕竟,真正能承受高风险的投资者仍是少数,对于大多数投资者来说,股债平衡型基金或者会是更好的选择。

中场球员——股债平衡型基金

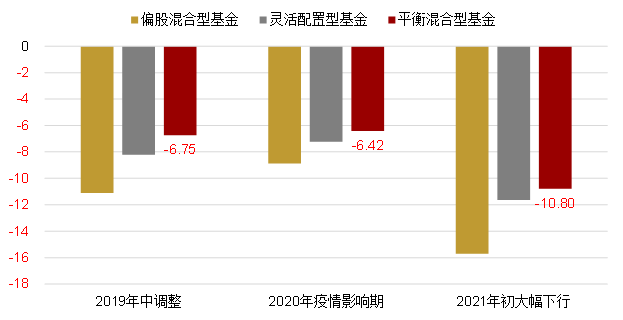

1949年,在《聪明的投资者》一书中,格雷厄姆首次提出了著名的股债平衡思想,他给出了一个简单有效的资产配置公式:半股半债。 但简单的配置思路不一定适合每个市场阶段,于是股债平衡型基金应运而生,通过结合股票和债券的估值变化动态调整配置比例,通常将股票仓位设置在20%-75%。股债均衡配置的组合,往往能够较好地平滑组合波动。在市场回调阶段,其回撤幅度也相对更小一些。 招商证券的一份研究就充分说明了股债平衡型基金的抗跌性特点。例如,在2019年4月20日至6月6日的调整行情、在2020年1月21日至2月3日的疫情冲击、今年2月17日以来至3月9日的调整中,股债平衡基金的平均收益率分别为-6.75%、-6.42%和-10.8%,均好于偏股混合型基金和灵活配置型基金。

资料来源:,招商证券历史业绩不代表未来表现,市场有风险,投资需谨慎

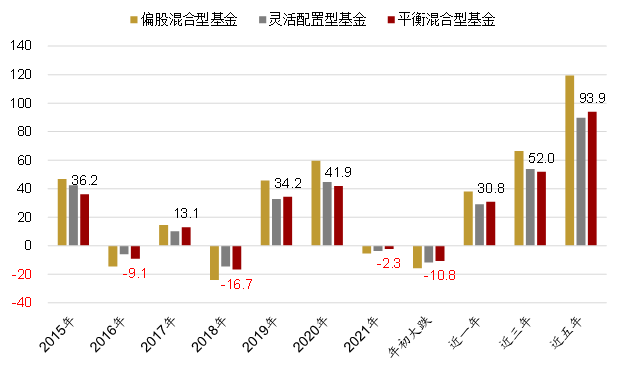

但从长期业绩和稳定性来看,股债平衡型基金的表现并不“中庸”。据统计,自2016年3月11日至2021年3月10日的最近5年,股债平衡型基金平均收益率达到93.9%,高于同期沪深300指数66.06%的涨幅,也高于灵活配置型基金89.75%的平均回报,但小于偏股混合型基金119.42%的平均回报。

资料来源:,招商证券历史业绩不代表未来表现,市场有风险,投资需谨慎

股债平衡型基金管理难度大

“攻守兼备,均衡稳健”,这让股债平衡型基金极具吸引力。但事实上,当投资者想要挑选产品时,可选项并不多。

表:规模超50亿元的股债平衡型基金

数据来源:,截至2020年末备注:2021年1月11日成立的广发均衡优选,首发规模约149亿

据统计,截至2月28日,市场上共有50只平衡混合型基金,总管理规模约1,663.3亿元。2020年末资产规模超50亿的股债平衡基金仅有8只。 其中,规模最大的是广发稳健增长,达到282亿元,持有人户数达176.86万户;排名第2的是广发稳健优选六个月,资产规模168亿元,持有人户数为18.43万户。 一边是品种小众,数量很少;一边是百亿规模,受到几十万甚至是上百万的持有人追捧。为何会出现这种看起来冷热不均的反差? 对此,一位基金分析师认为,原因主要有两方面: 一是股债平衡型基金投资的资产类别更多,产品风险收益特征不如其它基金清晰。基金公司和销售渠道在产品推广上面临的难度更大一些,因而布局的产品数量较少。 二是股债平衡型基金的管理,对基金经理乃至基金公司的投研平台提出更高的要求。基金经理不仅要有更多元的能力圈(既要懂股票,还要会投债),有良好的大局观和宏观视角(知道宏观经济处于什么周期、什么阶段该配哪些资产,在哪个时点该切换),还得是偏保守的风格,能够在风险和收益之间做好平衡。 这些条条款款盘点下来,能够符合上述要求的基金经理数量并不多。所以,如果能找到擅长资产配置的基金经理,充分发挥主动管理能力,灵活调整股债比例,就有机会大大提高盈利概率和空间。

均衡的价值型选手—广发基金王明旭

第三方研究机构评价称,广发基金王明旭是一位均衡的价值选手,强调组合的平衡感。他希望组合能在进攻与防守之间有良好的匹配,行业和个股的持仓尽量分散,组合的超额收益比较多元。 在今年不确定性较大、波动加大的市场环境中,类似王明旭这样风格的基金经理,采取均衡配置策略,攻守有道,也许正是个人投资者应对震荡市的选择之一。 王明旭任职于广发基金价值投资部,入行16年,拥有近10年绝对收益投资经验以及2年半公募基金管理经验,现任广发内需增长、广发稳健优选、广发价值优势等基金的基金经理。

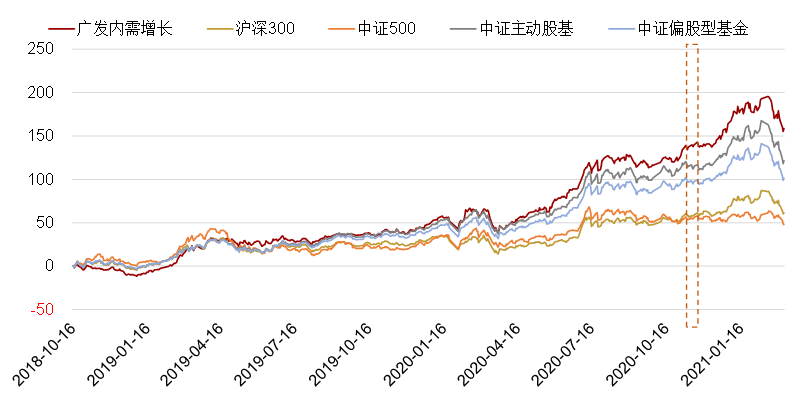

根据招商证券研究,2019年和2020年,王明旭管理的广发内需增长分别上涨65.96%和75.98%,大幅跑赢了业绩基准及各类市场宽基指数,分别排名同类可比基金的前6%和前13%。 在一些权益类产品整体波动下行的时间段(例如2020年11月),广发内需增长的净值不跌反涨,让投资者获得了极佳的持有体验。

数据来源: 招商证券历史业绩不代表未来表现,市场有风险,投资需谨慎

值得一提的是,广发内需增长是一只股票仓位为30%-80%的偏股混合型基金,也就是说,基金经理以80%的股票仓位大幅跑赢了沪深300、中证500。 王明旭是如何做到这一点?我们结合他的从业经历、能力圈以及过去两年的组合管理情况,一起对比来分析。 第一,看宏观策略出身,具有良好的大局观,善于自上而下进行资产配置。 根据股债平衡型基金的设计原理,要把基金做成回撤相对较小、收益还不错的产品,就需要基金经理做好股债资产配置,必须对宏观市场有较强的把握能力,才可以在该加的时候加,该减的时候减,在资产配置上获取超额收益。 王明旭是看宏观策略出身,常年研究和跟踪宏观经济周期和行业景气变化,具有良好的宏观视野,对周期和产业的波动比较敏感,能够较好地结合市场变化调整组合。 例如,过去两年,王明旭判断市场是结构牛行情,将广发内需增长的股票仓位稳定在80%左右,债券仓位在10-15%之间。而且,所配置的全部为可转债,以此控制回撤或增加组合弹性。 第二,管过十年绝对收益资金,涉猎资产较广,善于借助其它工具提升弹性。 股债平衡型采取的是股债混合配置策略,要求基金经理对投资品种涉猎要广、眼界要宽,要对股票、利率债、可转债等每一类资产的特性、驱动因子都有所了解。 王明旭在管理公募基金前,做过10年绝对收益投资(包括保险资管和基金专户投资),管理过几十个不同类型的专户,包括股票、定增、FOF、分级基金套利、可转债等,这使得他不仅熟悉股票,也对可转债、大宗交易、股指期货等其它策略比较了解,善于借助多种工具增厚组合收益。 第三,均衡风格的价值选手,注重组合的平衡感,通过结构调整来控回撤。 股债平衡基金的特质是“股债均衡攻守兼备”,要求基金经理在上涨时能把握机会,在下跌时能做到尽量少跌,长期下来获得还不错的超额收益。 A股市场历来高波动(年化波动超过20%),股债平衡型基金的组合中有大比例的资产为股票(股票占比20%-75%),要将组合的波动和回撤控制在一定的范围内,对基金经理而言,也是不小的挑战。 对此,有些基金经理的方法是择时,在市场下跌时,通过降低股票仓位来控制回撤。但王明旭认为,长期来看,择时的胜率不是很高。因此,他选择将股票仓位恒定在一定水平,通过调整组合的结构,用资产之间的非相关性降低风险。 这一点,也跟他的从业经历有关。在十六年的从业经历中,他看过很多行业,在多年的研究中形成了较强的周期思维,能够判断出不同行业所处的景气状况,较好把握发展趋势和景气变化。 从广发内需增长的持仓看,组合常年有8-10个甚至更多不同的行业,既有食品饮料、医药、家电、免税等大消费,也有银行、保险等大金融,在某些阶段还会有周期品,以及公用事业、交通运输等偏稳定增长的行业。 在行业和个股方面,他也尽量做到均衡分散。前十大重仓股的持仓占比大多数在50%以下,单一行业的占比很少超过15%,单一个股的占比很少超过6%。 牛年A股波动加大、赚钱难度提升,越来越多投资者意识到理财还是需要多资产配置,对股债平衡型产品的配置需求升温。基于此,广发基金将于4月7日起推出由王明旭担任基金经理的股债平衡型新品——广发睿铭两年持有期(A类:011194,C类:011195),股票投资范围30%-75%,其中投资于港股通标的股票不超过股票资产的50%。 该基金给每笔份额设定了两年的持有期,两年期满后可随时赎回且免收赎回费,既有利于鼓励投资者中长期投资,也有利于基金经理制定投资策略,更好地把握中长期的市场机会。 4月7日至4月16日,广发睿铭两年持有期混合(011194)将在光大银行等渠道发售。如果你也认可王明旭的投资理念和均衡风格,不妨跟随他一起在投资中做时间的朋友。