核心观点:

我们对经济增长、商品价格、货币金融、国际资本流动4方面经济指标2021年03月读数及未来走势预测如下:

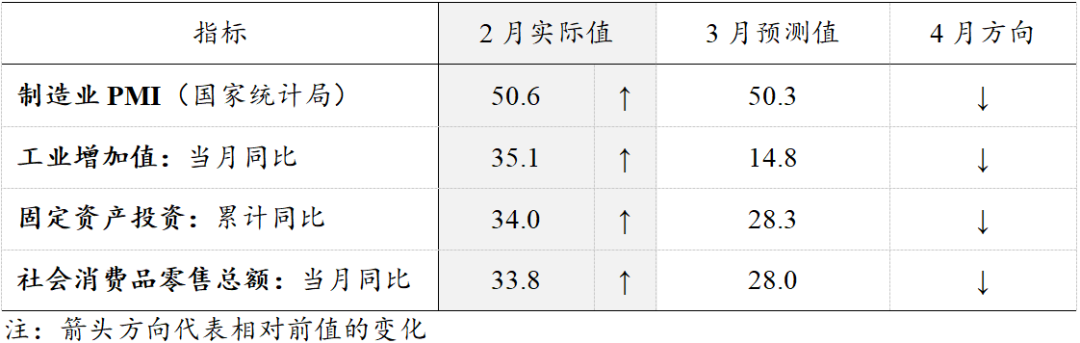

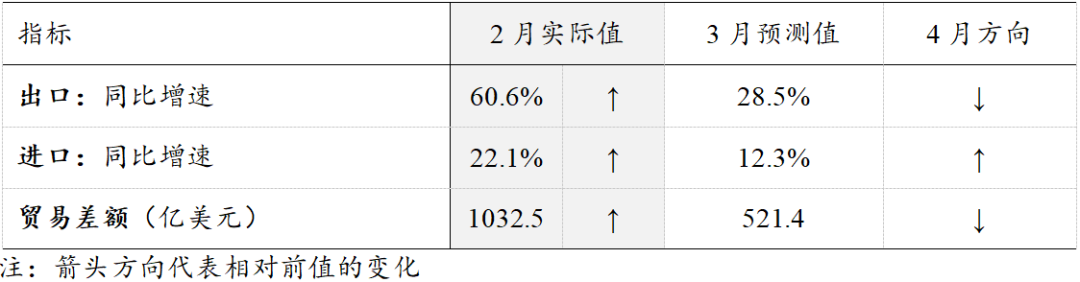

经济增长:预计3月工业增加值当月同比14.8%;固定资产投资完成额累计同比28.3%。;社会消费品零售总额当月同比28%;出口、进口同比分别为28.5%、12.3%,贸易顺差521.4亿美元。1季度GDP同比增速可能为18.4%。生产方面,工业形势较好,服务业相对偏弱;需求方面,外需、房地产投资目前相对较好;社会消费与制造业投资正在内生修复;但财政政策呈现收敛,基建投资形成拖累。

通货膨胀:预计3至5月CPI同比增速分别为;-0.1%、0.5%、1.4%;PPI同比增速分别为2.0%、3.5%、4.3%。CPI与PPI开始同步上行,5至6月将出现今年通胀率峰值。

货币金融:货币政策没有进一步收紧,预计继续保持中性。3月政府债和信用债发行仍然较为疲弱,余额增速双双保持下行;家庭部门贷款已受到压制,带动贷款余额增速下行,非标的低基数效应也在3月消失。因此预计3月社融与贷款余额增速相比前值均下降;M2同比增速回落至9.9%,M1同比稳定在7.5%附近,信贷投放约3.1万亿,新口径社融规模约4.4万亿。

国际资本流动:预计3月债市、股市外资流入规模分别为400亿元、200亿元,均有所下降。债市方面,全球商品价格仍相对强劲,海外通胀预期和对流动性环境的担忧仍然存在,导致美债收益率上行,中美利差明显收窄。股市方面,国内市场波动,中国国际关系出现变化、海外疫情重新抬头等都在冲击风险偏好。

总之,当前国内经济正持续从政策驱动转向内生驱动,通胀率将在5月至6月到达峰值;财政政策偏紧,货币政策中性,信贷与社融增速下降,外资流入股市与债市的规模也都在下降。

风险提示:海外疫情反弹、新兴经济体加息、信用债集中到期

以下为正文内容:

一、经济增长

(一)国内经济运行

制造业PMI:当前国内经济正持续从政策驱动转向内生驱动;1-2月财政收支数据显示财政政策偏紧;同时信贷与社融仍处于下行趋势之中,预计制造业PMI将下降。

2月国内高频数据显示:房地产投资周期品价格居高不下,螺纹钢期货价格再度回升至4800元/吨附近,现货价格持续走强,玻璃价格突破2100元/吨,3月上旬粗钢产量环比走弱,两会后唐山钢厂产能利用率显著下滑至60%左右,供需缺口将滞后反映在钢铁产品价格上。但华东地区水泥价格继续走弱,这反映整体投资需求仍不够旺盛,主要原因可能仍是基建投资需求的拖累。

工业增加值:根据我们的测算,2月工业增加值同比增速中翘尾贡献超过50个百分点,3月翘尾贡献显著回落至10个百分点左右,但新增长贡献明显提高。目前看,外需仍对工业生产有较强的拉动,消费需求仍在内生改善之中,但碳达峰和碳中和已经对国内重化工业生产造成冲击。综合考虑,预计3月工业增加值同比增长14.8%左右。

固定资产投资:前两月数据初步证实了我们对2021年投资形势的判断,高频数据表明3月房地产投资在建安工程推动继续保持较快增长;政策收敛,基建投资需求不会明显扩张;制造业投资开局低于预期,但两会之后高技术产业和战略性新兴产业投资有望进一步加快,制造业投资将逐步走出前两个月的低迷状态。预计3月固定资产投资完成额累计同比增长28.3%。

社会消费品零售总额:高频数据显示3月汽车零售增速放缓,商品消费需求改善速度可能有所放缓,而服务消费大部分不在社零统计口径中,预计3月社零增速为28%左右。

GDP:1季度GDP同比增速因翘尾因素处于全年最高。目前工业生产形势较好,而服务业生产相对偏弱,从生产法核算方法考虑,预计1季度GDP同比增速可能在18.4%附近。

(二)国际贸易形势

出口:1-2月出口维持强劲,主要是低基数和海外需求景气带来共振,此外我国“就地过年”政策保障了出口供应。国别结构显示,海外房地产周期带动了相关产业链出口;疫情使得防疫物资、居家、线上办公等相关商品保持高景气度,服装、箱包、玩具等传统商品需求恢复显著。3月以来,各经济体疫苗进展差距较大,疫情因子或贯穿全年;欧元区PMI指数破新高,收录62.4,美日PMI指数均维持景气,海外经济基本面良好支撑我国出口。预计防疫用品、地产周期产业链商品、传统商品的出口都将获得支撑。综合考虑基期因素,出口将保持高速增长。

进口:1-2进口增速上升主要原因是国内外供需畅通:国内制造业保持景气是进口的支撑;海外出口显示供应能力恢复,使得加工贸易保持通畅;此外,基数因素也是进口上涨原因。3月以来,我国PMI指数维持景气区间,国内生产趋于稳定;大宗商品价格持续上涨,如原油维持60美元左右、金属价格也维持高位,对进口额增速会带来边际效应。综合考虑基期因素,进口将维持较高增速水平。

综合预计3月出口、进口同比分别为28.5%、12.3%,贸易顺差521.4亿美元。

二、通货膨胀

CPI:2月CPI同比高于预期,其中新涨价因素贡献1.21个百分点,翘尾因素贡献-1.41个百分点,翘尾因素已经到达年内最低值。分类看,食品项同比降至-0.2(前值1.6% );非食品项同比收窄降幅至-0.2%(前值-0.8%)。预计CPI将在3月开启上行,3月在0%附近,4月转正。其中,随着猪肉产能的进一步恢复,食品项总体趋于回落;随着疫情防控的顺利进行,服务消费将趋于修复,非食品项同比将恢复正增长。

PPI:2月PPI环比保持高增速,同比加速,原因是目前全球经济保持复苏趋势;同时OPEC在存在较多闲置产能的情况下严格减产,原油价格有所上行。展望未来,2月至5月翘尾因素贡献将从0.1快速上升至2.8个百分点。新涨价因素方面,全球经济景气持续,同时美联储与欧央行仍维持宽松,预测3月至5月PPI同比增速分别为2.0%、3.5%、4.3%,持续上行并于5月见顶,之后随着全球生产能力的恢复,供需缺口将有所收窄,PPI将在两个季度左右的时间里回到2%左右的常态水平。

三、货币金融

2月M2、信贷、社融全面大幅超出预期,但结构上与1月相似,强势的部分主要来自家庭短期贷款、非标和企业中长期贷款,前两项延续强势的概率极低,最后一项本就是滞后变量。具体来看,2月M2同比增长10.1%,高于前值9.4%。分结构来看,M0、家庭和非银金融机构存款余额增速高于前值;政府和非金融企业存款余额同比增速低于前值。合并来看,实体部门存款余额同比增速低于前值。实体部门融资方面,政府负债增速2月继续出现较大幅度回落,3月预计继续下行,去年12月大概率是本轮顶部,今年全年料保持震荡下行态势。2月家庭部门贷款余额增速再度超预期大幅反弹1.1个百分点,但考虑到贷款结构和政策导向,反弹料难持续。非金融企业负债增速在2月出现反弹,但结构上仍主要来自于非标拉动,料难持续;3月信用债余额增速继续大幅下行。合并来看,实体部门负债增速虽在2月略有反弹,但难以持续,今年将保持震荡下行态势,向名义GDP增速靠拢。实现稳定宏观杠杆率的目标。

预计3月M2同比增速回落至9.9%,M1同比稳定在7.5%附近,信贷投放约3.1万亿,新口径社融规模约4.4万亿。2月货币政策并未边际进一步收紧,我们维持之前的观点,整体来看,2020年5月货币政策转向收紧,2020年11月达到峰值,在结束了去年底、今年初的震荡之后,有望逐步趋于中性。实体部门融资方面,3月政府债和信用债发行仍非常疲弱,余额增速双双继续下行,家庭部门贷款大概率已受到压制从而带动贷款余额增速下行,非标的低基数效应亦在3月消失。我们预计3月社融和社融口径下贷款余额增速与前值相比双双下降。

四、国际资本流动

2月外资通过陆股通净流入412亿元,外资买债净流入895亿元,流入规模下降的主因是国内流动性趋紧、海外流动性预期亦有变化、A股由上涨转为调整和震荡,中美利差收窄、交易日较少均有一定影响。

预计3月股债资本流入规模均有所下降。本月美债收益率进一步上行,商品价格相对强劲,海外通胀预期和对海外流动性环境的担忧仍然存在,同时,中美谈判不顺,新疆事件引发风险情绪恶化,海外疫情重新抬头冲击经济复苏预期,整体不利于国际资本流动形势。债市方面,美债利率上行、中债利率回落,中美利差下行32BP至166BP,抑制外资增持债券动力,股市方面,外资呈现与国内市场表现的顺周期性,且中美关系变化对风险资产构成负面影响,预计债市、股市外资流入规模分别为400亿元、200亿元。