在IPO的整个流程中,发行及上市是最后一个环节,可谓离成功只差一步,而在这个环节中发行人的主承销商就担当了重要的角色。

IPO主承销商(Lead Underwriter)是指在股票发行中独家承销或牵头组织承销团经销的证券经营机构,简单来说就是受上市公司(即发行人)委托,帮助公司将即将发行的新股卖出去。

具体而言,承销商将会负责包括审查发行人筹资的用途和信誉、选择代理发行证券的时机、预测市场销售前景、确定发行价、线下路演推介、询价等一系列工作。承销的方式也多种多样,主要分为代销、包销、助销(又称余额包销)等方式。

一次IPO中的主承销商也是发行人的财务顾问,在很多情况下还同时担任发行人上市的推荐人(即保荐机构)。

据彭博汇总的数据显示,2020年全球新股集资额为3,594亿美元,较2019年的2240亿美元按年增加60.4%。在众多承销商中,瑞信(Credit Suisse) 以6.23%市场占有率排名第一,高盛、花旗、摩根士丹利、美银等紧随其后。

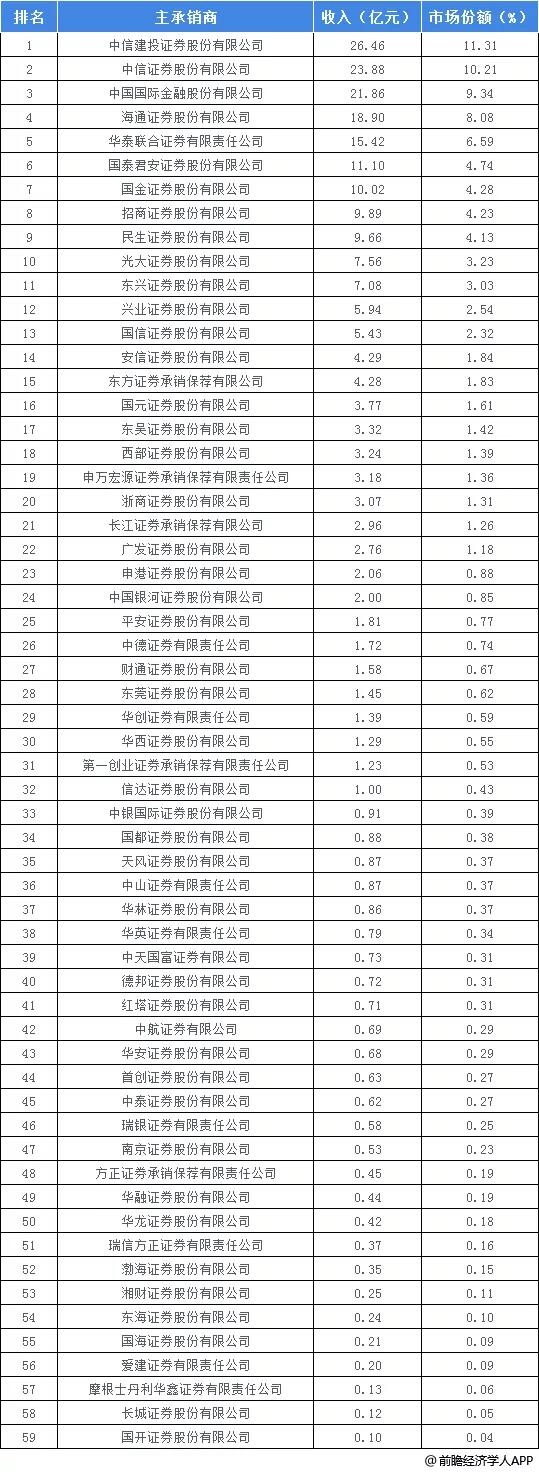

在国内,2020年,共有58家券商担任了IPO上市企业的主承销机构,共获得233.25亿元首发保荐承销业务收入,创下近十年来新高。

2020年主承销商IPO承销收入排名

根据发行统计,2020年IPO主承销商中,中信建投收入最高,超过26亿元,且中信证券、中国国金的收入均超过20亿元,位列前三。这3家券商就占据超过三成市场份额。

中信证券从2019年的IPO承销保荐收入第一名(14.3亿元)跌至第二名,中国中金则从2019年的第二名同样下滑一位至第三名,而2020年夺得榜首的中信建投在2019年则为第三名。与2019年相比,前三家券商“换汤不换药”,仍是“老面孔”。

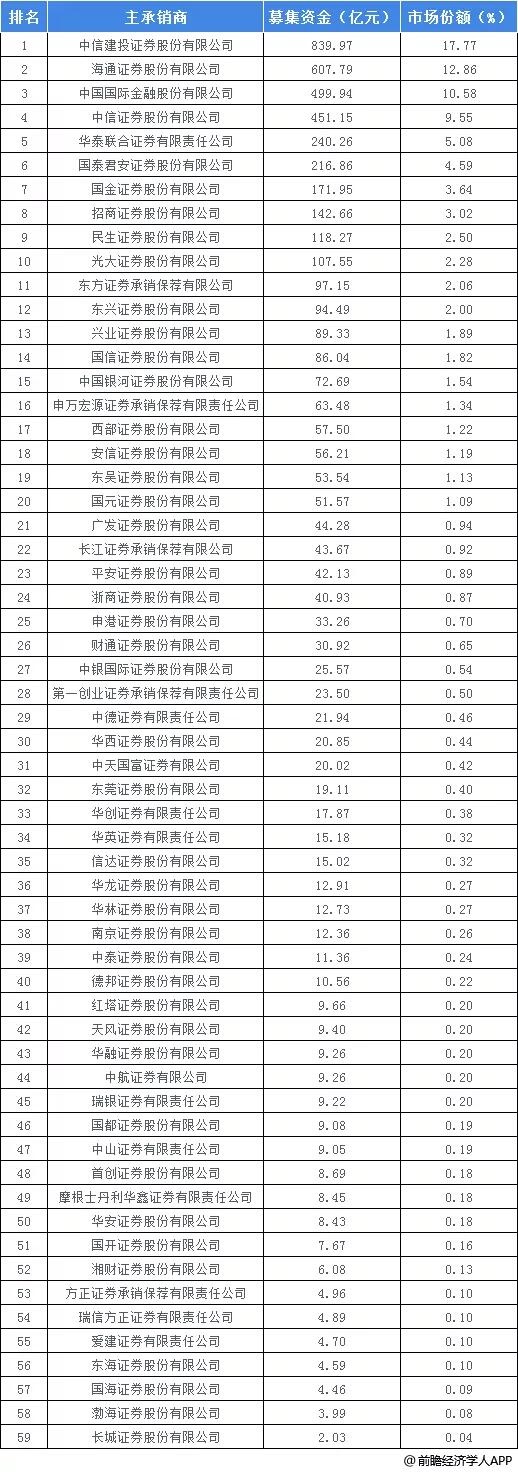

2020年主承销商IPO承销金额排名

从募集资金金额看,排名第一的为中信建投,募集IPO资金共839.97亿元,可谓“吸金大户”。

海通证券排名第二,募集607.79亿元,市场份额占12.86%;

中国国金排名第三,募集499.94亿元,市场份额为10.58%。

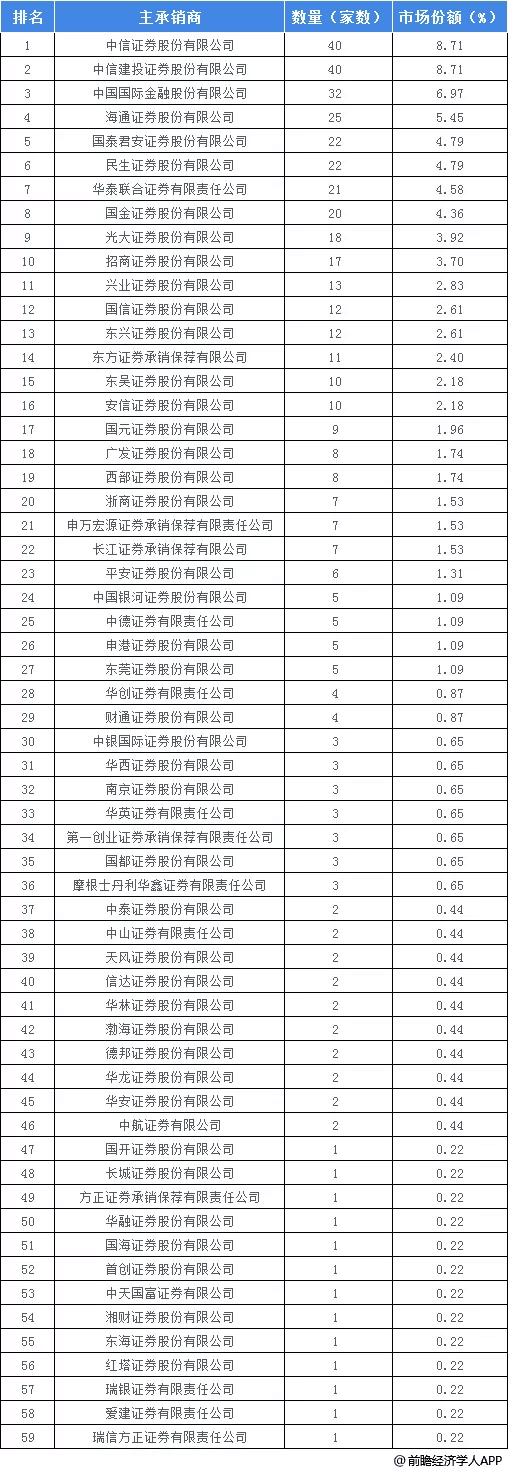

2020年主承销商IPO承销数量排名

从IPO承销数量上来看,中信证券与中信建投并列第一,均为40家,市场份额占8.71%;

中国国金排名第三,承销家数为32家,海通证券排名第四,2020年共承销25家。