核心结论:①历年涨幅居前行业都在变化,12-15年成长股牛市中电子、传媒、计算机依次表现。②本轮牛市领涨行业从19年半导体到20年新能源,未来领涨行业或出现于软件及应用端。③从估值盈利匹配和机构持仓情况看,当前成长类行业中创新药、消费电子、通信设备、人工智能性价比更优。

借鉴12-15年看本轮成长股演绎

回顾12-15年创业板牛市,整体上科技等成长股占优,但我们发现不同时间段涨幅居前的板块并不一样。2019年牛市至今成长板块表现优异,各行业呈现轮动上涨态势:19年白酒、电子等板块涨幅居前,20年新能源、光伏、军工等板块表现亮眼。本报告将借鉴12-15年历史经验,结合行业比较研究方法,展望21年哪些成长类行业性价比更优。

1、历史回顾:排头兵年年换

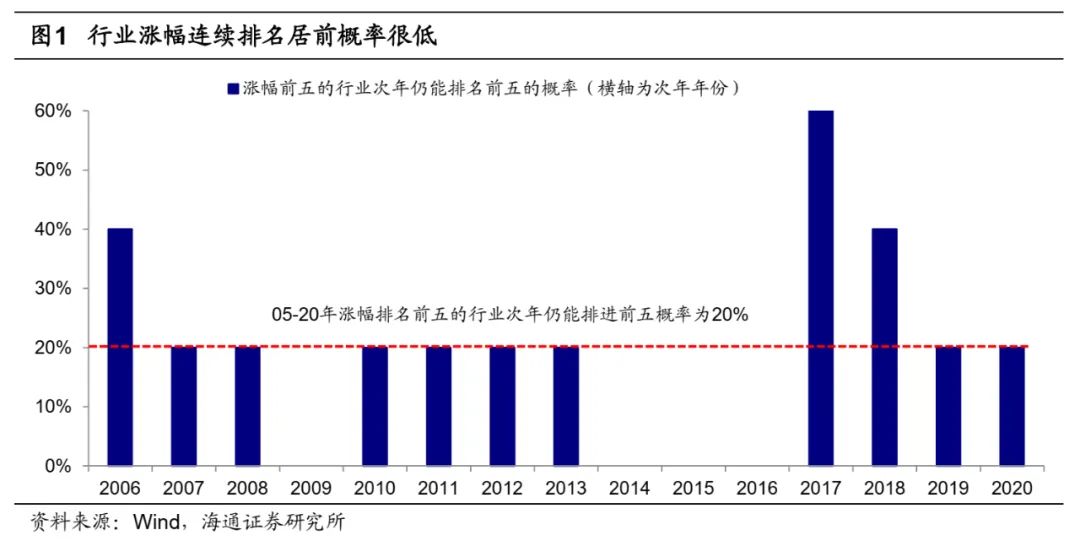

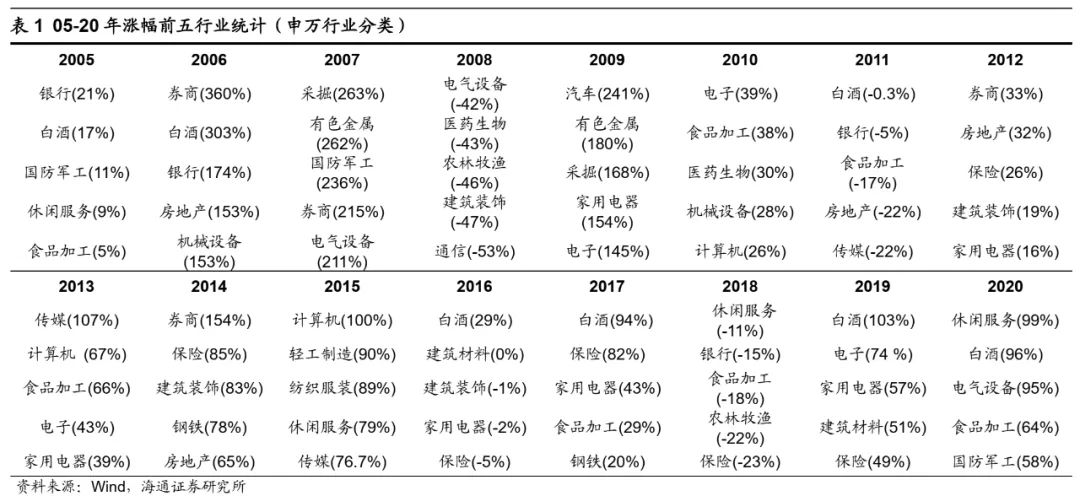

历史上每年涨幅居前行业都在变化。回顾2005-2020年申万行业年度涨跌幅情况,可以发现每年领涨行业都在变化。从历年各行业涨跌幅情况来看,从未出现过连续两年涨跌幅前三行业完全相同的情况,仅有白酒、银行、食品加工3个行业出现过连续2年位居行业涨跌幅前三,具体如下:05年白酒涨幅17%(当年涨幅排名第2,下同)、次年303%(第2);16年白酒涨幅29%(第1)、次年94%(第1);19年白酒涨幅102%(第1)、次年96%(第2);05年银行涨幅21%(第1)、次年174%(第3);10年食品加工涨幅38%(第2)、次年-17%(第3)。若将筛选标准进一步放宽至涨幅前五行业,涨幅前五且次年仍排名前五的行业虽稍有增加,但连续2年涨幅持续居前的行业数量仍非常少:分别为07年券商、08年电气设备、10年电子、12年房地产、13年家电、17年保险和家电等,具体情况见下表。每年涨幅排名前三的行业在次年仍能排进前三概率仅为6.7%,每年涨幅排名前五的行业在次年仍能排进前五概率为20%。综上所述,行业涨幅连续排名居前概率很低。

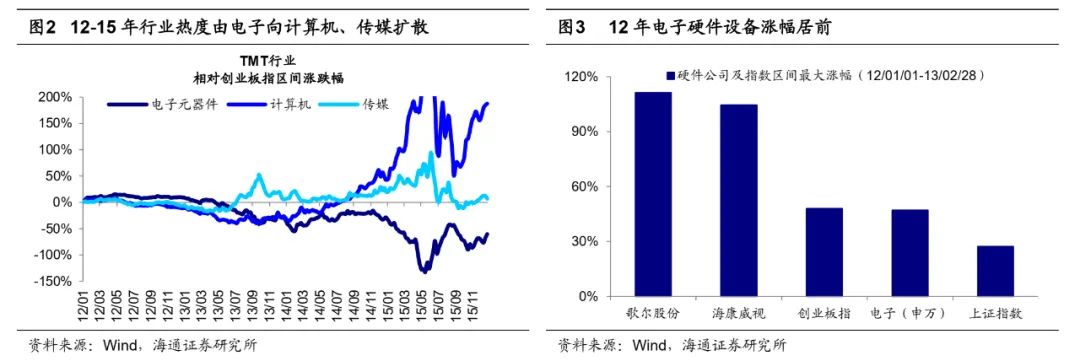

12-15年成长股牛市领涨行业不断切换。12-15年是以成长股为代表的牛市,我们回顾这一时期的成长股表现可以发现领涨行业不断切换。我们前期多篇报告指出牛市可以分为孕育期、爆发期和泡沫期三个阶段,分别对应波浪理论的1浪上涨+2浪回调、3浪上涨+4浪回调、5浪冲顶,详见《牛市有三个阶段-20190303》。从行业表现来看,1、3、5浪是领涨行业的上涨时期,而2、4浪的回调则是领涨板块的切换期。以创业板指刻画12-15年牛市,12/12-13/03对应1浪上涨,13/04-14/02对应3浪上涨,14/12-15/06对应5浪冲顶。

①12年至13年2月电子硬件更强。受益于苹果产业链崛起,硬件设备开始表现,行情沿苹果产业链传导,电子元器件行业的相关科技公司迅速崛起。12/01-13/02(12/01/01-13/02/28)申万电子行业最大涨幅为47.0%、累计涨幅为11.5%,同期上证综指最大涨幅仅为27.1%、累计涨幅为7.6%。其中,以歌尔股份为代表的电子硬件设备涨幅居前,歌尔股份12年初至13年2月末区间最大/累计涨幅达111%/58%、海康威视最大/累计涨幅达105%/54%,同期创业板指最大/累计涨幅48%/18%。13/03-13/04期间创业板处于2浪回调阶段。

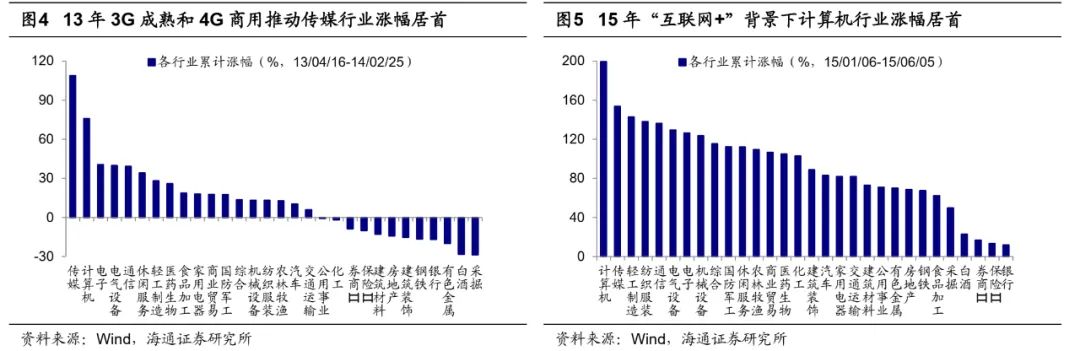

②13年4月至14年2月牛市3浪上涨期间传媒涨幅居首。随着3G成熟和4G正式商用,便捷、低成本接入移动互联网+成为可能,行情逐渐向软件内容传导,以传媒为代表的各类内容产业进入蓬勃发展时期,13/04-14/02传媒最大/累计涨幅达143%/108%,均在所有申万一级行业中居首。此外,传媒中新兴行业如网络游戏异军突起,网络游戏指数最大/累计涨幅达223%/208%,移动终端游戏软件企业掌趣科技最大/累计涨幅达341%/269%、而上证综指期间累计跌幅为6.7%。14/02至14/12市场处于区间震荡中,小市值公司涨幅较好、并购主题受到关注,但无明显行业特征。

③15年初至15年6月牛市5浪冲顶期间计算机最优。2014-2015年软硬件设备和互联网技术日新月异,互联网的场景应用开始萌芽,传统行业纷纷出现“拥抱”互联网的浪潮。15/01-15/06计算机行业涨幅居首,最大/累计涨幅达213%/199%,显著高于其他行业。传统企业纷纷借助互联网实现转型升级,互联网+金融、互联网+医疗最为明显:互联网金融概念指数最大/累计涨幅达320%/306%、同期上证综指最大/累计涨幅为66%/50%;代表性公司互联网财经媒体东方财富最大/累计涨幅达415%/350%,互联网医疗领跑公司卫宁健康最大/累计涨幅达304%/262%。

2、这轮牛市领涨行业也在渐变

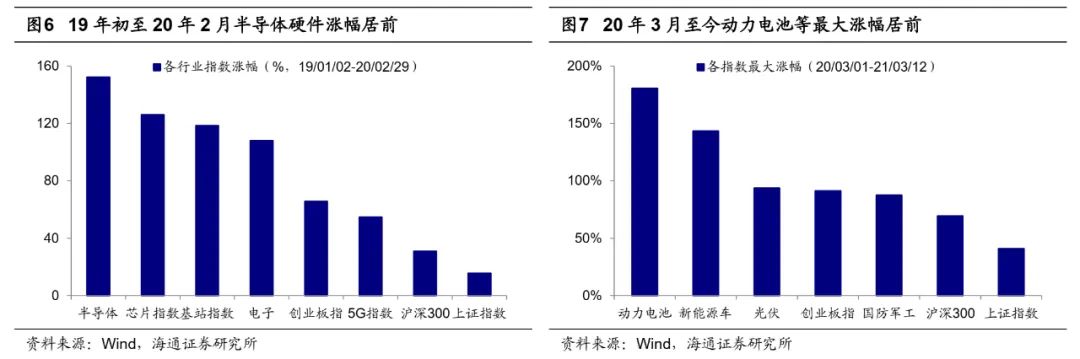

此轮牛市领涨行业也在不断变化中。近年来我国产业政策重心转向高端制造业,支持产业转型升级,扩大5G、半导体投资。2018年以来中美贸易摩擦刺激国产替代,同时疫情背景下新基建成为稳增长重要抓手,多重推动力叠加作用下成长股迅速崛起。我们前期多篇报告《风起于青萍之末-20190710》、《各行业头部集中加速中-20200623》均指出,2019年开始风格钟摆向成长回归,19年来成长股更优。回顾19年至今的这轮牛市各行业表现,可以发现领涨行业处在不断变化之中。本轮牛市正处5G技术引领的科技周期中,5G成熟应用首先带来硬件设备的更新换代,因此19年初至20年2月(19/01/02-20/02/29),5G基站、半导体等硬件设备表现更佳,申万一级行业中电子涨幅居首、达108%,代表硬件设备的半导体指数涨幅为152%、基站指数118%、芯片指数126%、5G指数55%,创业板指涨幅为66%,而同期上证综指/沪深300涨幅仅15%/31%。20年初受疫情爆发冲击,市场深度调整。为了对冲疫情对实体经济的冲击,新基建、双循环等对冲政策陆续推出,新能源汽车技术路线图2.0和中长期发展规划等政策相继出台,20年3月份开始市场热点逐渐切换至新能源汽车、光伏、军工等板块,20年3月至今(20/03/01-21/03/12)动力电池最大/累计涨幅达180%/73%,新能源车达144%/49%,光伏达94%/33%,国防军工达88%/19%、创业板指为91%/33%,同期上证综指、沪深300最大/累计涨幅分别为41%/20%、69%/31%。

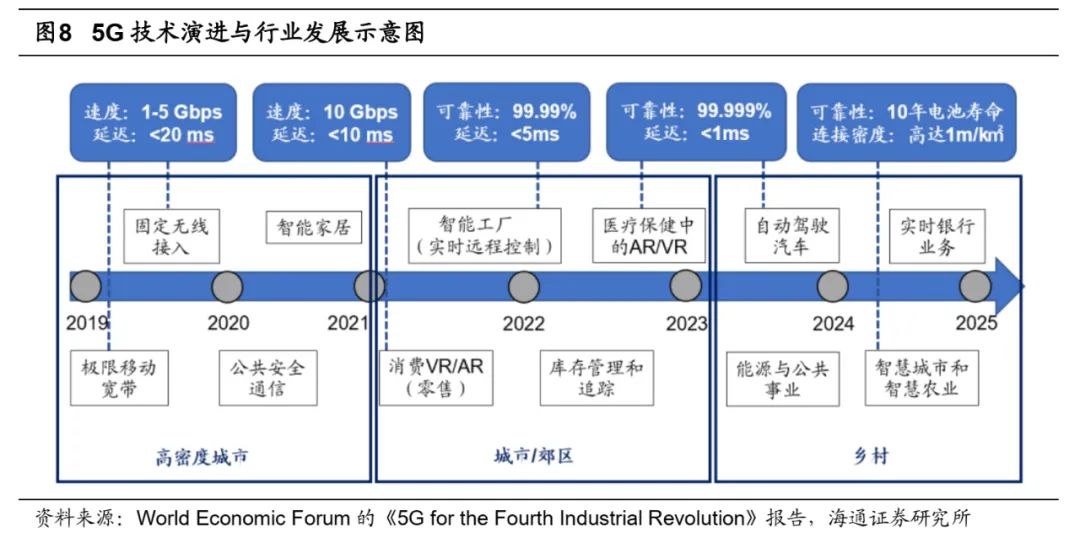

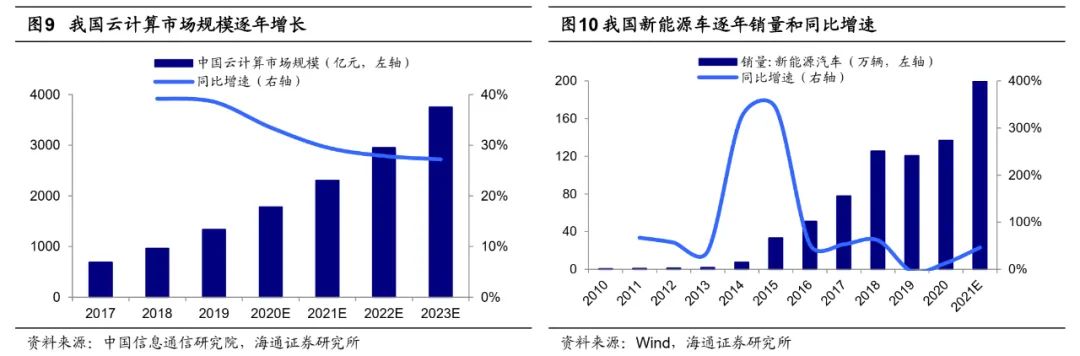

未来领涨行业或出现于软件及应用端。当前正处以5G技术引领的新一轮科技周期中,前期以硬件为主,中后期带动软件革新需求,最终万物互联、人工智能。依照硬件-软件-内容-应用场景扩散规律,未来软件、内容及应用领域空间更大,例如云计算、新能源领域:5G技术发展带来海量数据,对处理能力提出了更高的要求。此背景下云计算、大数据中心应运而生,云计算等信创产业的发展促进了先进技术与生产的融合,推动了工业制造业的数字化、信息化、智能化转型,助力产业结构升级。根据中国信息通信研究院的数据,我国2019年云计算市场规模为1334亿元,预计2023年市场规模将达到3754亿元。新能源领域技术+政策齐头并进,碳中和碳达峰将促进我国能源结构调整,光伏和锂电池迎来新一轮增长周期。5G和锂电池技术的加持下新能源汽车将具备智能感知、自动驾驶、智能网联等功能,逐渐蜕变成智能汽车,汽车从单纯的交通运输工具逐渐转变为智能空间和场景生态服务体验终端,成为新兴业态重要载体。新能源汽车产业发展规划要求到2025年新能源汽车新车销量达到汽车新车销量的20%左右,有望达到652万辆,根据海通分析师预测2021年销量有望冲击200万辆、同比增长46%。

随着先进科学技术在生产、消费领域的应用,对传统行业的改造升级将逐步发生。从生产端看,人工智能正加速与场景、产业融合,并逐渐进入工业生产中,5G加速工业互联网应用,使传统工业产业摆脱以往“粗放、低效、高能耗”的生产模式,向着“高品质、高能效、智慧化”的方向发展,未来智能工厂、无人工厂有望成为现实,实现人类生产力的再次解放;人工智能还将助力药物生产中的质量控制以及临床试验设计,随着机器学习新算法在创新药研发中的应用,将提高药物筛选效率并优化其构效关系。从消费端看,5G的应用将增强信息的有效供给,将网络融入生活的方方面面,例如智慧家居能构建高效住宅设施与家庭日程事务管理系统,结合智能机器人的应用将提升家居安全性、舒适性,并实现节能环保;5G、人工智能新技术赋能下,可通过远程会诊、辅助诊断、动态监护等提高医疗行业移动性、便利性、有效性,未来有望实现智慧医疗,提升传统医疗服务的效率和质量。

3、主要成长类行业横向比较

5G、新能源等先进技术在生产、消费中的应用会提高行业的成长性,传统制造业自身的技术改造也会提高行业成长性。高成长类的行业主要集中在TMT、新能源车、光伏、创新药、医疗服务、军工、高端机械等领域。下文将从盈利估值匹配度和机构持仓热度两个角度出发,对上文涉及的行业进行横向比较,探寻哪些成长类行业性价比更高。

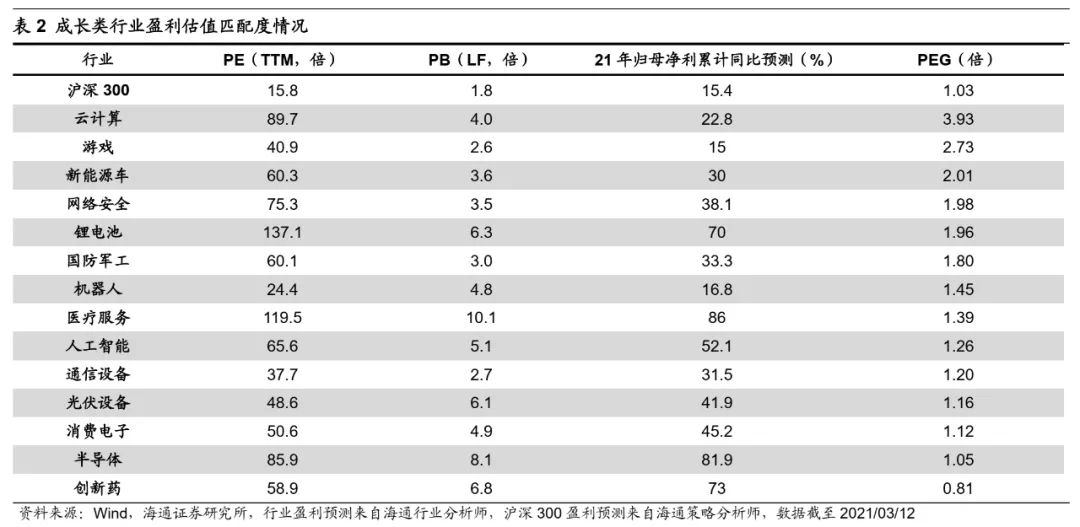

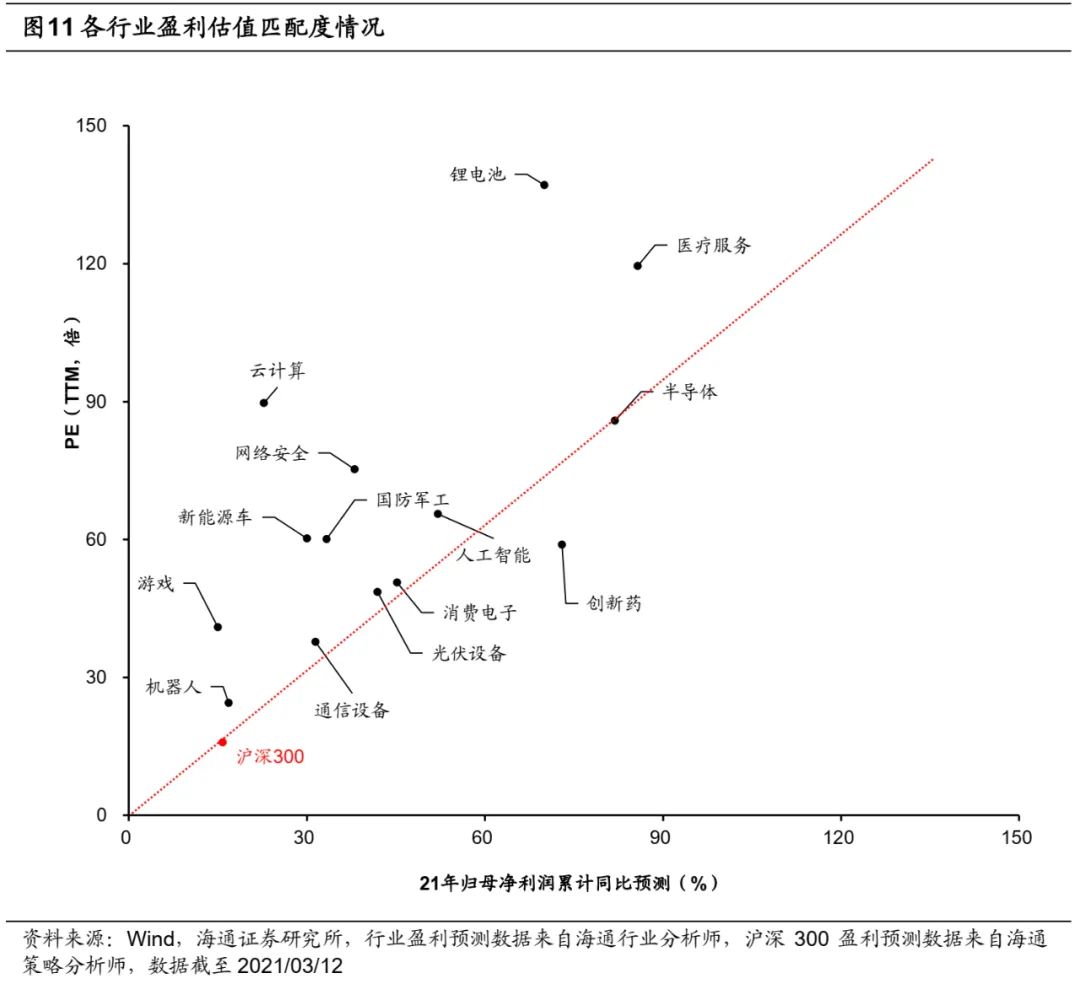

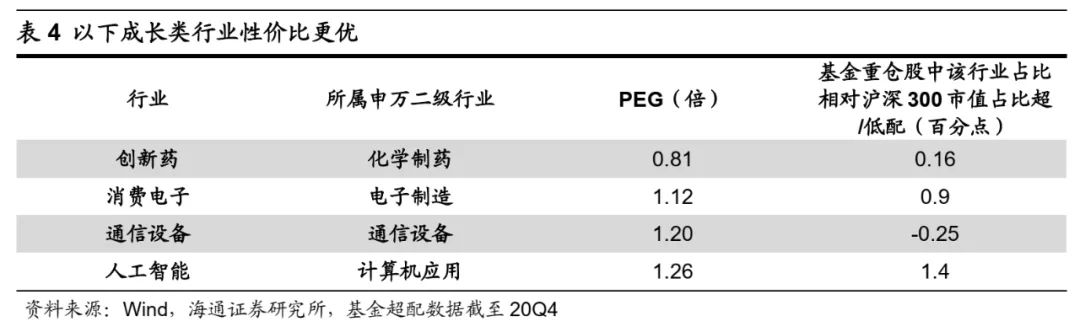

创新药、半导体、光伏设备等盈利估值匹配度更优。在分析成长类行业盈利估值匹配度时,我们将加入PEG指标,合理评估行业未来的成长预期。PEG=行业当前(截至21/03/12)PE(TTM,倍)/海通分析师预测的各行业21年归母净利增速,将各行业PEG水平与沪深300做对比(沪深300PEG为1.03倍),考察盈利估值匹配度。成长类行业中,PEG在1.5倍以下的是创新药、半导体、消费电子、光伏设备、通信设备、人工智能、医疗服务、机器人。PEG超过2倍的是云计算、游戏、新能源车。其余成长类行业盈利估值匹配度情况见下表。

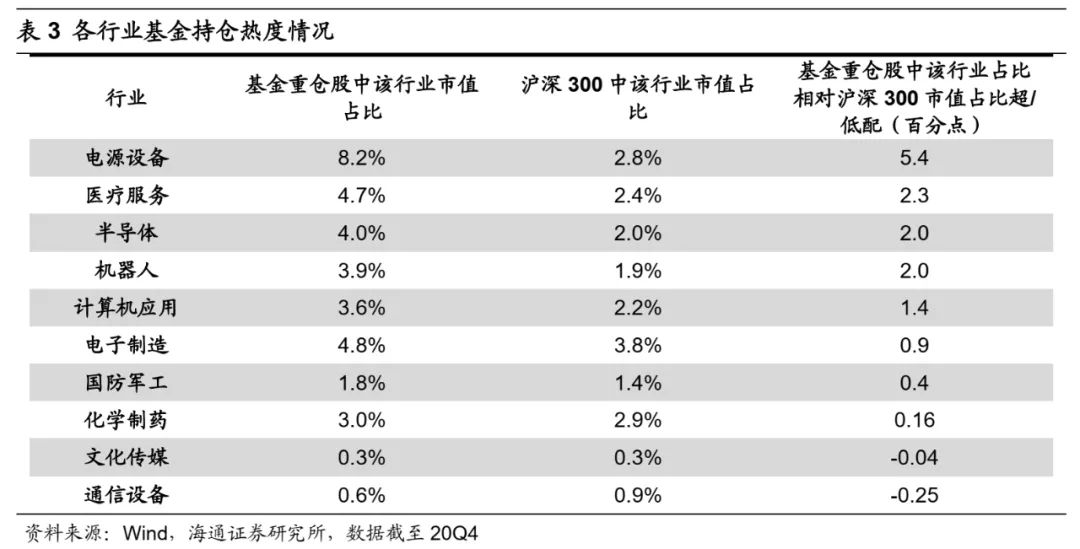

从机构持仓热度看,化学制药、通信设备等机构持仓热度较低。机构的持仓热度分析衡量股价表现是否已经隐含了基本面的好转或预期,我们以行业基金持仓市值占比/沪深300中该行业市值占比判断基金超配情况。成长类行业中,20Q4电源设备(包含光伏设备、锂电池等)、医疗服务、半导体、机器人的基金持仓热度偏高,相对沪深300超配均超过2个百分点。计算机应用(包含云计算、网络安全,以及大部分人工智能公司)、电子制造(包含消费电子)、国防军工、化学制药(包含创新药)、文化传媒(包含游戏)、通信设备基金持仓热度相对偏低,相对沪深300超配低于1.5个百分点。其中文化传媒和通信设备均相对沪深300低配,具体成长类行业基金持仓热度情况见下表。

综合盈利估值匹配度和机构持仓热度,创新药、消费电子、通信设备、人工智能性价比相对更优。具体来看,创新药PEG为0.81倍、在以上所列成长类行业中盈利估值匹配度最优,且包含创新药的化学制药行业机构持仓热度较低,20Q4相对沪深300超配0.16个百分点。消费电子PEG低于1.5为1.12倍,所在的二级行业电子制造20Q4相对沪深300超配0.9个百分点,机构持仓并未明显超配。通信设备盈利估值匹配度和机构持仓热度较低,PEG为1.20倍、20Q4相对沪深300低配0.25个百分点。人工智能PEG为1.26倍,包含大部分人工智能公司的计算机应用行业20Q4相对沪深300超配1.4个百分点,机构持仓热度处于中等水平。

风险提示:历史表现不能代表未来,新技术普及应用不及预期,科技创新带来技术迭代更新。

相关报道:

海通策略:牛市没结束 理性看待牛市回撤

国信策略:大小盘估值折溢价是否会是新常态

李迅雷:周期龙头股仍有较大估值修复空间 H股、B股配置价值凸显