事件:

2021年2月10日国家统计局发布:2021年1月CPI同比-0.3%,前值0.2%;环比1%,前值0.7%;PPI同比0.3%,前值-0.4%,环比1%,前值1.1%。

核心观点:

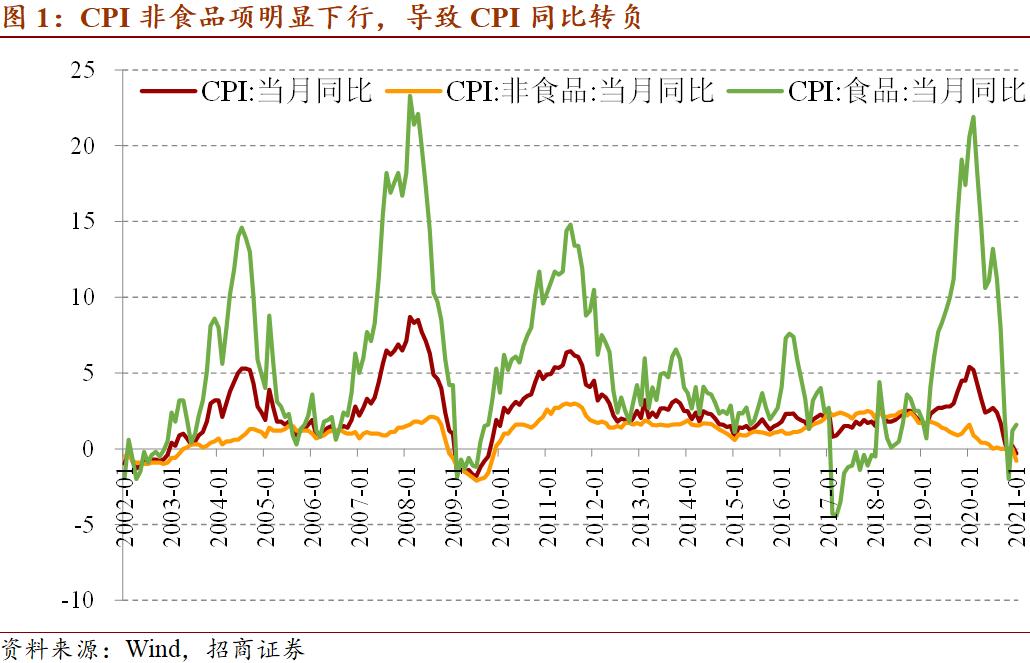

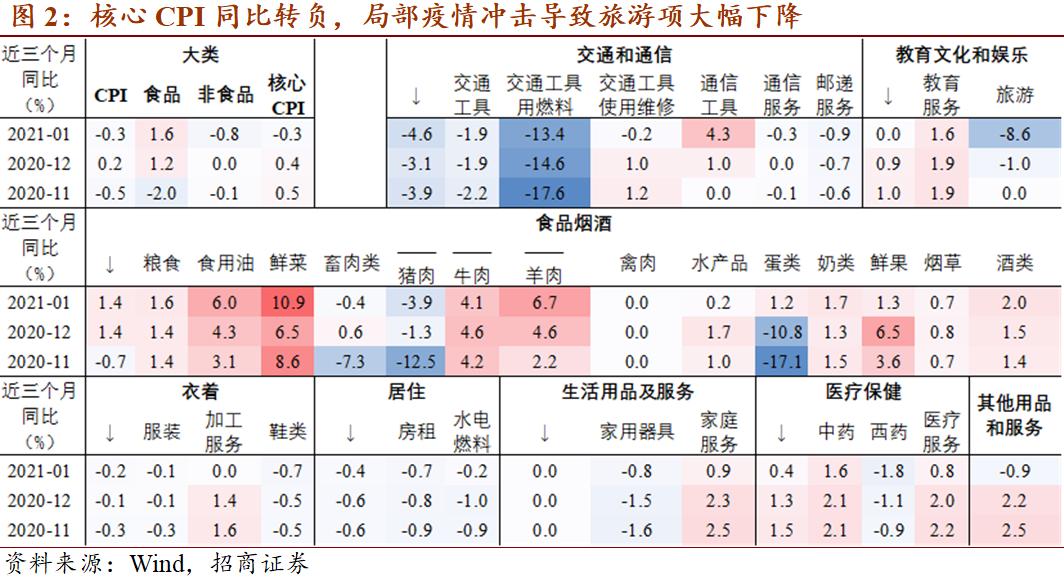

1月CPI同比转负,主因CPI非食品项受到春节错月所导致的高基数和局部疫情的影响。非食品项同比-0.8%(前值0.0%),核心CPI更大幅降至-0.3(前值0.4%),出行返乡和其他服务业活动都受到了局部疫情冲击。CPI环比食品项下,鲜菜和蛋类增幅明显扩大,为消费需求增加、季节和运输等因素。本月PPI同比如预期实现转正,环比保持高增速,与海外疫苗进展积极、尤其是美国新增病例趋于下降,国内制造业景气持续和国际原油价格上涨等情况一致。

具体而言:1月CPI同比转负,为-0.3%(前值0.2%),主因是春节错月所致的高基数和局部疫情对CPI非食品项的影响。基数因素贡献-1.22个百分点(前值0.0),新涨价因素贡献0.92个百分点(前值0.2)。CPI食品项同比1.6%(前值1.2%),非食品项同比-0.8%(前值0.0%),核心CPI大幅降至-0.3(前值0.4%)。CPI非食品项和核心CPI转负主要是因为旅游和其他用品服务出现明显下行,分别为-8.6%(前值-1.0%)和-0.9(前值2.2%),反映了高基数因素和局部疫情冲击下出行、返乡及其他服务业活动所受到的影响。

CPI展望:一季度的基数因素贡献平均-1.3%,因此CPI同比大概率为负。新涨价因素方面,食品项的支撑力度或将减弱。考虑到春节至两会期间将有持续储备猪肉投放和猪肉产能恢复等因素,猪肉价格高位企稳甚至回落。仅蔬菜、蛋类等季节性品种价格上升,但不具备可持续性,2月初蛋类已见小幅降价。

PPI展望:预计PPI将保持上行,在5月份达到峰值。一季度的基数因素贡献分别为-0.4、0.1和1.1个百分点,上行趋势明显。布伦特原油价格1月份均价上行至54.87美元/桶,2月初已涨至59.99美元/桶。目前,美国疫苗接种有明显进展,新增病例下降,这一方面会提升经济景气与通胀预期,另一方面又可能推升美元指数与美债收益率。短期内,美元和国际原油价格有可能同步上升。

以下为正文内容:

一、 CPI转负,主因非食品项下行

1月CPI同比转负,为-0.3%(前值0.2%),主因是春节错月所致的高基数、局部疫情和“就地过年”对CPI非食品项的影响。基数因素贡献-1.22个百分点(前值0.0),新涨价因素贡献0.92个百分点(前值0.2)。CPI食品项同比1.6%(前值1.2%),非食品项同比-0.8%(前值0.0%),核心CPI大幅降至-0.3(前值0.4%)。CPI非食品项和核心CPI转负主要是因为旅游和其他用品服务出现明显下行,分别为-8.6%(前值-1.0%)和-0.9(前值2.2%),反映了高基数因素和局部疫情冲击下出行、返乡及其他服务业活动所受到的影响。本月CPI同比降幅的0.5个百分点,其中猪肉和鲜果分别拖累0.03个和0.09个百分点,鲜菜和蛋类分别贡献0.07个和0.08个百分点;节假降至,烟酒贡献0.17个百分点。

1月CPI环比1.0%(前值0.7%),食品项环比4.1%(前值2.8%),非食品项环比0.3%(前值0.1%)。在食品项下,猪肉环比上升5.6%(前值6.5%),鲜菜大幅升至19%(前值8.5%),蛋类上升9.4%(前值2.4%)。农产品批发价格200指数已向上突破140,升至近三年新高。其中,猪肉价格在1月中旬触顶47.64元/公斤后小幅回落,受益于节假前的积极储备调节;受消费需求增加、季节和运输等因素影响,28种重点监测蔬菜价格1月份升幅达到14.6%,蛋类1月份升幅达到14.4%。在非食品项下,因国际原油价格,交通工具用燃料环比持续上升,为4.1%(前值5.1%)。

一季度的基数因素贡献平均-1.3%,因此CPI同比大概率为负。新涨价因素方面,食品项的支撑力度或将减弱。考虑到春节至两会期间将有持续储备猪肉投放和猪肉产能恢复等因素,猪肉价格高位企稳甚至回落。仅蔬菜、蛋类等季节性品种价格上升,但不具备可持续性,2月初蛋类已见小幅降价。

二、 PPI如预期实现转正

1月PPI同比0.3%(前值-0.4%),环比1.0%(前值1.1%)。PPI同比如预期在1月份实现转正、环比保持高增速,与全球——尤其是美国——疫苗进展积极、新增病例趋于下降,国内制造业景气持续和国际原油价格上涨等情况一致。分项来看,PPI生产资料环比1.2%(前值1.4%),其中采掘5.5%(前值3.3%),原材料1.8%(前值2.6%),加工0.7%(前值0.8%)。生活资料环比0.2%(前值0.1%),其中食品0.7%(前值0.5%),衣着-0.2%(前值-0.2%),一般日用品0.1%(前值0.0%),耐用消费品-0.1%(前值-0.3%)。

预计PPI将保持上行,在5月份达到峰值。一季度的基数因素贡献分别为-0.4、0.1和1.1个百分点,上行趋势明显。布伦特原油价格1月份均价上行至54.87美元/桶,2月初已涨至59.99美元/桶。目前,美国疫苗接种有明显进展,新增病例下降,这一方面会提升经济景气与通胀预期,另一方面又可能推升美元指数与美债收益率。短期内,美元和国际原油价格有可能同步上升。

三、 重点商品价格监测与展望

本节对贵金属、原油、工业金属、农产品等主要大宗商品价格的走势进行监测或展望。

(一)国际原油价格大幅上行

2021年1月至2月初,布伦特原油价格逐步逼近60美元/桶,增幅达到18.7%。近期的油价上行主要是受到供给侧影响,由于沙特自2月开始执行额外100万桶/日的减产,同时沙特阿美对美国的油价上调了10美分/桶,对欧洲上调了1.3美元左右,并保持了对亚洲的高位油价。

下一步的油价走势或受以下因素驱动:其一,经济复苏情况。美国疫苗进展会进一步提升经济景气和通胀预期。而且,全球经济增长对新兴和发展中国家石油消耗量的同比变化也有较为明显的影响,如下图所示。在各国疫苗进展顺利、封锁逐步解除和政策持续支持的乐观情形下,经济复苏会对国际原油价格的修复形成支撑,金属也有上行动力。值得注意的是,目前疫苗的国际分配并不均匀,新兴和发展中国家的疫苗采购和落地相对滞后,有可能影响其经济复苏的速度;也需考虑到如果疫苗进展不顺、疫情反弹,可能会有全球增长不及预期的情形。

其二,供给侧因素。沙特将在2至3月进行额外减产,这意味着一季度的布伦特原油价格或持续高位。不过,根据EIA预测,2021年中后期的原油供应将会增加,驱动布油价格高位回落。如果布伦特原油价格突破60美元/桶,OPEC+的减产力度也有可能放松。其三,拜登政府的能源政策及其影响,例如近日拜登总统表态不急于取消对伊制裁。

综上,由于供给偏紧和经济复苏,一季度的布油价格有一定支撑,2021年中后期有可能回落。需要注意,布油价格在疫苗进展、供应情况和拜登政策能源政策等不同场景下可能会出现较大波动。

(二)工业金属

国际方面,CRB现货指数整体上保持波动上升的趋势,在461.35;CRB金属出现明显回落,降至967.27,CRB工业品在532.89。美国盈亏平衡通胀(10期的年国债收益率与TIPS之差)持续上行,为2.22%,但在一定程度上这体现了通胀风险溢价的上行。

国内工业品方面,螺纹钢和电解铜的价格在去年12月左右开始企稳,分别在4294.6和58720.9元/吨。建材方面,水泥和玻璃均有明显降幅,分别在429.5和2159.6元/吨。