报告要点

作为全球资产定价的锚,10Y美债利率的走势影响重大。在率先提示10Y美债利率上行通道已打开后,本篇报告基于通胀演绎路径,重申10Y美债破2%风险。

以史为鉴,历次美国CPI同比升至2%以上阶段,10Y美债利率均破2%

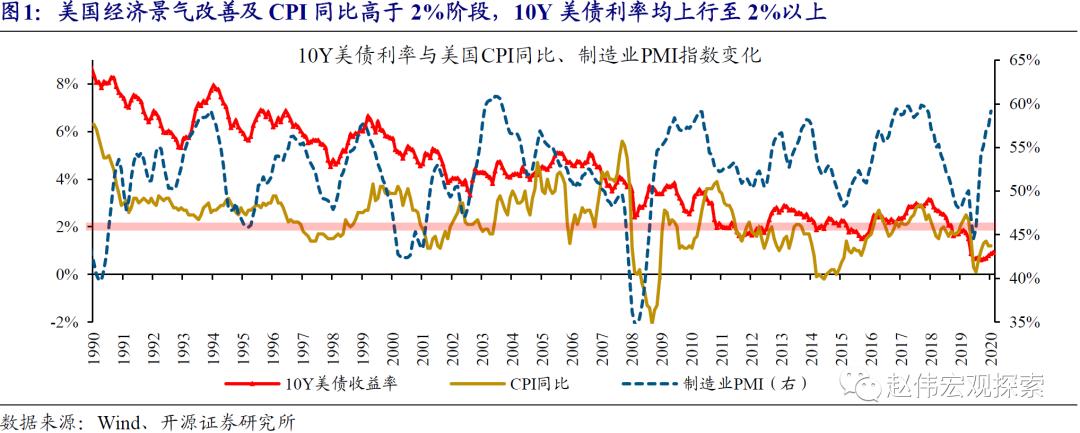

历次美国CPI同比升至2%以上阶段,10Y美债利率均破2%。1990 年至今,美债已历经多轮熊市。经验显示,历轮美债熊市的开启,均早于货币政策的转向,与美国经济景气改善及通胀抬升等密切相关。其中,10Y美债利率和美国CPI的节奏走势相近;历次美国CPI同比升至2%以上阶段,10Y美债利率均破2%。

2020年6月以来,美国经济复苏的结构差异,导致通胀反弹力度偏弱。美国CPI中,服务项权重高、影响大,商品项权重低、影响小。2020年6月以来,虽然与“宅经济”相关的商品消费快速修复、价格同比涨至3%以上,但由于服务消费受疫情反弹压制、修复缓慢,服务项价格同比持续负增,拖累CPI同比远低2%。

伴随疫苗推广、疫情改善,美国经济修复不断加快,通胀压力加速累积

伴随防控措施实施及疫苗大规模推广,美国疫情持续改善,经济修复不断加快。拜登实施强制佩戴口罩令后,美国疫情开始持续改善。同时,随着疫苗供应充足及接种速度持续提升,美国年中前后接近全民免疫目标的问题不大。最新数据显示,疫情改善下,美国工业生产修复加快,餐饮消费及服务业PMI等止跌反弹。

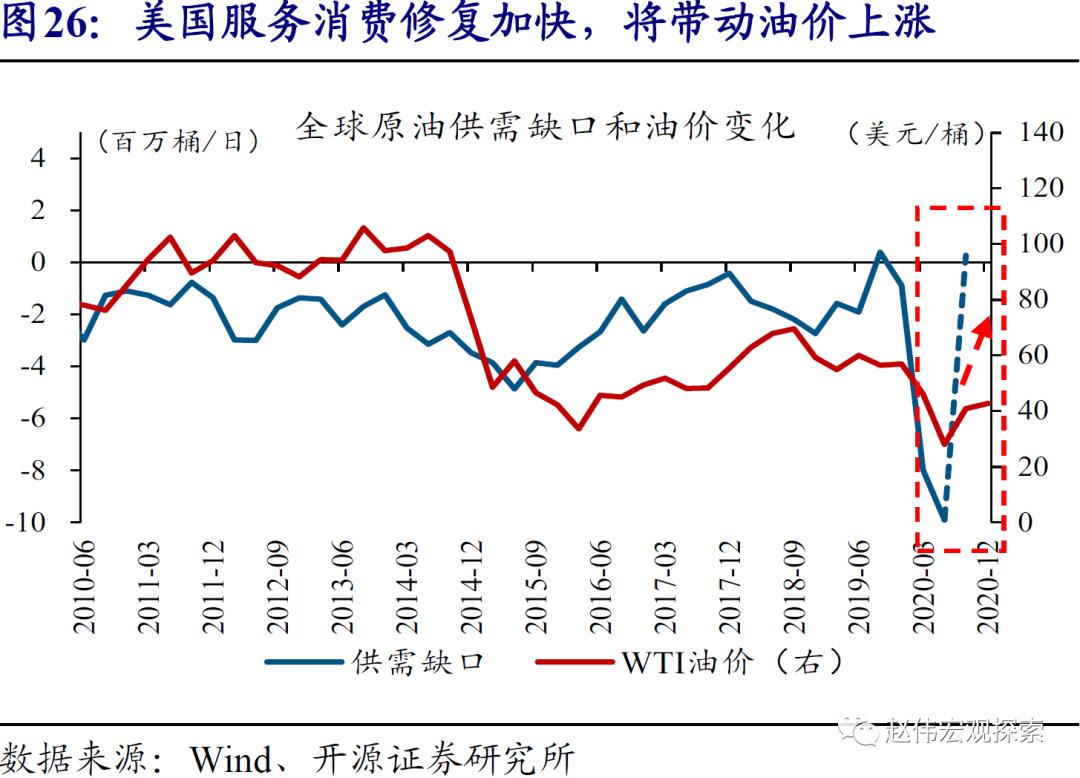

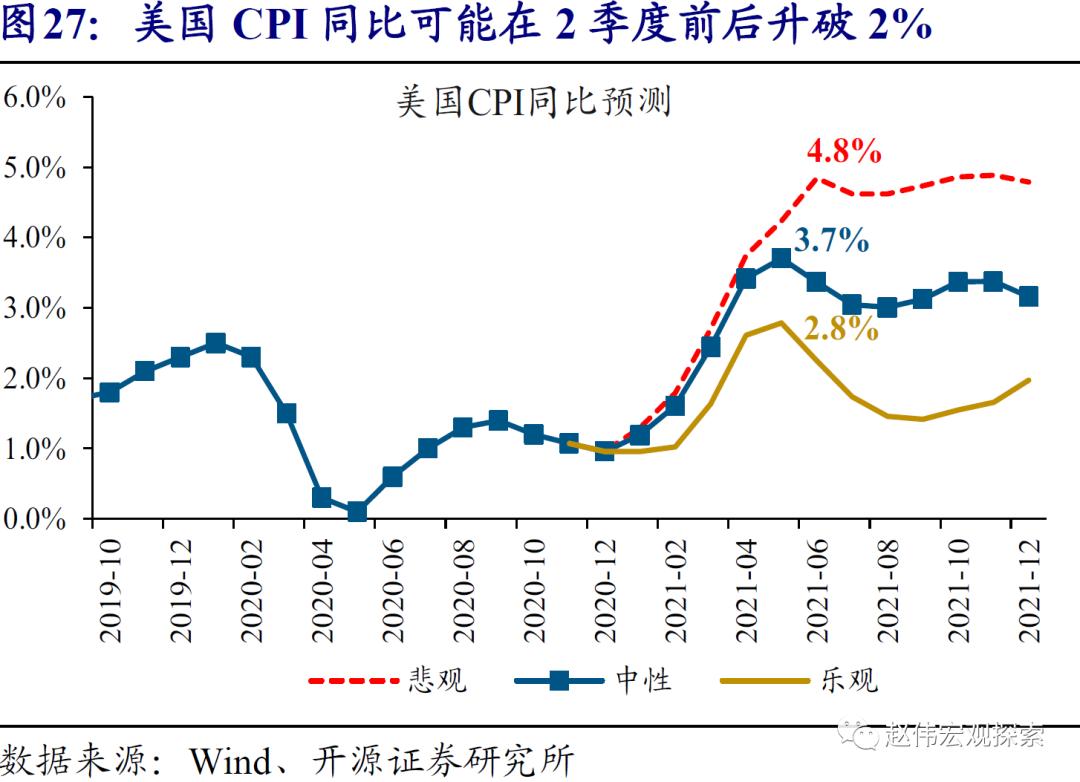

经济修复加快及油价等的上涨,可能使美国CPI同比2季度前后开始升至2%以上、悲观情景下甚至4%以上。美国经济、尤其是服务消费修复加快,将带动CPI服务项价格加速上涨。同时,由于美国是最大原油消费国,叠加OPEC+控制增产节奏,油价或将进入快速上涨通道。综合来看,美国通胀压力趋大幅抬升。

通胀压力推动下,10Y美债破2%风险较大,主要资产市场估值承压

通胀压力大幅抬升下,10Y美债利率破2%的风险较大。由于10Y美债利率和通胀走势相近,随着美国CPI同比升至2%以上、悲观情景下甚至4%以上,10Y美债利率破2%风险较大。10Y利率的走势节奏,容易受美联储政策倾向变化影响。参照2013年政策退出经验,美联储转向越早,10Y美债破2%速度可能越快。

作为全球资产定价的锚,10Y美债利率的上行,将使高估值资产的估值承压。前期低利率环境下,美股等资产的估值大幅提升、带动资产价格大涨。最新数据来看,美股估值已高达38.4倍,处于历史100%分位数附近。随着10Y美债利率上行通道打开,美股等高估值资产的估值或将开始承压,资产价格波动趋于加大。

风险提示:因疫苗效果不佳,疫情频频反弹。

报告正文

周度专题:10Y美债破2%风险之再论

事件:1月以来,10Y美债利率快速上行,导致高估值资产波动持续加大。根据世界银行等多家权威机构的调查,市场对10Y美债利率走势的分歧较大。

1.1、历次美国CPI同比升至2%以上阶段,10Y美债利率均破2%

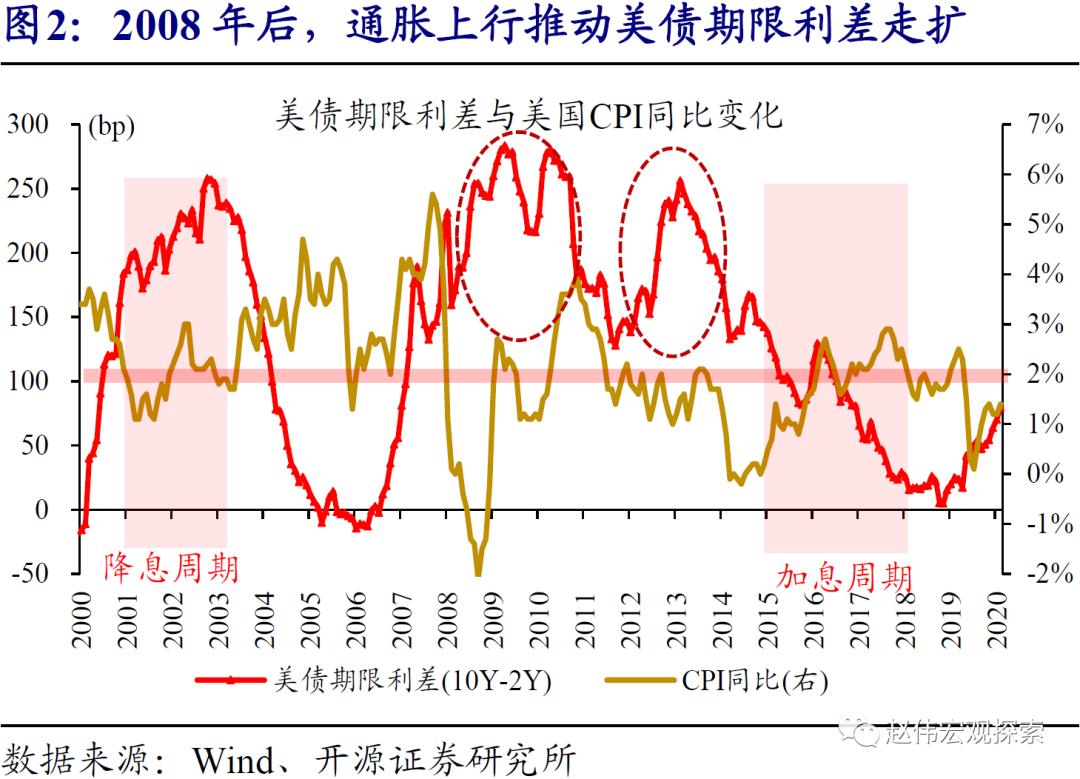

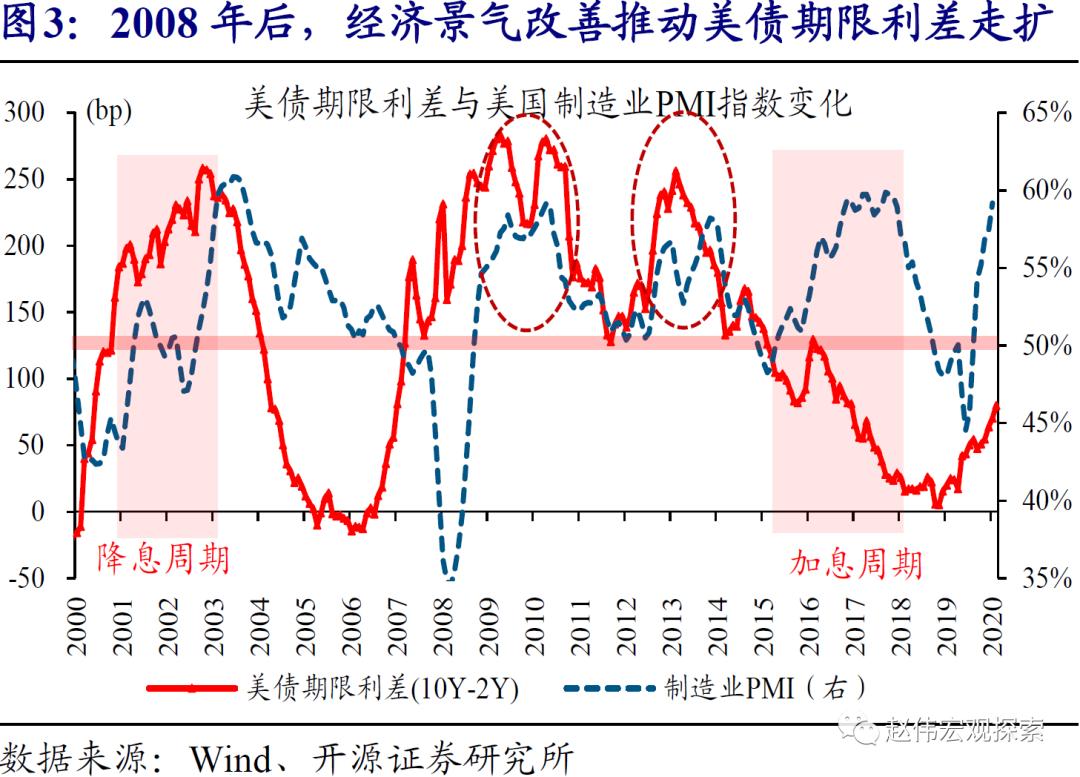

以史为鉴,历次美国CPI同比升至2%以上阶段,10Y美债利率均破2%。1990 年至今,美债已历经多轮熊市。历史经验显示,历轮美债熊市的开启,均早于货币政策的转向,与美国经济景气改善及通胀抬升等密切相关。其中,10Y美债利率和美国CPI的节奏走势相近。2008年前,美国经济景气改善及CPI同比高于2%阶段,10Y美债利率均上行至2%、甚至4%以上。2008年后,虽然利率中枢有所下移,但在经济向好及CPI同比高于2%阶段,10Y美债利率依然上行至2%以上。(更详细分析,请参考我们已发布报告《10Y美债利率会否破2%》)

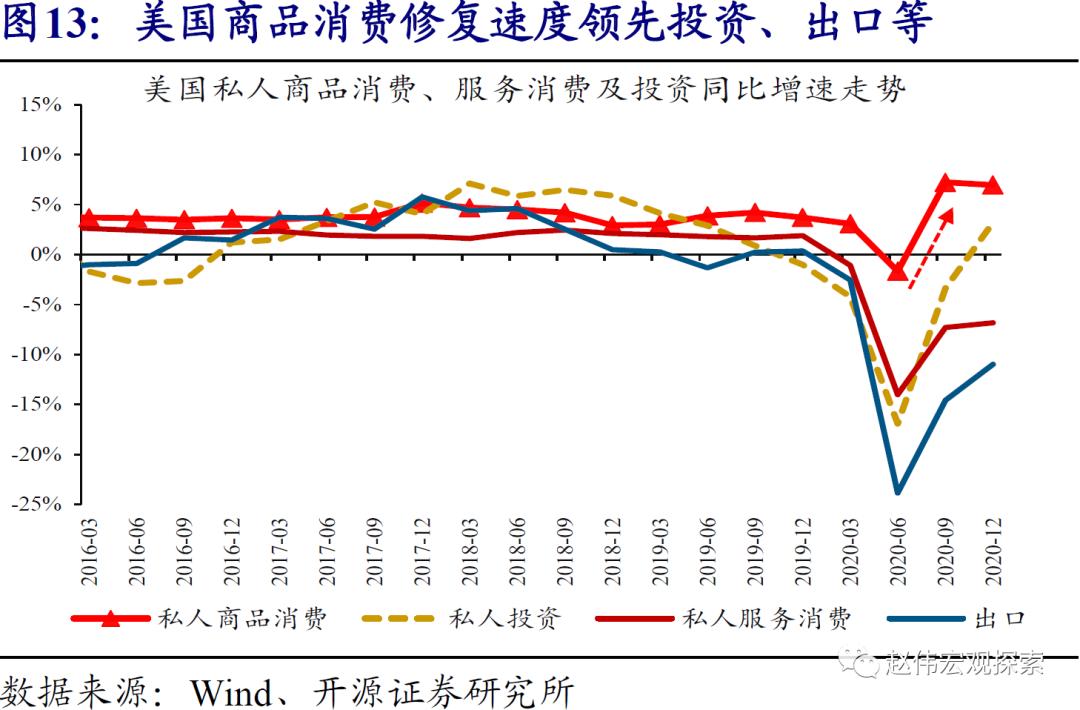

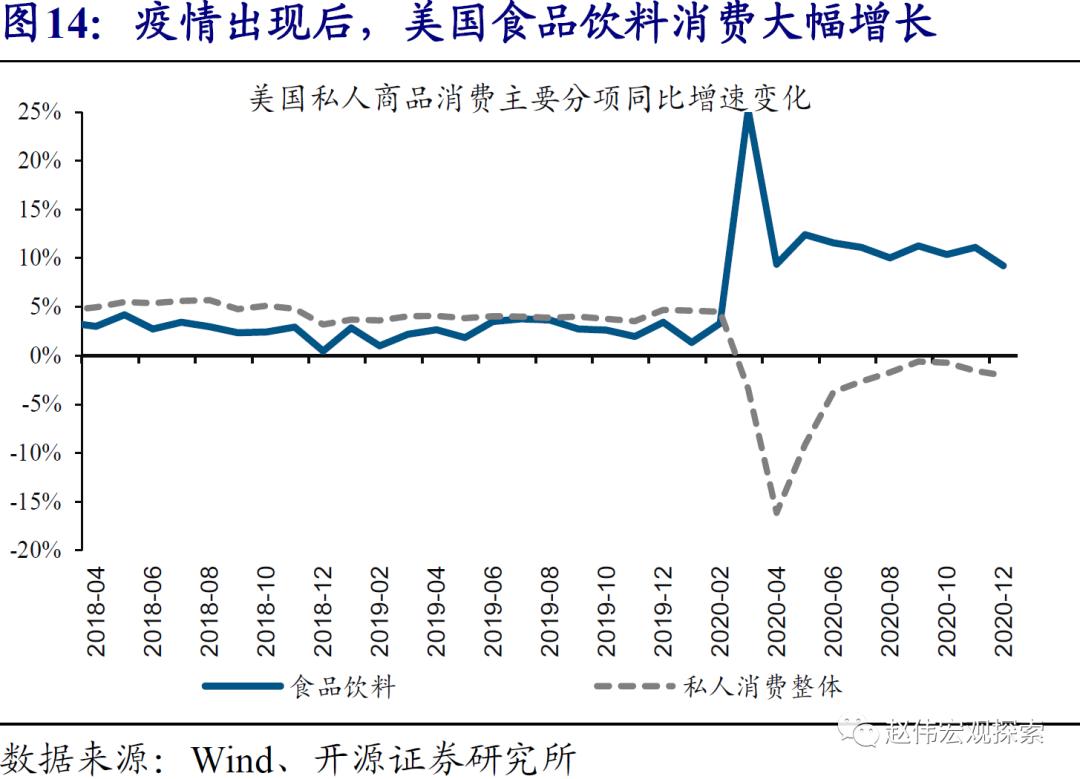

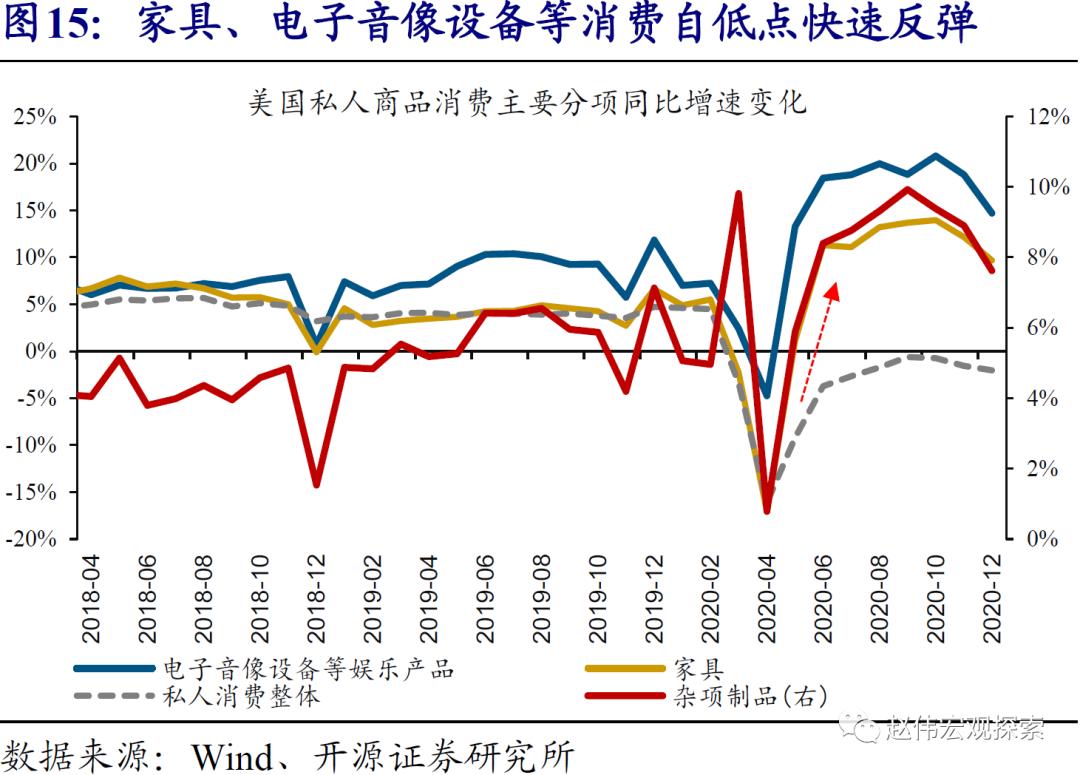

2020年6月以来,受服务项价格上涨速度较慢拖累,美国CPI同比反弹力度较弱。美国CPI同比在2020年5月降至低点0.2%,随后自6月起开始反弹。虽然美国CPI同比在2020年12月升至1.3%,但较疫情前依然差距较大。从美国CPI的结构来看,服务项的权重高、影响大,商品项的权重低、影响小。2020年6月以来,虽然食品饮料、家具等商品项价格大幅上涨,但交通运输、娱乐等服务项价格上涨速度较慢,持续拖累整体CPI的表现。尤其是对美国CPI走势影响最大的交通运输项(占比较高、波动最大),价格同比一直处于负增长状态,12月依然只达到-2.6%。

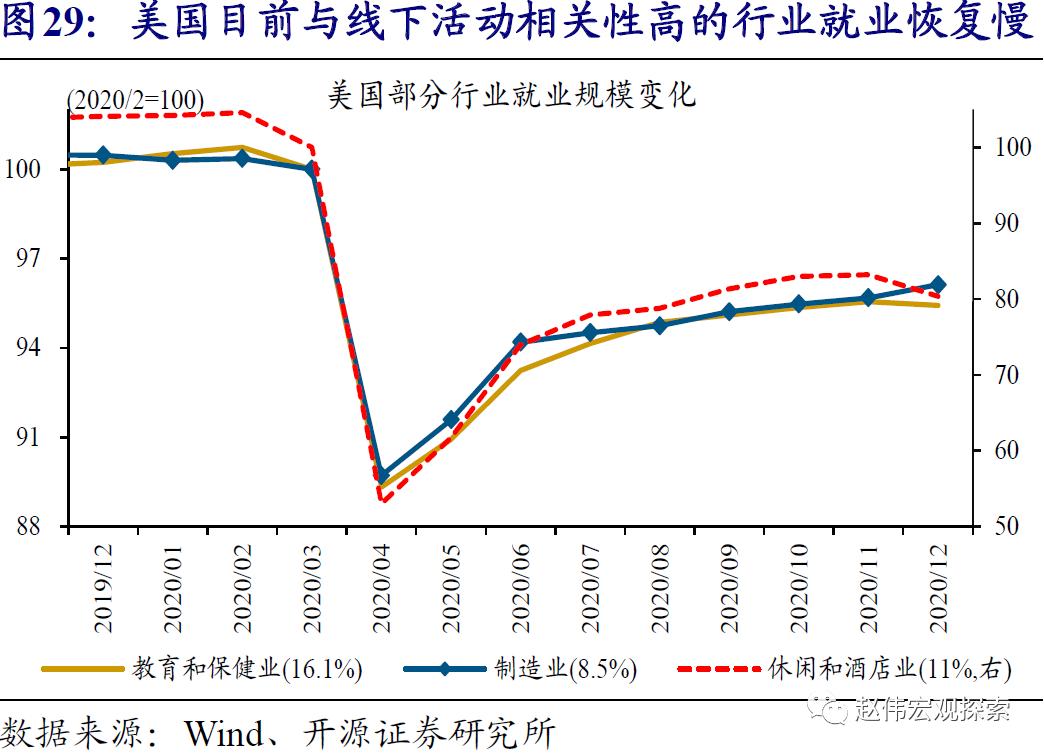

美国CPI服务项价格上涨速度慢,与疫情反复下、各类线下服务活动持续受到压制有关。美国CPI服务项价格上涨较慢背后,是对应的服务消费修复缓慢。2020年6月以来,无论是交通运输,还是娱乐、餐饮酒店等服务消费的增速均一直为负,并且修复进程远慢于美国私人整体消费。居民收入端不是制约美国服务消费修复的核心因素,前者在财政刺激政策支撑下、较疫情前大幅提升。由于大部分服务消费均以线下活动为主,疫情的反复持续压制了服务消费的修复。例如,美国餐饮消费的变化与疫情发展形势高度负相关。

不同于服务消费,美国食品饮料、家具等“宅经济”相关商品消费,持续受到疫情反弹提振,快速修复、增速率先转正。与服务消费的疲软表现不同,美国商品消费增速在2020年6月便已率先转正,并在2020年9月升至8.4%、刷新近10年新高。商品消费的快速增长,与疫情反复、持续提振“宅经济”相关消费紧密相关。数据来看,疫情出现后,食品饮料类消费大幅增长、且增速一直位于10%以上的高位;同时,家具、杂项制品及各类娱乐产品的消费自低点快速反弹,修复速度远超私人整体消费。

1.2、伴随防控措施实施、疫苗接种加快,美国经济、尤其是服务业修复开始加速

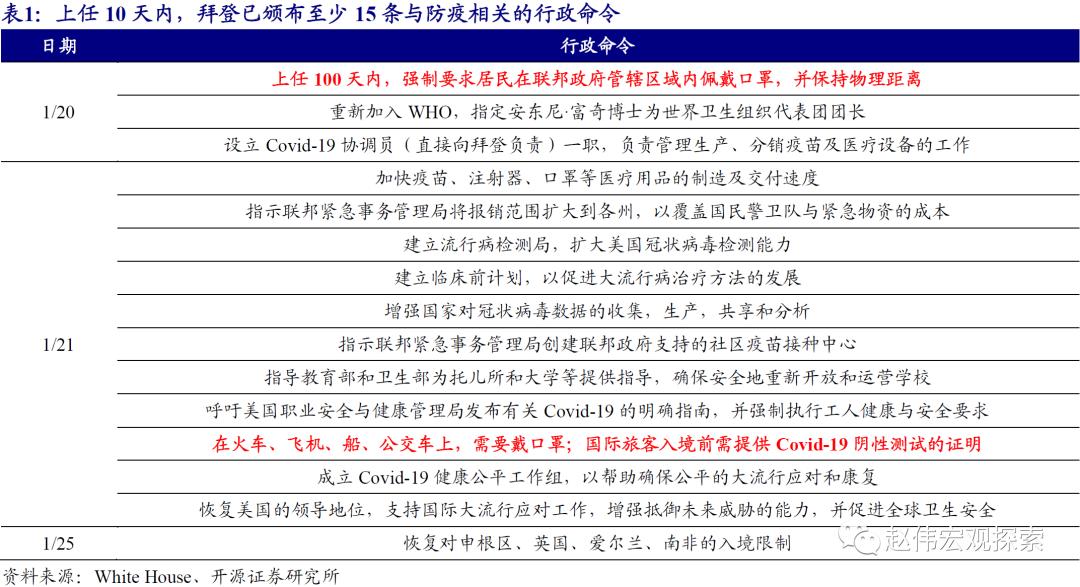

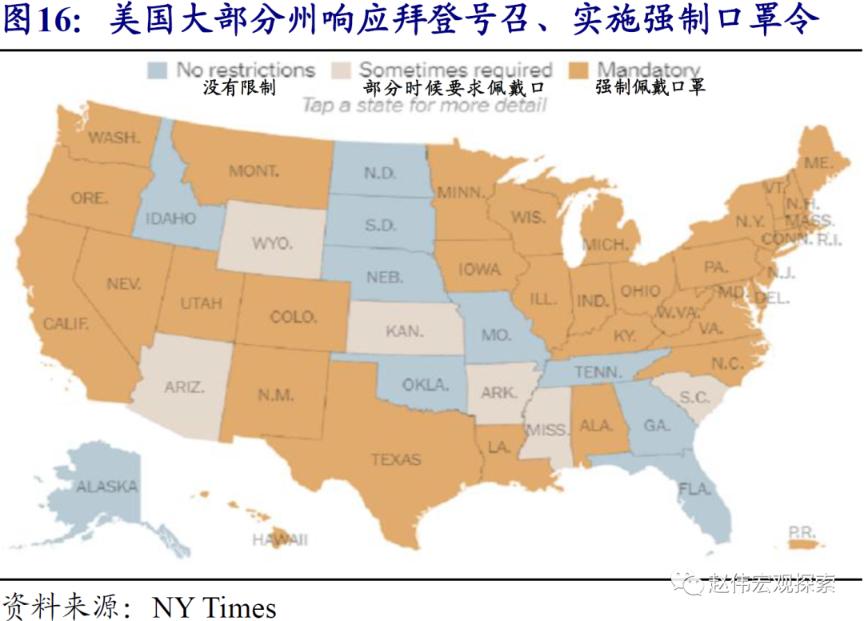

拜登上任后,颁布、实施强制佩戴口罩令,使美国疫情形势开始加速改善。与前任总统特朗普完全不同,拜登就任总统后,将“抗疫”作为政府的首要工作。为了抑制疫情扩散,拜登于1月21日颁布“强制佩戴口罩令”,要求所有美国居民在联邦政府管辖区域内佩戴口罩。纽约、加利福尼亚、德克萨斯等美国大部分州随后纷纷响应拜登号召,在州内全面实施强制佩戴口罩令。从美国疫情发展形势来看,强制佩戴口罩令的效果“立竿见影”。1月20日以来,美国当周新增确诊病例均值从20万例/天快速回落至15万例/天以下。

伴随疫苗接种开启、且接种节奏不断加快,美国控制住疫情的时点有望进一步提前。除了实施口罩令外,拜登上任后,通过雇佣更多公共卫生者、增加疫苗接种站及加快疫苗运输分配工作等,全力推进疫苗接种。最新数据显示,截至2月3日,美国新冠疫苗总发放量、接种量分别达到5594、3388万剂。美国疫苗每日接种量,也从2020年12月底的30万例/天左右升至130万剂/天以上,并且仍在加速提升。结合美国政府强大的动员能力,以及最新疫苗产能情况来看,美国有望在年中前后、甚至更早实现群体免疫目标。

疫情形势改善,及财政刺激政策的持续支持下,美国经济、尤其是服务消费修复开始加快。最新数据显示,随着疫情有所改善,叠加财政刺激政策持续支持,美国工业生产的修复开始加速,零售商及批发商等库存回补节奏持续加快。具体到服务业上,前期受疫情反弹压制的餐饮消费等已结束下滑态势,服务业PMI指数也止跌反弹。

1.3、经济修复加速带动下,美国通胀压力趋大幅抬升,10Y美债破2%风险较大

随着经济修复加快及油价等上涨,美国CPI同比可能在2季度前后升至2%以上、悲观情景下甚至4%以上。一方面,美国经济、尤其是服务消费修复的加快,将带动交通运输、娱乐等服务价格加快上涨,显著推升CPI的上涨压力。同时,由于美国是全球最大原油消费国、基本主导了油价走势的趋势方向,叠加OPEC+控制增产节奏,油价或将进入快速上涨通道。综合新涨价因素及低基数的支持来看,美国CPI同比可能在2季度前后升至2%、悲观情景下甚至升至4%以上。

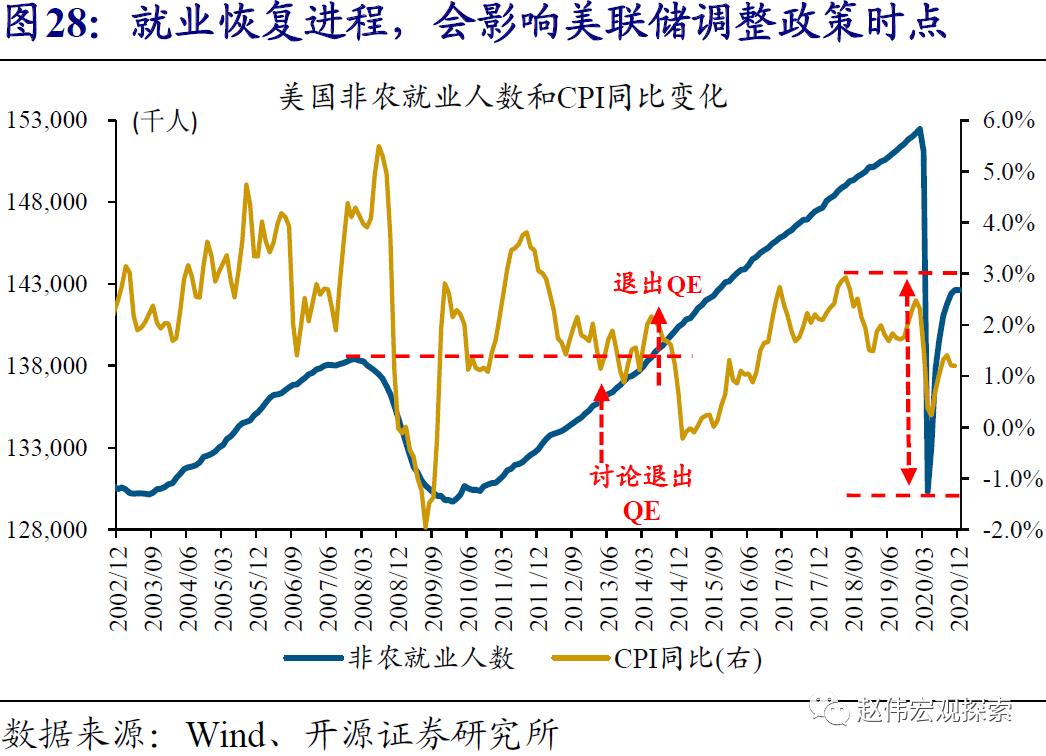

通胀压力大幅抬升及就业持续改善,可能使市场修正对美联储等主流央行的货币政策预期。虽然近期美联储多位官员表态“暂未讨论缩减资产购买规模”,但经验显示,美联储官员的表态基本上都是跟随经济数据“动态”变化,一旦物价出现超预期表现,及就业数据等持续改善,他们的表态往往会随之调整。考虑到美国通胀水平可能超过2%,以及疫情改善将推动就业持续修复,市场未来或需修正对美联储等主流央行政策转向时点的预期。

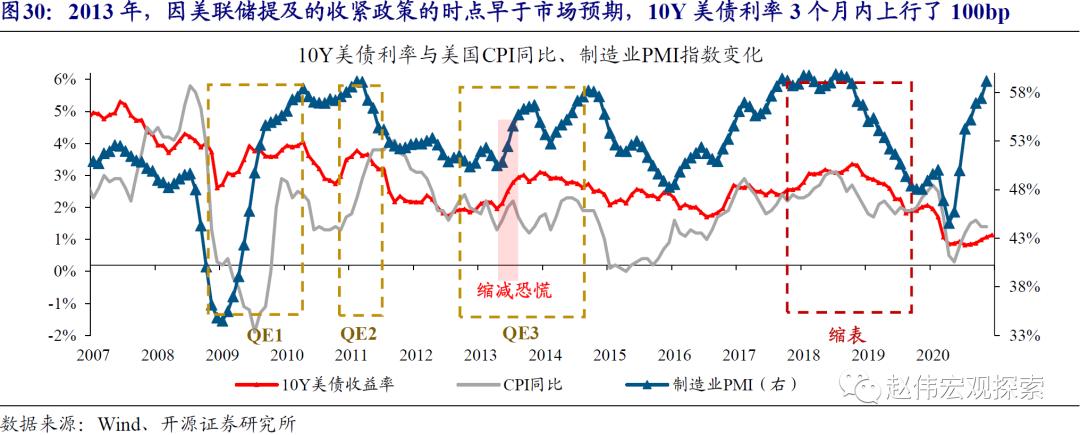

结合历史经验及美国经济、通胀变化来看,10Y美债利率未来破2%的概率较大;美联储收紧货币政策的时点越早,10Y美债利率破2%的速度可能越快。伴随美国经济修复加快,以及CPI同比升至2%以上,10Y美债利率大概率将“升破”2%。同时,美联储政策转向越早,10Y美债利率破2%的速度可能更快。以史为鉴,2013年5月至7月,受时任美联储主席伯南克提及“美联储可能将缩减资产购买规模”、大超市场预期影响,10Y美债利率在3个月内由1.7%快速上行100bp至2.7%。

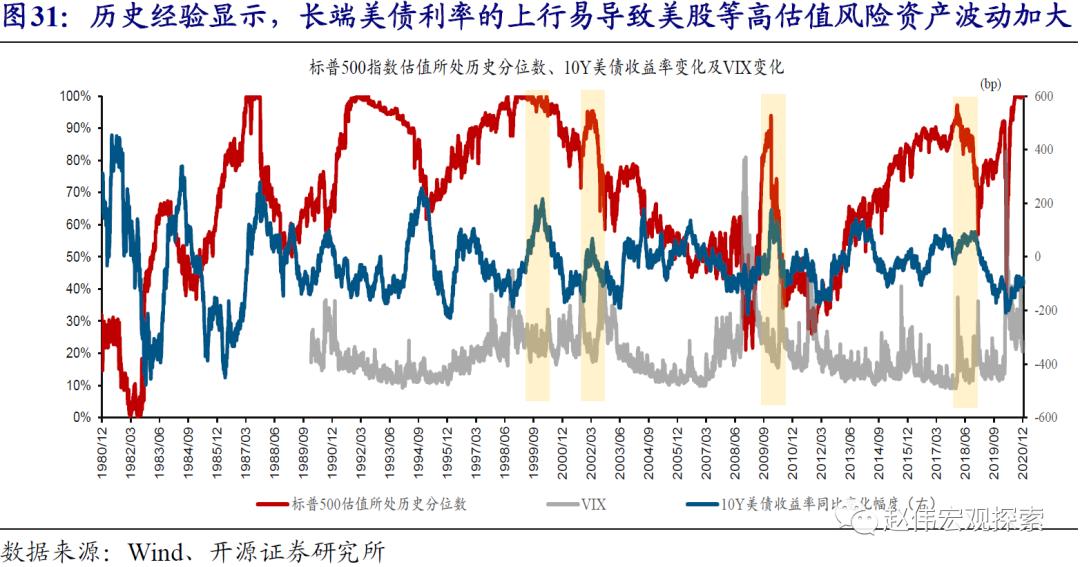

作为全球资产定价的锚,10Y美债利率的上行,将加大美股等高估值资产的波动。2020年4月后,虽然美国经济受疫情拖累、恢复较慢,但在美联储释放大量流动性、美国利率水平大幅回落的支持下,以美股为首的风险资产的估值持续提升,带动资产价格大幅上涨。最新数据显示,美股等资产的估值已刷新历史新高。结合历史经验来看,随着10Y美债利率上行通道打开,美股等高估值风险资产估值或将开始承压,价格波动趋于加大。(更详细分析,请参考我们已发布报告《通胀归来》)

经过研究,我们发现:

(1)1990 年至今,美债已历经多轮熊市。经验显示,历轮美债熊市的开启,均早于货币政策的转向,与美国经济景气改善及通胀抬升等密切相关。其中,10Y美债利率和美国CPI的节奏走势相近;历次美国CPI同比升至2%以上阶段,10Y美债利率均破2%。

(2)美国CPI中,服务项权重高、影响大,商品项权重低、影响小。2020年6月以来,虽然与“宅经济”相关的商品消费快速修复、价格同比涨至3%以上,但由于服务消费受疫情反弹压制、修复缓慢,服务项价格同比持续负增,拖累CPI同比远低2%。

(3)拜登实施强制佩戴口罩令后,美国疫情开始持续改善。同时,随着疫苗供应充足及接种速度持续提升,美国年中前后接近全民免疫目标的问题不大。最新数据显示,疫情改善下,美国工业生产修复加快,餐饮消费及服务业PMI等止跌反弹。

(4)美国经济、尤其是服务消费修复加快,将带动CPI服务项价格加速上涨。同时,由于美国是最大原油消费国,叠加OPEC+控制增产节奏,油价或将进入快速上涨通道。综合来看,经济修复加快及油价等的上涨,可能使美国CPI同比2季度前后开始升至2%以上、悲观情景下甚至4%以上。

(5)由于10Y美债利率和通胀走势相近,随着美国CPI同比升至2%以上、悲观情景下甚至4%以上,10Y美债利率破2%风险较大。10Y利率的走势节奏,容易受美联储政策倾向变化影响。参照2013年政策退出经验,美联储转向越早,10Y美债破2%速度可能越快。

(6)前期低利率环境下,美股等资产的估值大幅提升、带动资产价格大涨。最新数据来看,美股估值已高达38.4倍,处于历史100%分位数附近。随着10Y美债利率上行通道打开,美股等高估值资产的估值或将开始承压,资产价格波动趋于加大。

下周重点数据:美国1月CPI数据