“基金”频上热搜,基金经理成功“出圈”,坐拥一众粉丝后援团。

事实上,“追星”的不止年轻基民,还有券商卖方分析师们。而且这些分析师对明星基金经理的研究,甚至可以追溯到好几年前,远远早于其“出圈”时间。

易方达基金张坤、睿远基金傅鹏博、兴全基金谢治宇……多位长期业绩能力出色的公募投资大佬都是卖方分析团队的重点研究对象。

这些券商分析师通过长达数十页、上万字的图文研究报告,详细“揭秘”基金经理管理组合的资产配置、基金经理持仓分析以及风格因子暴露情况等。

兴业定量团队两年前揭秘张坤

公开信息显示,早在2018年12月,兴业证券分析师任瞳、姚紫薇就发表了一份揭秘易方达基金张坤的研究报告。

该研究报告共计14页,主要分析了张坤管理时间最长代表作品——易方达中小盘,分析内容包括易方达中小盘的基本情况,产品业绩、择时选股能力及风险偏好等。

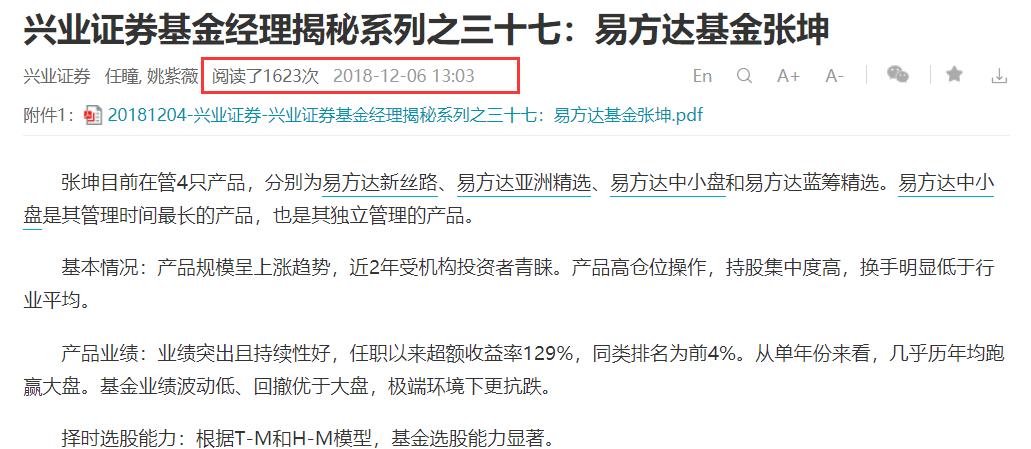

研报指出,截至2018年2季度末,易方达中小盘规模呈上涨趋势,最近两年受机构投资者青睐。产品高仓位操作,持股集中度高,重仓股仓位占约60%,持股数量不超过60只,且换手明显低于行业平均水平。

风格偏好上,易方达中小盘总体偏好大市值、低β、低杠杆的个股。自2017年以来,基金风格稳定,对大市值、成长和动量效应的个股偏好明显。

图片来源:兴业证券研报

产品业绩方面,张坤业绩任职以来截至2018年12月超额收益率129%,同类排名为前4%从单年份来看,几乎历年均跑赢大盘。基金业绩波动低、回撤优于大盘,极端环境下更抗跌。

任瞳统计基金自2012年至今每季度超额收益情况,从超额收益分布函数来看,大部分季度超额收益落在右边,获胜季度平均获得7%的超额收益,跑输的季度超额收益为-5%,展现良好盈利能力。

事实上,兴业任瞳定量团队并非唯一研究张坤的券商分析师团队。

2019年6月,距离上述研究报告发表后半年时间,东方证券FOF系列研究也将张坤研究一番。该团队表示,根据配置比例历史均值的结果,张坤偏好食品饮料(27%)、医药(13%)、家电(9%)等大消费行业。最新一期2018年报持仓结果,大消费仍然是张坤配置比例最高的行业,特别是食品饮料配置比例37%远高于其他行业。

显然,这份研报也很火。

直到2020年12月,中银证券关于张坤得研究报告新鲜出炉,也是目前公开的最新的一份关于张坤的研究报告。

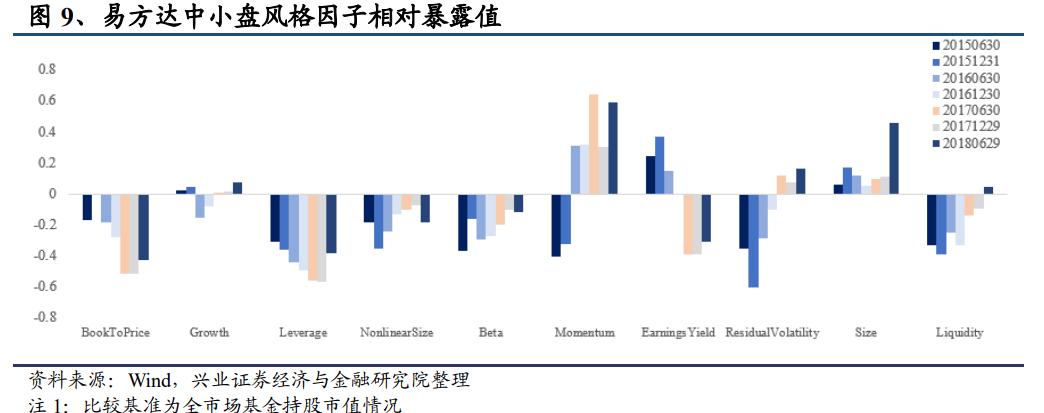

中银证券金融工程团队证券分析师郭军写道,“从基金经理投资风格来看,张坤近年投资风格整体以大盘成长、中盘价值轮动为主。19年张坤持仓主要呈现中盘价值的特征,在疫情发生后,起风格逐渐向大盘成长过渡。截至2020年11月,其投资风格已经转为大盘成长为主,中盘价值为辅,亦兼有少量小盘价值风格。”

图片来源:中银证券研报

从基金经理能力圈看,张坤的能力圈主要集中于消费、医药、机械板块,对于其他板块较少涉猎。张坤所管理基金持仓重点集中于消费、医药、机械板块。对应申万一级行业主要包括食品饮料、家用电器、医药生物、交通运输、汽车等行业。

除在其基金经理职业生涯早期尝试过周期与地产基建以外,张坤对于其他板块和行业极少涉猎。近年来消费、医药股票的大热也对于张坤的投资业绩起到积极的促进作用。

招商证券分析谢治宇:

左侧布局,严控风险

除张坤外,兴全基金谢治宇也获得券商分析师的“追捧”。

2019年9月,招商证券分析师曾恺羚发表《兴全基金谢治宇调研纪要与投资风格分析》的研究报告。

研报指出,与指数比较可以发现,谢治宇在2015年5月指数冲顶阶段相对中证500指数的超额收益迅速下降,进行了止盈操作,追求超额收益的同时注重风险;2015年下半年震荡行情中超额收益最为明显。

谢治宇主要自下而上进行投资,大的宏观趋势也会结合到组合构建中。

从行业到个股更多,会鉴别出一些需求空间大的行业,用更长期的眼光去研究跟踪。选股方面,有50-100只长期跟踪个股,此外个股来源很多(路演、反路演、深度报告等)。

根据谢治宇彼时介绍,长周期会做择时,在市场特别高、特别低的点进行择时。2015年做了择时;2018年由于风险无法在事前认知,没有做择时。

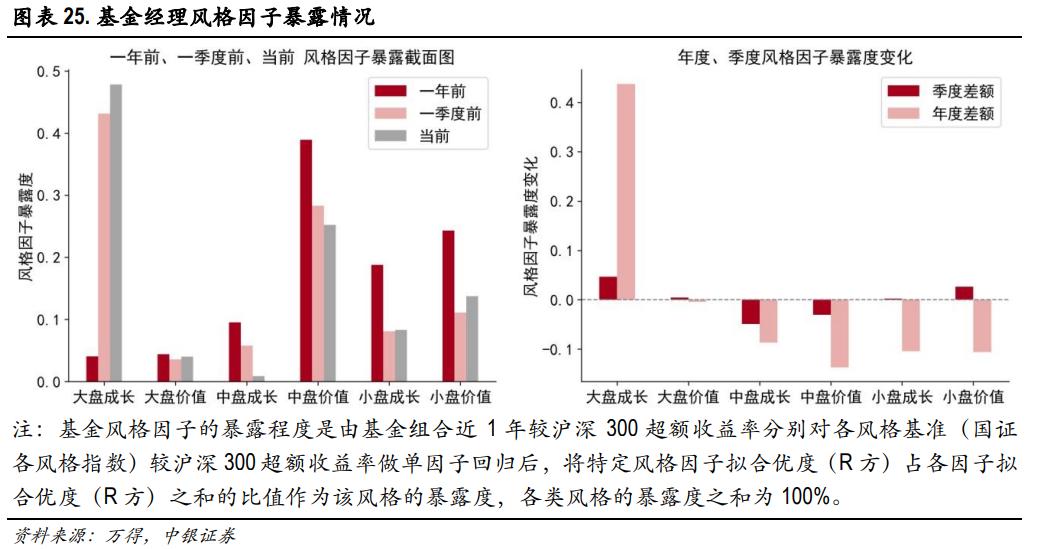

招商证券研报指出,从前十大重仓股集中度来看,兴全合润与兴全轻资产在2015-2017Q1保持较低集中度,并未随着市场上涨出现持股集中度提高,体现了基金经理的风险控制意识。2017Q2开始,基金持仓集中度提升,展现出不同的投资风格。

图片来源:招商证券研报

去年12月,中银证券同样发表了针对谢治宇的研报。研报指出,从基金经理投资风格来看,谢治宇偏好成长型股票。

其持仓在职业生涯大多数时间对于成长型风格股票存在明显正暴露度,对于大盘价值型风格存在明显负暴露度,且持续时间较长。去年年疫情发生后,为应对1季度下行压力,逐渐降低大盘价值的负暴露度;年中以后其持仓风格依旧回复为成长型风格。

从基金经理能力圈来看,谢治宇的能力圈较广,对各板块的投资配置相对均衡。在相对均衡的同时,稍偏向光伏、新能源车行业的配置。

中银证券“研究”傅鹏博:

纯粹的成长型基金经理

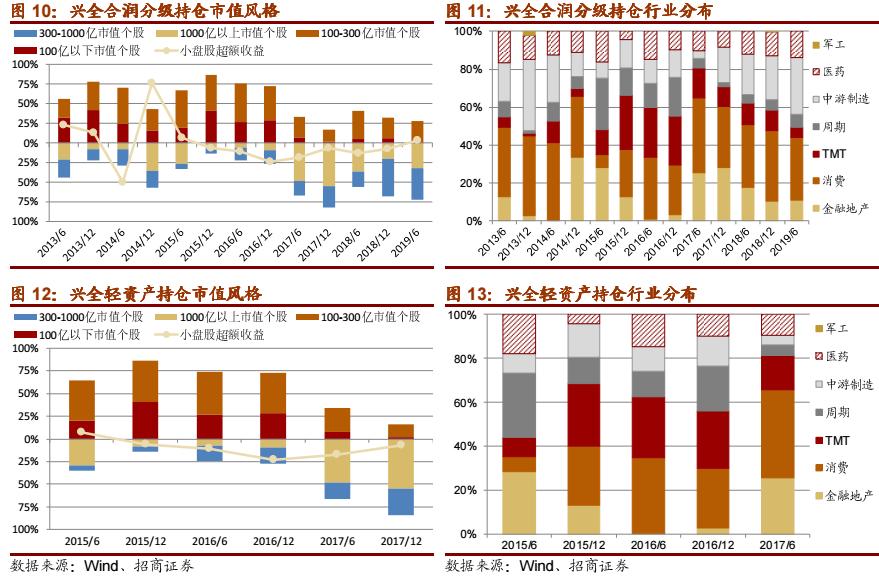

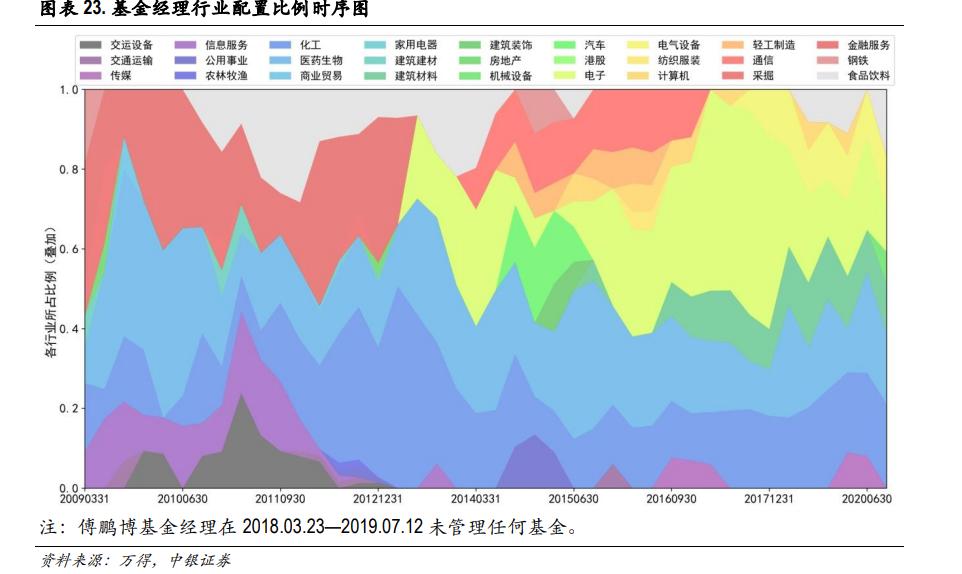

中银证券郭军在去年底发表的研报中指出,傅鹏博偏好成长型股票且长期持有,与企业共同成长。其持仓在职业生涯大多数时间对于成长型风格股票存在明显正暴露度,对于大盘价值型风格存在明显负暴露度,且持续时间较长。

自傅鹏博管理睿远基金首只产品一年多以来,其对于大盘成长风格的暴露度有所增加,而对于中盘成长和小盘成长风格因子的暴露度略微减少;对于价值型风格因子依旧有所欠配。

图片来源:中银证券研报

从基金经理能力圈来看,傅鹏博的能力圈较广,对各板块的投资配置相对均衡。在相对均衡的同时,近几年傅鹏博主要偏好配置TMT板块。其对于TMT板块的配置比例长期保持在30%以上,且仓位变化灵活。

傅鹏博偏好长期持有买入股票,例如2013年在兴全担任基金经理时买入通化东宝,此后不断加仓至第一重仓股,至其2018年离任依旧重仓持有,期间通化东宝涨幅近700%。

事实上,据了解,在过去十多年的职业生涯期间,傅鹏博基本不进行择时操作,仓位常年基本保持在8成以上。

不过,在一些特定时候傅鹏博也会进行一些小幅的择时动作。比如在2011年的二季度之后傅鹏博的仓位由此前的90%左右小幅降低至85%以下。傅鹏博在当年年报也主动进行了提及:“2011年,我们一直着力降低并控制好仓位。”

另外在2015年下半年傅鹏博也进行了小幅择时,仓位由2015年二季度的93%降低至三季度的82%。

回顾傅鹏博近几个季度的操作,他始终选择坚守高仓位,且坚持把握社会长期发展趋势和自下而上优选具备企业家精神和优秀管理能力的公司。

当卖方开始研究买方

明星基金经理有何研究价值?

众所周知,金融业有买方和卖方两大阵营。最大的卖方是证券公司(投行),一般撮合三类客户:企业客户、基金客户、个人客户。基金公司则是最大的买方。基金公司的市场部对外销售基金产品到募集资金;投资部拿到募集的资金进行买方业务,购买股票或债券以获利。

一般情况下,国内券商卖方研究的客户是基金公司等机构。基金公司从证券公司研究所购买研报等一系列服务,给自己的基金管理提供决策依据。

然而现在卖方不仅为买方提供研究报告,而且开始研究起买方并发表基金经理研究报告。

对此业内人士表示,随着基金投资热度升温,知名基金经理本身的投资理念、风格以及投资框架受关注度上升,有关他们的研究报告具有广泛受众群。

一方面,通过定量加定性的研究方法,基金经理研究报告完整刻画基金经理职业生涯的投资能力,使资金方和基金经理对自己的能力圈、操作风格有清晰、深刻的了解。

另一方面,券商作为基金代销渠道,对基金经理的深入研究也有助于其销售工作的开展,更好地将其掌舵的产品介绍给投资者。此外,不少绩优基金经理投资风格鲜明,其精准的投资操作也可为市场提供一定的参考。

“基金”研究报告增多

抱团、港股热点话题都有涉及

事实上,不仅知名基金经理正成为卖方关注重点,“基金”也是券商分析师的重要关注内容。民生证券近期就发表了量化策略系列报告之一,《兼广顾深,公募基金抱团现象研究》。

该研报的抱团股票组合追踪抱团股表从基金季报中公布的重仓股数据来分析基金最偏好的股票,选出100只股票作为抱团股票组合。

该组合的表现可以用来追踪抱团股是否能产生超额收益,进而可以考察抱团行为是否影响了市场。

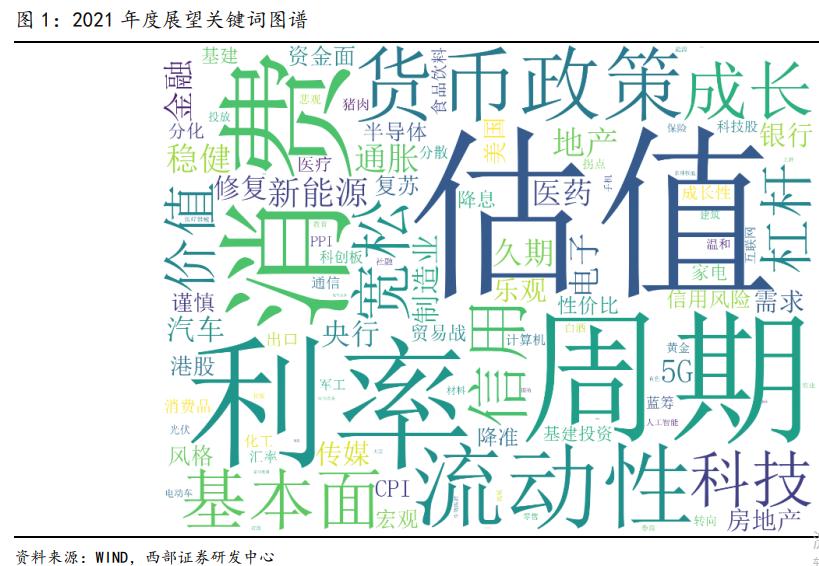

另外,西部证券分析师对超过40万字的公募基金2020年4季报内容进行关键词分析,并坦言“这对于我们研究基金经理的关注点是一个非常直接有效的样本。”

根据关键词出现的频率分析,西部证券分析师雒雅梅认为市场的关注点集中在三个方面,即流动性、板块配置、疫苗与宏观经济。并据此得出结论:流动性是重中之重;通胀和疫苗都是今年宏观经济的重要变量;市场风格与行业配置是年度展望中分歧较大的地方。

图片来源:西部证券研报

就连近期火爆的港股基金,也成为卖方分析师的研究对象。天风证券就发表题为“如何参与港股机会”的基金研究报告。万联证券也出具了有关公募基金四季报的持仓分析。

华南一位券商人士认为,这与“基金”的火爆不无关系。“可以说基金公司是券商研究所的金主,券商研究所的收入来源于基金公司在这家公司基金仓位交易的分佣。现在基金赚钱效应突出、受到政策支持,新发规模越来越大,券商分析师自然随之加大了这块的研究力度。”他说道。