今天,科技股再度遭遇重锤,继昨日千亿大白马科大讯飞跌停后,用友网络早盘一度跌停,此后股价回升,最终下跌4.86%。自去年8月以来,科技股持续调整,记者梳理发现,不少曾经坚守科技股的选手已开始增配化工行业。

“我现在主要配置化工行业,科技股的机会我觉得不多了。”某位擅长并重仓多年科技股的基金经理王辉(化名)有些兴奋。“我的基金前十大重仓股中尚留有几只科技股,但是第11、第12大持仓都是化工股了,今年1月上旬我还加了点化工股。”

成长股选手增配化工行业

去年颇为风光的科技行业已调整多时。自去年8月以来,截至2月4日,申万通信行业下跌25.69%,申万计算机行业跌幅也超过21%。

科技股是否能恢复往日风光。记者采访发现,已有科技股选手悄悄变了方向。

“科技行业相对比较优势在今年会明显降低,虽然整体基本面还不错,但是市场预期已经慢慢开始变弱了,而且前两年股价涨幅比较大。”王辉透露,自己已大幅减仓科技股。

这也是王辉近3年来第一次明确表达对科技股的悲观。2018年,王辉管理的前十大重仓股清一色的科技股,此后几个季度变化不大,但去年四季度末,基金前十大重仓股开始出现变化,多只化工股赫然在列。

从基金持仓情况来看,不少成长股选手也同王辉一样开始增配化工行业。例如,去年四季度,曾凭借重仓半导体一战成名的刘格菘管理的多只基金均加仓了荣盛石化,半导体板块配置已明显降低。

去年收益翻倍的郑澄然管理的广发高端制造持股情况也出现了较大变动,四季度减仓新能源板块,加仓顺周期板块,桐昆股份、荣盛石化成为基金新进前十大重仓股。

此外,郭斐管理的交银创新领航、交银经济新动力等加仓了荣盛石化,万华化学则成为王培管理的中欧行业成长、中欧创新成长等多只基金的新进重仓股。

基金整体持仓上升

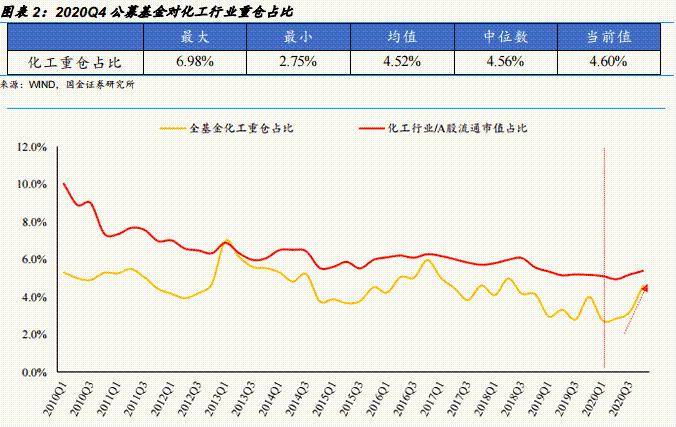

从公募基金整体持股情况来看,国金证券统计发现,去年一季度末,化工行业基金重仓占比为近十年历史低点,之后公募基金对化工股票持仓持续上升,四季度末,化工行业在公募基金重仓持股中占比4.60%,较三季度末继续上升。

从基金重仓持有市值情况看,去年四季度末,共有万华化学、荣盛石化、新宙邦、华鲁恒升、 国瓷材料、天赐材料、恩捷股份、中国巨石、恒力石化、当升科技、光威复材、桐昆股份、雅化集团、扬农化工、玲珑轮胎、珀莱雅、鼎龙股份等 17 家公司基金持股市值超过 10 亿元,占化工板块总持仓的 81.28%。

从持有基金数量看,前十分别为万华化学、恩捷股份、天赐材料、中国巨石、华鲁恒升、新宙邦、当升科技、荣盛石化、恒力石化、 龙蟒佰利。

去年四季度末化工行业基金重仓市值前二十大标的:

此外,记者了解到,华南多家基金公司也在今年年初加大了化工行业的投资配置。

重仓化工基金领跑

事实上,今年以来业绩表现较为抢眼的基金多重仓化工行业。

例如,截至2月3日,大摩进取优选今年以来收益率为27.75%,从去年四季度末基金前十大重仓股来看,包括桐昆股份、恒力石化、荣盛石化、三友化工等化工行业个股。

更有业内人士感慨:“今年满仓化工,会不会像去年蔡嵩松满仓半导体一样一炮而红。”

对于化工板块的投资机会,郑澄然表示,伴随疫苗的推出,未来疫情的影响有望逐步消退,全球会步入复苏通道,需求修复的确定性很高。供给的修复滞后于需求修复,时间差会导致供需错配,进而导致商品价格有较大涨幅,这体现在过去一个多季度以来大宗商品价格持续上涨。顺周期的公司商业模式较简单,就是赚商品的钱,产品价格暴涨,会直接对应业绩爆发。化工行业过去几年出于环保等原因,国内行业持续出清,在疫情影响下,海外竞争对手的竞争力也进一步削弱。

华南某基金公司投资总监表示,自去年下半年以来,受需求拉动及下游补库存需求,化工品价格及上市公司业绩逐步修复,这一趋势今年有望进一步显性。部分龙头公司的PE估值超过20倍,但由于成本优势相当显著,公司能够实现持续性的扩张,其业绩的周期属性将在一定程度被熨平。同时,龙头企业的业绩确定性、稳定性加强,有利于其估值进一步提升。