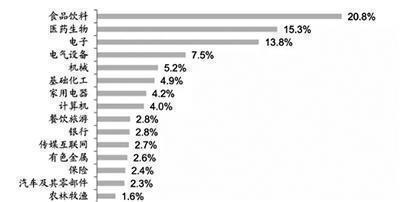

2020年四季度主动偏股型基金部分重仓行业比例,数据来源:中金公司研究部

基金四季报透视:高仓位产品超四成 港股配比持续提升

日前,公募基金已基本完成2020年四季报的披露工作。统计数据显示,总体来看,公募基金在不同行业的仓位分布相对均匀,对于食品饮料、医药生物、电气设备等此前主力抱团板块依然青睐。此外,港股在四季度被明显加仓。

个股方面,龙头公司持股集中度呈现进一步提升态势。在机构看来,这与公募基金增量资金大幅入市有关。短期来看,新旧资金置换将短暂强化原有市场结构,但在中期维度,投资者仍需警惕市场波动的增加。

龙头持股集中度持续提升

从持仓行业来看,基金仓位总体分布较为均匀。《经济参考报》记者根据数据统计,在公募基金重仓的1696只个股中,属于医药生物行业个股最多,有180只;电子、化工、计算机和机械设备位列其后,分别为144只、121只、102只和101只;汽车、电气设备、非银金融、有色金属等行业重仓个股均在70只以上。

中金公司指出,去年三季度开始的新老经济再平衡特征在四季度继续延续,新经济重仓仓位从三季度79%下降至77%,降幅较明显的行业包括电子、计算机、传媒互联网等TMT板块以及医药板块,食品饮料仍在继续加仓。而老经济板块中,有色金属、化工、保险、机械等板块重仓仓位均有所增加。

与此同时,龙头公司持股集中度进一步提升。数据显示,持有基金数排名前四的贵州茅台、五粮液、中国平安、美的集团,持有基金数量均超过1000只,相比三季度继续增加。

此外,港股在公募资产配置中的占比有所提升,去年四季度出现明显加仓。据中金公司统计,全部公募基金目前在港股的持仓市值为4300亿元左右,持仓市值在2020年合计增加约3000亿元。从加仓幅度来看,第四季度仓位提升最为明显,主动偏股型基金的港股配置比例从去年三季度的6.1%提升至8.2%。

值得注意的是,在2020年良好的市场表现下,主动偏股型基金也延续高仓位操作态势。数据显示,在已披露数据的6517只基金产品中,共有3780只产品股票市值占基金资产净值比超过80%,2771只超过90%。呈90%“高仓位”操作的产品数量占比超过40%。

增量资金或成短期市场驱动

中国基金业协会数据显示,截至2020年12月底,我国境内共有基金管理公司132家,管理的公募基金资产净值合计19.89万亿元。今年以来,公募基金依然延续了上年的蓬勃发展态势。机构认为,随着增量资金加速入市,A股上行或呈现自我加强的态势,“抱团行情”短期或将延续,但仍需警惕市场波动的增加。

无论从去年四季报的持仓情况,还是从新发基金情况来看,公募基金“弃债择股”趋势依然延续。据中金公司统计,公募基金资产结构中,股票类资产总额从去年三季度的4.2万亿元提升至5.3万亿元,占全部基金资产比重升至25%;相比之下债券类资产占基金资产比例由去年三季度的46%下降至45%。

在此背景下,机构表示,A股市场或将迎来新一轮增量资金,进而形成对市场的驱动。招商策略表示,开年后赚钱效应继续,从而吸引公募基金申购,头部基金管理人继续获得增量资金,A股上行呈现自我加强的态势。中信证券也表示,未来增量资金的入场依然可期,在年报预告披露窗口,新旧资金置换将短暂强化原有市场结构。

不过,对于基金四季报呈现出的“抱团”加剧现象,部分机构则表示需理性看待。安信证券表示,食品饮料等行业获大幅增持,核心原因是在基金大规模发行的机构化背景下,机构投资者面对优质资产稀缺和外部不确定性加剧,从而对高确定性资产的持股集中度提升。

中信证券也表示,短期来看,资金面相对宽裕、北向资金继续流入和新基金仍在建仓期可能意味着市场仍未到需要全面转向谨慎的时机,但考虑到市场整体的估值,市场已经对后续经济复苏有较为充分的预期,提醒投资者在中期维度要防止市场波动增加,建议A股继续注重结构,结合行业景气程度及估值等因素来选择行业及个股。

广发策略则指出,代表中国优势和新兴产业方向的行业会在A股市值结构的变迁中享受中长期的占比提升,这是时代变迁的趋势,不可逆转。但在个别时点基金配置结构相较于市场结构偏离过大,可视为局部的配置拥挤。而与历史典型“抱团行情”配置的高点相比,当前对强势行业配置虽未达到“瓦解”前的极限位置,但也较为接近。

相关报道:

公募基金进化为超级“抱团” 茅台等4股聚超千只

基金抱团股大爆发!千家机构抱团万亿白马 业绩最猛名单出炉

“抱团”实锤!基金Q4仓位、持股集中度持续上升 重仓股TOP5有这些