核心观点:

全市场权威的债务、杠杆数据解读,只有债务周期不会说谎!

在过去的大约一个月中(11月21日发布10月全社会债务数据综述以来),股债分别录得了轻微的上涨和下跌,美元再探新低,国内外商品价格(以CRB现货综合指数和南华综合指数衡量)联袂再创新高。

最超预期的是美元走弱,从基本面数据来看,美国实际产出恢复尚好,美元再探新低的主要原因应来自于市场对于大规模财政刺激的预期。11月美国国债余额同比增速亦确实大举反弹了1个百分点至18.9%,结束了此前连续三个月的下行;截至目前,美国国债余额同比增速的顶部出现在7月(20.4%),8-10月连续下行(增速分别为19.0%、18.6%、17.9%)。在三季度货币政策执行报告重提稳定宏观杠杆率之后,市场基本上打消了中国进一步扩表的念头,转而开始期待美国扩表,而美联储公布的数据显示,美国实体部门负债增速三季末录得11.5%,已较二季末的11.7%出现了轻微的下滑,现有高频数据显示,四季末继续下行的概率仍然较高。此外,根据美联储最新的预估,2020年美国实际GDP同比萎缩2.4%,意味着四季度美国实际GDP增速将高达2.1%,已经恢复至潜在水平附近(2%左右),这也大大降低了美国政策刺激加码的必要性。次贷危机后至本次危机前,即2009-2019年间,美国实体部门宏观杠杆率一直保持平稳(244%-250%之间波动);今年美国宏观杠杆率快速上升,目前在290%附近。站在目前,我们似乎找不到什么理由,美国会改变之前的做法,转而刺激宏观杠杆率进一步上升。如果次贷危机后的经验可以借鉴,未来一段时间,美国的宏观杠杆率可能稳定在290%附近。那将意味着美国实体部门负债增速将由目前10%以上的水平回落至名义增速附近,疫情前美国名义GDP增速中枢大体在4%附近。

以下为正文内容:

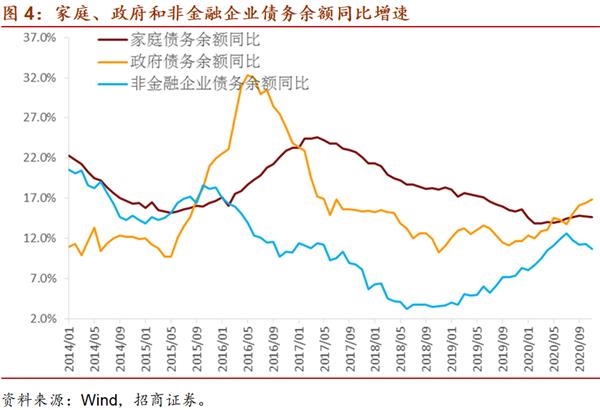

国内方面,最新调整后的数据显示,实体部门债务余额同比增速7月以来基本保持平稳(13.2%-13.3%),后续转头下降的概率极大,意味着两年(2018年12月至2020年10月)实体部门信用扩张(负债增速上行)周期的终结。具体来看,7月非金融企业负债增速见顶,且其下行更多来自于主动修复疫情期间恶化的资产负债表,而非被动遭受政策挤压(详见《债券上涨动能将来自供给收缩——8月全社会债务数据综述(2020-9-19)》);9月家庭负债增速见顶;7月私人实体部门(非金融企业和家庭合并)负债增速见顶;11月政府负债增速见顶(地方和中央政府负债增速见顶的时间分别为10月和11月);不过货币政策5月以来持续保持偏紧状态。上述组合下,7月份之后,权益市场已经不再具备指数级别上涨的基础,债券的下跌则来自于财政和货币的分裂;实体部门负债增速见顶之后,债券的核心矛盾集中于货币政策,只要后续货币政策不再进一步收紧,债券有望转回升势(详见《财政、货币分裂何时休?——10月全社会债务数据综述》(2020-11-21))。按照最新稳定宏观杠杆率的调控目标,中国实体部门负债增速将下行至名义增速的水平,疫情前中国的名义GDP增速中枢大体在8%附近;此外,我们亦不能排除,中国潜在增速可能会进入新一轮的下降周期(类似于2011-2015年)。我们目前预计,2021年底中国实体部门负债增速下行至10-11%之间,2022年进一步下降至8%附近,如果潜在增速下行,2023年中国实体部门负债增速还有进一步下行空间。

在中美两大经济体联手边际缩表(负债增速下行)的情况下,商品价格如果继续上涨,其逻辑也是来自于供给不足(缩量上涨),而非需求改善(放量上涨);我们会在下一期债务数据综述中就通胀的分析框架和观点进行更为详细的阐述。而这也是4月以来市场运行的核心逻辑,即海外经济(主要是与中国出口形成竞争关系的其他新兴经济体)恢复越差,中国出口越超预期,商品价格越涨。基于上述逻辑,商品价格的上涨对权益市场的提振和债券市场的伤害,其实都比较有限。短期扰动或难预计,但从中长期来看,海外经济的恢复是非常确定的,在我们长期跟踪的全球15大经济体中,除中国外,三季度实际GDP同比增速大体都在负的个位数,向正数回归几乎板上钉钉。而一旦海外经济恢复,商品价格就丧失了进一步上涨的基础,所以我们并不担心通胀。

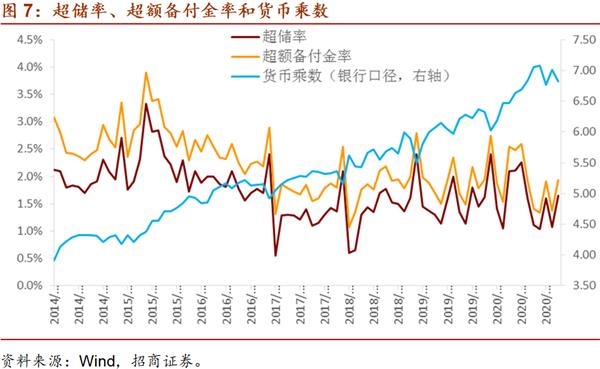

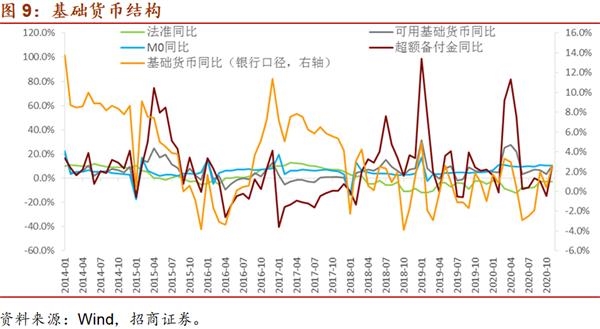

就负债端而言,包括两个部分,即实体和金融;实体包括家庭、政府、非金融企业三个部门,金融包括金融机构、央行两个部门。两个金融部门的资产负债表是我们分析货币政策的重要工具。5月以来,政策利率维持不变;我们衡量货币政策的三大数量型指标——基础货币余额增速、金融机构负债增速、超额备付金率——则显示,货币政策自5月开始转向边际收紧。与9月类似,11月三大数量指标再度全面上升,但仍并未对应货币政策放松,这种情况在以往非常罕见;如果之前的经验可以借鉴,那么12月会看到三大数量的指标的全貌回落。银行端目前仍面临较大的压力,一个是总量上较低的超额备付金率,二个是结构上存单的量价齐升(近期情况似乎略有好转)。此外值得关注的是,11月非银金融机构负债同比降幅有所收敛,显示流动性压力或有缓解,关注其后续变化。我们维持此前的观点,“我们测算的数据显示,目前衡量货币政策数量方面的指标,从绝对水平来看,基本相当于2017年四季度的水平(即上一轮金融去杠杆的尾部位置),考虑到金融与实体的匹配,我们认为货币政策进一步收紧的概率不大,同步高频观察指标仍是银行存单的量价。”极端情景下,我们模拟的结果显示,货币政策会持续收紧至2021年3月份。

我们倾向于认为,目前政策的目标应开始由金融去杠杆转向实体去杠杆,即引导实体部门负债增速逐步下行,逐步实现稳定宏观杠杆率的目标。11月实体部门负债增速录得13.2%,略低于前值13.3%。具体而言,非金融企业负债增速11月录得10.7%,低于前值11.2%,虽然后续仍会有所波动,但根据现有数据估计,本轮非金融企业负债增速的顶部大概率出现在今年7月份。而在资产端,非金融企业存款余额增速继续上升,仍是2018年2月以来的最高水平,因此我们更愿意相信,非金融企业负债增速的下行是主动为之,而非政策挤压。也就是说,在盈利(以PPI同比增速衡量)尚在改善的背景下,非金融企业或已进入主动缩表状态。至于背后的逻辑和原因,我们已在之前的报告中有详细阐述(详见《债券上涨动能将来自供给收缩——8月全社会债务数据综述(2020-9-19)》)。11月家庭部门负债增速小幅下行至14.6%,符合我们预期,我们预计其在9月见顶概率较大,随后房地产也将再度转入下行周期。11月政府部门负债增速上行0.5个百分点至16.9%,再创本轮新高;与此同时,政府存款余额同比增速在11月亦有上升,显示11月财政政策扩张力度似乎并未有大幅增加。按照两会给出了一系列指标,年内政府部门负债增速顶部有望超过17%。不过需要关注的是,目前来看,不足额发行的概率仍然存在,根据现有数据,我们预计11月政府部门负债增速或已见顶。我们预计12月末实体部门负债增速低于11月。

实体部门负债增速是拟合需求的指标,上述分析显示10月份附近需求或已触及顶部,且非金融企业负债增速下行更多是主动去杠杆的结果。9-10月,国内商品指数高位震荡,显示供需基本匹配。上述组合对应供给亦基本见顶,与央行有关下半年经济恢复至潜在水平的表态相符,时点大体在10月附近,GDP同比增速无法回到疫情之前6-7%的区间。11月以来,国内外商品价格联手再创新高,主要与海外(主要是与中国出口形成竞争关系的其他新兴经济体)供给意外回落有关,由于其恢复确定性较强,所以国内外商品价格进一步上涨的空间和弹性理应有限。商品价格的另外一边是美元,我们维持此前的观点,即美国经济表现相对良好,而如果美国政策放松力度不及预期,那么美元大概率会出现反转。(详见《为什么我们看多债券,基于资产负债表分析——7月全社会债务数据综述》,2020-8-17)

此外,我们从资产负债表的角度见顶讨论一下,何为需求侧改革。第一,凯恩斯的宏观经济学告诉我们,总供给永远等于总需求,因此脱离供给谈需求或者是脱离需求谈供给,都是不恰当的。第二,改革都是倒逼的,对应无论是供给侧改革还是需求侧改革,通常都发生在以下两个条件同时存在的时候:(1)潜在经济增速下行(长周期角度),(2)实际经济增速在潜在经济增速上方(短周期角度)。第三,从经济周期的角度,供给侧一般对应潜在经济增速(长周期),国际上的供给侧改革一般是致力于提高潜在经济增速(通常是市场化改革),从而使实际经济增速与潜在经济增速的缺口尽可能收敛。需求侧一般对应实际经济增速(短周期),那么需求侧改革似乎应该对应接受潜在经济增速下行这一事实,降低实际经济增速,从而使实际经济增速与潜在经济增速的缺口尽可能收敛。第四,边际缩表(负债增速)是非常确定的,而且是四大部门(家庭、政府、非金融企业、金融机构)的全面边际缩表,只是结构上,有先有后、有缓有急而已。

一、 全社会债务情况

我们测算的数据显示,截至11月末,中国全社会总债务余额334.2万亿,同比增长11.8%,前值增长11.5%。

分结构来看,11月末,金融机构(同业)债务余额69.2万亿,同比增长6.9%,前值同比增长4.7%。

11月末,实体部门(家庭、政府、非金融企业)债务余额265.0万亿,同比增长13.2%,前值增长13.3%。

具体来看,11月末,家庭债务余额61.9万亿,同比增长14.6%,低于前值14.7%,符合我们预期,我们预计其在9月见顶概率较大,随后房地产也将再度转入下行周期。11月末,政府债务余额68.4万亿,同比增长16.9%,高于前值16.4%,再创本轮新高;现有数据显示,11月末政府负债增速或已见顶,12月末会略低于11月。11月末,非金融企业债务余额134.7万亿,同比增长10.7%,低于前值11.2%。结构上来看,非标(信托贷款、委托贷款、未贴现票据)和信用债余额同比增速下降,贷款余额增速平稳,中长期贷款余额增速继续上行,但速度明显放缓。11月PPI同比降幅收敛,环比大幅增长0.5%,虽然后续同比降幅有望继续收敛,但环比改善弹性可能有限。加之考虑到目前的融资水平,市场化条件下,非金融企业继续主动加杠杆的意愿应该不强,更大概率会转向修复疫情期间明显恶化的资产负债表。从现有数据看,12月末实体部门负债增速将低于11月。

在分析非金融企业时,我们建议将其分解为两个部分:一是市场化程度比较高的部分,可以用工业企业数据进行较好的拟合;二是僵尸企业,所谓“僵”指的是负债对于盈利的反应僵化,可以用国有企业数据进行较好的拟合。数据显示,10月工业企业利润同比增长28.2%,9月同比增长10.1%;工业企业利润率处于2011年以来同期的中上游水平(高于2012-2016年和2019年),毛利率表现更好,是2011年以来同期的最高水平;不过资产周转率仍是2011年以来同期的最低水平。从负债的角度,10月工业企业负债余额同比增长6.8%,高于前值6.6%,已经略超2017年初的高点。疫情以来合计盈利疲弱情况下,在市场化模式下,其负债端不应有太强的扩表意愿。国有企业方面,10月利润同比增长69.9%,9月同比增长45.2%。

二、 金融机构资产负债详解

我们对第一部分中金融机构的债务口径进行拓展,截止11月末,广义金融机构债务余额119.7万亿,同比增长10.1%,高于前值9.3%。其中,银行债务余额95.0万亿,同比增长13.3%,高于前值12.4%。分结构来看,各项负债余额增速几乎全面上升;对央行负债增速上升至36.2%,前值同比增长34.3%,这和央行资产端对其他存款性公司债权的表现一致。非银金融机构债务余额24.7万亿,同比下降0.8%,前值同比下降1.2%,显示非银金融机构的流动性压力略有缓解。

我们再来看金融机构的资产端,一般而言,在流动性资产充裕背景下的去杠杆称之为主动去杠杆,对应流动性边际松弛;在流动性资产紧张背景下的去杠杆称之为被动去杠杆,对应流动性边际收紧。对于银行而言,我们认为,观察流动性资产充裕与否的关键指标是超额备付金率,其与货币乘数基本保持负向相关关系(除降准形成的干扰之外)。11月银行超额备付金率录得1.9%,大幅高于前值1.4%,回升至我们定义的中性区间。11月货币乘数录得6.82,亦大幅低于前值7.01。综合来看,与9月类似,11月三大数量指标再度全面上升,但仍并未对应货币政策放松,这种情况在以往非常罕见;如果之前的经验可以借鉴,那么12月会看到三大数量的指标的全貌回落。银行端目前仍面临较大的压力,一个是总量上较低的超额备付金率,二个是结构上存单的量价齐升(近期情况似乎略有好转)。

对于非银金融机构而言,我们认为,观察流动性资产充裕与否的关键指标是其存款余额的同比增速。我们在这里选取计入M2的非银金融机构存款,数据显示,11月该数据同比增长6.5%,略高于前值6.4%,结合负债数据,我们认为11月以来非银金融机构流动性压力略有缓解。

合并银行和非银金融机构来看,再考虑到宏观杠杆率上升的速度,我们倾向于认为,经历了5-11月的连续收紧后,目前衡量货币政策数量方面的指标,从绝对水平来看,基本相当于2017年四季度的水平(即上一轮金融去杠杆的尾部位置),考虑到金融与实体的匹配,我们认为货币政策进一步收紧的概率不大,同步高频观察指标仍是银行存单的量价。从基础货币供给的角度来看,11月末其余额同比增长2.6%,前值同比增长0.4%。

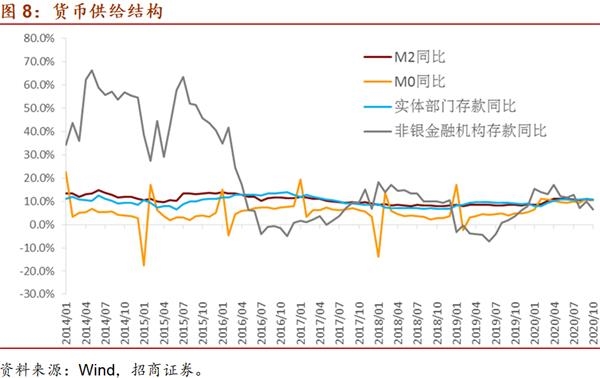

此外,根据标准M2的定义,即四部门(家庭、政府、金融机构、非金融企业)持有的可动用的现金和存款,我们构建了新的广义货币供给指标(NM2),数据显示,其与M2的走势相似,但2017年以来绝对水平更低,反映了金融去杠杆力度更大的影响。不过,2018年7-12月,上述情况略有逆转,对应实体部门转而成为去杠杆的重点。2019年以来,政府逐步带动实体部门增加杠杆,货币整体中性,抑制金融杠杆。在今年3-5月,上述情况发生逆转,示金融机构加杠杆的速度超过实体。但在5月以来政策的打压下,NM2持续表现偏弱,11月NM2同比增速回升至10.3%,高于前值9.7%,继续低于M2同比增速(10.7%)。

三、 资产配置

最新调整后的数据显示,实体部门债务余额同比增速7月以来基本保持平稳(13.2%-13.3%),后续转头下降的概率极大,意味着两年(2018年12月至2020年10月)实体部门信用扩张(负债增速上行)周期的终结。具体来看,7月非金融企业负债增速见顶,且其下行更多来自于主动修复疫情期间恶化的资产负债表,而非被动遭受政策挤压(详见《债券上涨动能将来自供给收缩——8月全社会债务数据综述(2020-9-19)》);9月家庭负债增速见顶;7月私人实体部门(非金融企业和家庭合并)负债增速见顶;11月政府负债增速见顶(地方和中央政府负债增速见顶的时间分别为10月和11月);不过货币政策5月以来持续保持偏紧状态。上述组合下,7月份之后,权益市场已经不再具备指数级别上涨的基础,债券的下跌则来自于财政和货币的分裂;实体部门负债增速见顶之后,债券的核心矛盾集中于货币政策,只要后续货币政策不再进一步收紧,债券有望转回升势(详见《财政、货币分裂何时休?——10月全社会债务数据综述》(2020-11-21))。我们测算的数据显示,目前衡量货币政策数量方面的指标,从绝对水平来看,基本相当于2017年四季度的水平(即上一轮金融去杠杆的尾部位置),考虑到金融与实体的匹配,我们认为货币政策进一步收紧的概率不大,同步高频观察指标仍是银行存单的量价。极端情景下,我们模拟的结果显示,货币政策会持续收紧至2021年3月份。

2020年11月,银行债券投资余额同比增速录得17.5%,与前值持平,显示银行配置力度仍然较强;与此同时,11月银行资产余额增速则有所上升,在超额备付金率偏低的约束下,银行进一步扩表的动能不足。

在中美两大经济体联手边际缩表(负债增速下行)的情况下,商品价格如果继续上涨,其逻辑也是来自于供给不足(缩量上涨),而非需求改善(放量上涨)。而这也是4月以来市场运行的核心逻辑,即海外经济(主要是与中国出口形成竞争关系的其他新兴经济体)恢复越差,中国出口越超预期,商品价格越涨。基于上述逻辑,商品价格的上涨对权益市场的提振和债券市场的伤害,其实都比较有限。短期扰动或难预计,但从中长期来看,海外经济的恢复是非常确定的,在我们长期跟踪的全球15大经济体中,除中国外,三季度实际GDP同比增速大体都在负的个位数,向正数回归几乎板上钉钉。而一旦海外经济恢复,商品价格就丧失了进一步上涨的基础。汇率方面,6月以来人民币对美元的强势大体可以分成两个阶段,第一阶段是6-9月,更多与国内政策收紧有关,资金流入的力度有限;10月,资金流入状况则有明显增加,但这种情况似乎在11月有所停滞,央行和银行合计国外资产余额增速11月录得1.4%,大幅低于前值2.3%,不过中美利差继续收敛。另一方面,11月美国国债余额同比增速大幅反弹1个百分点至18.9%,后续需要观察美国新一轮刺激计划的出台和规模,考虑到目前美国国债余额已超过27万亿美元,同比增速接近20%,明年转向边际收紧概率极大。美国经济表现相对良好,如果美国政策放松力度不及预期,那么美元大概率会出现反转,从而兑人民币构成压力;综合来看,我们认为人民币进一步升值的空间已经不大。中长期来看,若中国和美国名义GDP增速进一步缩小,将意味着中国相对美国优势的减弱,中国将面临资金外流和本币贬值的压力。

对于房价而言,在家庭部门去杠杆的背景下,一二线等前期涨幅较大地方的房价大概率会继续震荡下跌。