近日,广州银行股份有限公司(下称“广州银行”)IPO获证监会反馈。广州银行需要对规范性、信息披露、财务会计等方面共计51项问题进行回复。

时间财经注意到,广州银行作为广州的城商行,前三大贷款客户均为江苏南通的房地产业和建筑业。更匪夷所思的是,第二大房企贷款客户借款本金近30亿元,过去一年本金仅还款5000万元。

针对上述相关问题,时间财经联系广州银行,并未获正面回复。“企业贷和个人贷还是不一样的,具体怎么弄,估计是商量的结果,可以是先少还,到末尾多还。如果每年都偿还5000万,12年都还不清。”上海中原地产分析师卢文曦告诉时间财经。

广州银行的控股股东是广州金融控股集团有限公司(下称“广州金控”),该公司直接和间接持有广州银行股份数量为49.81亿股,占该行发行前股份总数的比例为42.30%。招股书显示,广州银行此次拟公开发行的股票数量不超过39.25亿股,保荐机构为国泰君安证券。募集资金扣除发行费用后,将全部用于补充资本金。

前三大贷款客户均在江苏南通

广州银行为1996年成立的城商行,机构网点覆盖珠三角,辐射长三角,除省内11家分行外,2011年正式成立南京分行,业务范围延伸至长三角。

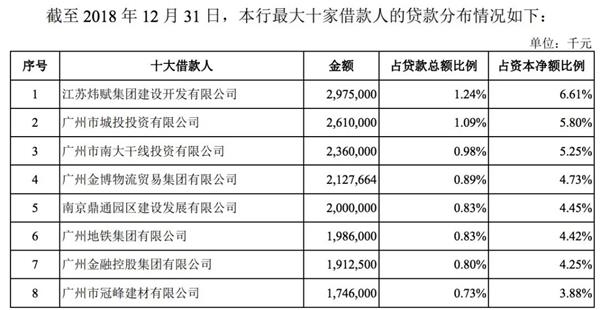

截至2019年12月31日,广州银行前三大贷款客户均为江苏南通房企或房屋建筑公司,分别为南通天一置业有限公司(下称“天一置业”)、江苏炜赋集团建设开发有限公司(下称“炜赋建设”)和南通经济技术开发区新农村建设有限公司(下称“南通新农村建设”),合计贷款额占资本净额比例为17.68%。

据天眼查,天一置业为南通市政府融资平台之一南通市崇川城市建设投资有限公司(下称“南通崇川城建”)全资子公司,南通崇川城建实际控制人为南通市崇川区财政局,炜赋建设大部分股东为南通市相关部门,南通新农村建设实际控制人为南通市政府。

从时间轴上来看,2018年,广州银行借给炜赋建设29.75亿元(合同期限:2018/01/03-2030/01/03),2019年,炜赋建设还款5000万元。与此同时,2019年,广州银行借给天一置业也是29.75亿元(合同期限:2019/01/02-2027/01/02)。

来源:广州银行招股书

匪夷所思的是,广州银行作为广州的城商行,为何前三大贷款客户均为江苏南通的企业?广州银行2018年借给炜赋建设29.75亿元,期限12年,为何高达近30亿元的借款,炜赋建设一年本金却仅还款5000万元?若本金每年仅偿还5000万元,则12年仅能偿还6亿元。对于该项贷款业务,具体还款的细则是什么?

此外,天眼查显示,2020年7月,炜赋建设注册资本减少4个亿。按照减少注册资本的流程,此事应经债权人同意。房企炜赋建设减少注册资本一事,广州银行是否知情?

针对上述问题,广州银行并未直接回复。广州银行对时间财经表示,2017-2019年,我行发放贷款和垫款主要集中在广州地区,发放贷款和垫款的规模逐年增长。同期,我行向广州地区客户发放贷款和垫款余额分别为977.68 亿元、1426.32亿元和 1700.44亿元,占发放贷款和垫款总额的比例分别为57.70%、59.46%和57.73%。截至目前,我行不存在对自身生产经营有重大影响的诉讼和仲裁案件,当前我行发行上市工作正在有序展开。

违规融资遭监管问责

值得注意的是,因向地方政府违规提供融资,广州银行多次遭监管问责。

据招股书,中国银监会广东监管局《现场检查意见书》(粤银监办发[2017]313号)显示,广州银行存在1起向异地地方政府融资平台提供流动资金融资的不当交易;中国银保监会广东监管局《现场检查意见书》(粤银保监办发[2019]468号)显示,广州银行存在1笔违规向地方政府购买服务提供融资。

天一置业作为地方政府融资平台,广州银行依然向其贷款29.75亿元的原因是什么?广州银行为何屡次发生为地方政府违规提供融资的行为?对此,广州银行并未对此直接回复。

不过,时间财经发现,天一置业并未公开发过债券。《17崇川债:2017年南通市崇川区保障性住房建设项目收益债券主动评级报告》显示,天一置业和天泰置业负责实施南通市崇川城建保障房和安置房建设任务。天一置业主要以滚动开发的模式运作安置性住房项目,前期项目资金主要来源于自有资金、项目借款及前期项目回笼资金。由于安置房项目销售价格受政府指导价作用,远低于市价水平,项目毛利率较低。

一位地方银保监局人士告诉时间财经,地方政府融资平台贷款是几年前的提法,主要指政府成立的公司向银行贷款后,资金给政府使用,公司自身没有现金流或者现金流不足以覆盖贷款本息。后来要求整改,如果公司本身能够有具体项目且依靠自身有归还贷款的能力就算完成整改,作为监测类管理,就和一般的公司类贷款一样,如果没有完成整改,就作为监管类,需要继续整改。目前,政府城投类企业一般本身有足够现金流,政府没有还款义务,但银行贷款时会考虑背后的政府信用因素,这类企业一般称为类平台。

房地产贷款占比逾25%

在贷款业务层面,截至2019年12月31日,广州银行贷款客户主要所处行业为房地产业、租赁和商务服务业及批发和零售业。其中,房地产业占该行公司贷款和垫款总额的25.61%。

广州银行2019年的净利润为43亿元,以银行7倍市盈率估算,广州银行市值约为300亿元。由此,可类比目前A股上市公司西安银行。但是反观西安银行,该行房地产贷款占比却不超过11%,远远小于广州银行。

而对比厦门银行、重庆银行等今年通过IPO审核的城商行,其房地产贷款占比也都小于广州银行。截至2016年末、2017年末、2018年6月末,厦门银行房地产业贷款占银行企业贷款及垫款总额比例分别为19.53%、18.78%、20.53%;截至2016年末、2017年末、2018年末,重庆银行房地产业贷款占比分别为16.3%、12.75%、9.03%。

何况,今年开年以来,龙头房企资金吃紧,福晟、泰禾等中小型房企债务暴雷的新闻已屡见不鲜。“在疫情和经济下行影响下,生存将成为未来3-5年地产行业的常态。”房地产行业TOP10企业世茂集团董事局副主席、总裁许世坛在今年的中期业绩会上谈道。

在此背景下,广州银行房地产业的贷款占比较高的原因是什么?如何防范地产客户“暴雷”风险,具体策略是什么?

针对上述问题,广州银行并未正面回复时间财经,仅表示:未来该行将厚植珠三角,辐射长三角,提供完善的金融服务。此外,该行也将严格执行国家房地产业的有关政策,审慎开展房地产行业贷款业务,对房地产公司贷款进行严格管理,定期发布授信指引,并严格执行制定的具体业务管理办法、授信审查指引及业务准入标准,对房地产开发企业的贷款条件进行约定。与此同时,该行也将积极创新服务,通过各项措施改善贷款行业结构,降低系统性风险。