本月以来,顺周期板块表现颇为亮眼,申万有色金属、钢铁、化工等指数涨幅居前。

记者梳理发现,睿远基金、星石投资、淡水泉、高毅资产等知名机构近期也悄悄调研了多只顺周期个股。

那么,顺周期行情真的能持续演绎?

多只顺周期个股被调研

近期,多只顺周期板块个股接受了知名机构的调研,不少大佬更是亲自出马。

以装配式装修市场龙头金螳螂为例,11月2日的调研,高毅资产董事总经理孙庆瑞,另一家新晋百亿私募聚鸣投资创始人刘晓龙亲自前往,此外,睿远基金、淡水泉投资也出现在调研名单中。

在此次调研中,机构较为关注公司在装配式装修领域的预期和发展目标。

金螳螂表示,公司正大规模投入人力、物力和研发力量,对该领域进行升级优化,目前已有独立的装配式装修子公司,负责公司整体装配式业务。此外,公司还加大招聘和引进外部研发人员,并与高校合作加大装配式领域的研发投入。

另一家国内建筑防水龙头东方雨虹近日也迎来多家机构调研。11月6日,敦和资产、高瓴资本、拾贝投资、睿远基金均出现在调研名单中,其中,睿远成长价值基金经理朱璘、睿远均衡价值基金经理赵枫均亲自调研。

机构同样较为关注公司的未来发展情况。东方雨虹表示,国家传统基础设施建设的拉动,叠加出国旅游减少促使房屋装修需求增加,公司防水材料主业优势进一步扩大,建筑修缮板块及建筑涂料板块增速高于公司防水主业增速。

此外,淡水泉近期也调研了建材股伟星新材,睿远基金调研了恒逸石化,星石投资在调研恒逸石化的同时也调研了荣盛石化。

顺周期行情能延续?

整个顺周期板块近期表现也颇为亮眼。

东方财富Choice数据显示,11月以来,申万有色金属、申万钢铁、申万家用电器、申万采掘、申万化工、申万汽车等指数涨幅超过10%,对比之下,科技、医药生物等前期热门板块黯然失色,市场风格要发生切换?

周期股一般是指强周期性行业,比如钢铁、有色、化工、建材、金融地产等,会随着经济的波动而波动。富国基金统计发现,自2005年以来的周期股大行情一共有5轮,其中3轮在牛市,2轮在震荡市。

富国基金表示,周期股大行情的启动需要至少满足以下三大条件之一:第一,需求大幅改善;第二,供给大幅收缩;第三,流动性极度宽松。

从目前看,富国基金表示,全球流动性维持宽松,但边际放缓;海外供给端受疫情反复的影响,存在一定收缩,但随着疫苗落地,供给端的掣肘因素也将逐渐解除;而经济复苏下的需求改善是当下最核心的驱动力,叠加疫苗取得重大进展、强化经济复苏预期,周期品的估值修复逻辑也进一步强化,但考虑到短期疫情不断反复,弱复苏或为定局。

长期仍看好消费、医药、科技

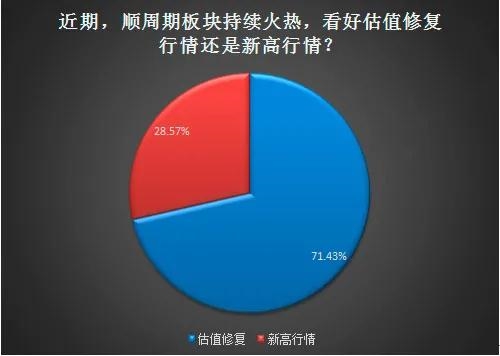

私募排排网最新调查显示,从整体来看,大多数私募看好四季度顺周期板块的行情,但认为是估值修复行情的私募占比高达71.43%,仅有28.57%的私募认为这一轮顺周期板块中的大多数行业能突破前期的上涨高度。

方信财富基金经理郝心明表示,从短期看,如果经济复苏符合预期,随着周期股业绩兑现将有不错的机会,长期看大消费,医疗,科技等优秀赛道等更适合长期投资。

记者采访发现,大多数公募基金经理的观点也较为相似,当前会适当增配顺周期品种,但长期仍然较为看好科技、医药、消费三大赛道,尤其是此前重仓科技、医药、消费的基金经理观点更为明确。

对于医药、消费、科技等估值较高的问题,天弘医药创新混合拟任基金经理郭相博认为:“从2017年开始每年都有人说医药板块估值太贵,但板块每年都表现很好。我认为价格低、估值低、市值小都不是安全边际,真正的安全边际是找到有竞争力的公司,长期陪伴它成长,这些公司不光有能力带来超越行业的回报,有时能够实现跨越牛熊周期的大回报。同时,相比于表观估值高等问题,准确把握产业趋势更加重要。”

沪上一位以成长投资闻名的投资老将表示,优质公司往往碰到了一定的困难或者周期性不振的时候,它的估值才会合理,非常低估历史上十分罕见。“当一个板块的估值出现系统性下降的时候,只有极小的概率再回去。估值下降之后就是盈利的系统性下降。我记得2010-2012年,钢铁煤炭的估值发生系统性下降之后,盈利情况多年不行。”