本周市场什么最火?不是概念题材炒作,不是“20CM”涨停,而是可转债!

那么可转债到了何种疯狂的程度呢?正元转债10月22日暴涨176%,多只可转债盘中触发临停,一些可转债换手率高得惊人,如周五的智能转债和银河转债换手率分别高达12939%、12050%。10月23日可转债全市场成交额突破1900亿元,这一成交额已相当于当日中小板市场的1.5倍。

值得注意的是,对于疯狂的可转债,证监会昨晚出手了。为落实新《证券法》的规定,进一步完善可转换公司债券(以下简称可转债)各项制度,丰富企业融资渠道,防范交易风险,保护投资者合法权益,证监会起草制定了《可转换公司债券管理办法(征求意见稿)》(以下简称《征求意见稿》)及其说明,现向社会公开征求意见。

可转债市场是否将回归理性,低价可转债是否成为下一个风口?那么如果可转债市场降温的话,是否会利好A股市场呢?对于很多不熟悉可转债的投资者来说,文末也附上可转债的基础知识讲解,供参考。

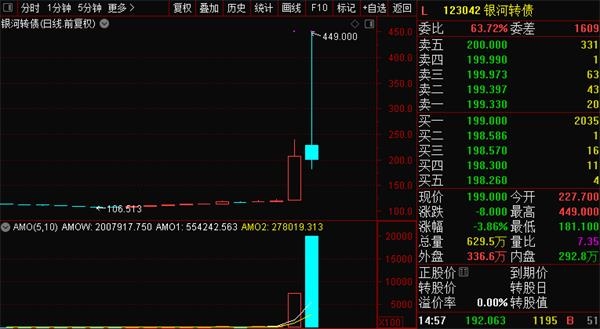

银河转债两天最高暴涨近3倍,盘中雪崩60%

周四,正元转债10月22日暴涨176%,同德转债那天尾盘直线暴拉20%。

周五,一些可转债盘中出现腰斩,银河转债盘中最高达449元,最低达181元,跌幅达60%;飞鹿转债盘中最高293元,最低达140元,跌幅达52%;雷迪转债盘中最高269元,最低达131元,跌幅达51%。

从本周的行情来看,银河转债从周四的120元,在周五最高涨至449元,最高涨幅达274%。智能转债周四和周四最高涨幅达227%。

为什么近期可转债突然掀起了一波疯狂炒作潮?据央视财经报道,财经评论员王超认为有以下几点原因:1、近期股市行情清淡,缺乏明显的赚钱效应,游资需要寻找出口。2、可转债市场规模较小,不设涨跌幅限制,实施T+0交易,不收取印花税,诸多因素都有利于游资投机炒作。3、为防止过度炒作,公司在发行可转债时往往会和投资者签订“强制赎回”条款。也就是说,在转股期内,如果可转债的价格被炒得太高,与股价偏差值太大,那么上市公司就有权以之前的协议价强行赎回可转债。但是,触发这一条件还有一个显而易见的前提,就是公司得有钱赎回才行。而对于那些业绩比较差,没钱赎回的公司而言,投机者自然就没有了这方面的忌惮。

此外,从成交额来看,周五可转债全市场成交额突破1900亿元,这一成交额已相当于当日中小板市场的1.5倍。那么在可转债降温的情况下,这是否利好A股市场呢?这是一个值得考虑的话题。

从上证指数的资金线来看,本周连续下跌,不过目前资金线处于底部。但是市场还有一些事情待明朗化,下周将有重磅会议召开;10月29日申购蚂蚁集团;10月份,三季报将披露完毕,最后一周,是否有业绩雷出现呢?此外,还有11月初的美国大选。

低价转债是否会成为下一个风口?

有聪明的投资者会想到:既然双高转债风险较高,那么低价转债是否会成为下一个风口呢?

方正证券通过复盘近两年的转债市场,探究低价策略在何时跑赢(或跑输)指数及对应情形,也对低价策略的表现进行归因分析。数据主要基于2018年12月至2019年4月底、今年年初至9月底的数据。

2018年12月-2019年4月:对上市存续转债,以2018年11-12月为观察窗,价格中枢在100元以下的归为低价转债;价格中枢在100元以上的视为中高价转债。对期间新上市的转债,以其上市后的前十个交易日为观察期,中枢在100元以下的为低价转债。

2020年1月-2020年9月:已上市存续的转债以2019年11-12月为观察期,价格中枢在115元以下的视为低价转债。对于期间新上市的转债,同样以上市后的前十个交易日为观察窗,价格中枢在115元以下的视为低价转债。

得出的结论是:低价转债在今年内表现平淡,主要体现为箱体震荡,波动性较低;同期的中高价转债波动性更大,高价转债在市场上行时涨幅突出。复盘低价策略在2019年的表现发现,低价组合在2019年的春季躁动中表现优异,当市场在1月初至 4月初单边向上时,低价组合跑赢同期指数及中高价组合。

近两年的市场环境主要差异在两方面:首先是市场的绝对点位不在同一水平,经历了2018年之后,多数个券都下跌到了很低位置,在低基数的支撑下,个券在 2019 年 Q1 的理论空间更大,保证了低价券的翻身幅度,为低价策略的实施空间打好了基础;

其次是市场上涨的持续性不同,2019 年春季躁动持续了至少3个月,而今年则持续性不强。结合上文分析的低价策略“先抑后扬”,可以看到2019年春季躁动其实是“高价组合开场”和“低价组合承接”两部分组成。而今年由于市场涨势不连续,导致只有高价组合“搭台”, 却没有低价组合“唱戏”的机会。

此外,投资者行为变化也是重要的影响因素,主要体现在两处:其一是机构投资者的价格容忍度有提升,对于不少投资者而言,130元的绝对价格已经不是重要妨碍,在正股基本面优质的前提下,价格140+的个券也在考虑范围内,同时由于对高价券的包容度提升,导致抱团意愿的出现频率提高,高价组合更有表现机会;

其二是投资者的学习效应,在先后经历了蓝标、江南、格力,以及被强制“下架”的辉丰后,投资者更愿意抱团那些确定性强的中高价转债而不是盲目抄底。

低价策略在后市还有机会吗?低价策略的最佳应用应该是在市场明显下跌且绝对水平偏低的时点(类似2018年11-12月),一方面投资者的悲观预期会驱使其空仓或搜寻低价低波动品种进行防御,同时市场的下跌幅度和速度会给后期的反弹行情留有空间和时间,以便低价组合能有机会“登台唱戏”。

回到当下,由于市场早已从2018年的阴霾中明显回暖,当前权益、转债指数基本达到近5年的偏高位置,低价策略的适用性和效果预计在年内不会太好,未来仍需根据市场水平和波动幅度判断。

目前可转债策略上,维持“谨慎乐观”的观点,对于基本面变化不大,但价格超跌的优质个券可以采取“逢跌配置,小幅配置”的操作,布局春季躁动。除了上市存量券,四季度应当关注新券的配置机会,为明年布局。

个券方面,弹性品种推荐:瀚蓝、益丰、安20、欣旺。上市新券可关注万孚、景20。中低价位推荐关注:盛屯、华阳、聚飞、利德。此外可关注锂板块的赣锋转2、雅化。

疯狂的可转债证监会出手了!

证监会昨晚发布的上述《征求意见稿》共八章37条,主要包括总则、发行条件与程序、交易转让、信息披露、转股、赎回与回售、可转债持有人权益保护、监督管理与法律责任、附则等内容。具体情况如下:

一是明确发行条件和程序。对发行条件进行原则规定,基本维持现有规定不变,同时明确向特定对象发行可转债购买资产构成重大资产重组的,还应当符合重大资产重组的条件。

二是完善交易转让制度。要求证券交易场所根据可转债的风险和特点制定交易规则,防范和抑制过度投机;进行程序化交易的,要符合证监会规定并向证券交易场所报告;要求证券交易场所制定投资者适当性管理制度,证券公司对客户的投资者适当性进行核查评估,引导投资者理性参与可转债交易;防范强赎风险,加强对发行人行使强赎权行为的监管和规范;加强风险监测,要求交易所建立跨品种监测机制,并制定针对性的异常波动指标,及时采取有关处置措施。

三是完善信息披露。进一步归位于可转债的“债性”,在《证券法》规定基础上,结合可转债自身的特点以及实际监管经验,对临时披露事件进行了详细规定。

四是完善转股价格确定和调整机制,加强对转股价格以及价格修正行为的规范。

五是加强可转债持有人权益保护,参照《公司债券发行与交易管理办法》建立了可转债受托管理制度。

六是明确规则衔接。本办法已有规定的,适用本办法;本办法没有规定的,适用证监会其他相关规定。

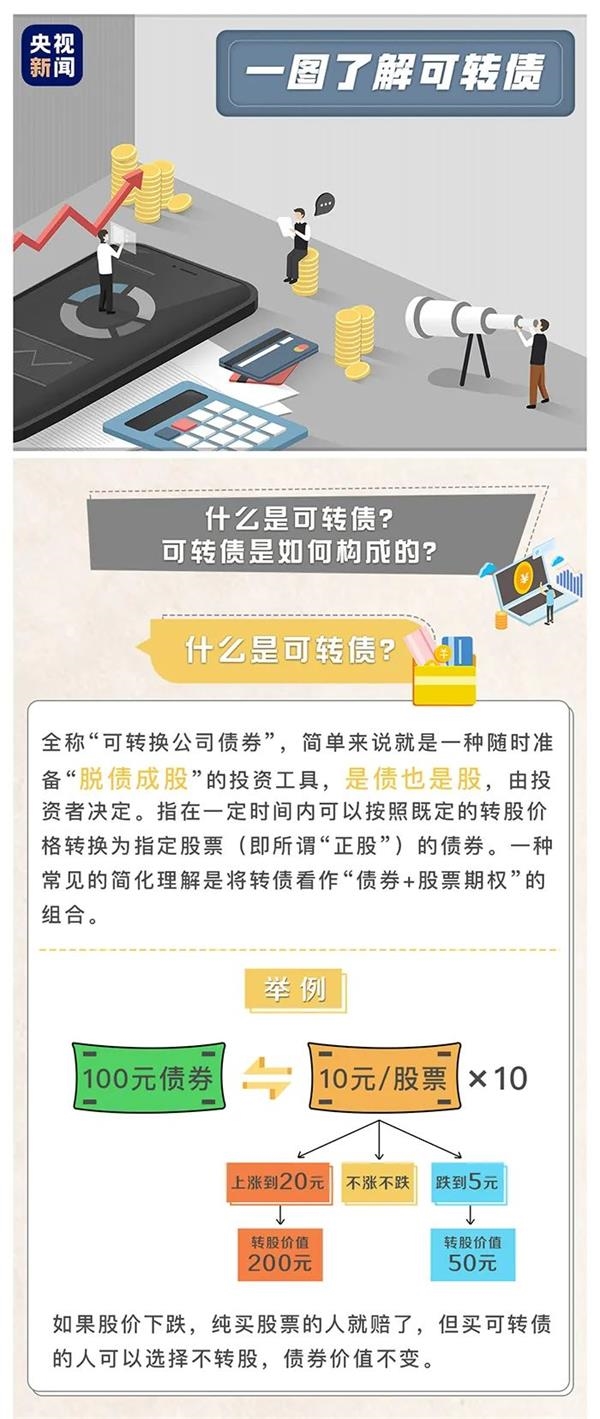

新闻链接:什么是可转债

可转债,是债券持有人可按照发行时约定的价格将债券转换成公司普通股票的债券。如果债券持有人不想转换,则可以继续持有债券,直到偿还期满时收取本金和利息,或者在流通市场出售变现。如果持有人看好发债公司股票增值潜力,在宽限期之后可以行使转换权,按照预定转换价格将债券转换成为股票。

可转债“大涨”:利润的追逐

在买入可转债后,投资者的利润获取方式主要有以下两种:

A

到期赎回

B

可转债转股

A选项——

到期价值=到期赎回价+所有未付利息(不含最后一年)*80%

(注:可转债的利息收入需支付20%的税收)

到期赎回多数不以面值还本,而以一个约定价格赎回。到期赎回价格通常高于面值。但由于可转债的利息非常低,以此种方式获得的利润也相应较低。

B选项——

一般可转债发行完成6个月后,便进入了转股期。

投资者何时会转股?

(1)触发赎回条款后转股(最常见);

(2)转债折价套利转股;

(3)到期转股(如果到期转债价格大于到期赎回价的话);

(4)大股东主动转股。

转股价如何确定?

根据目前证监会有相应的审核制度,转股价由可转债募集说明书公告日前20个交易日公司股票交易的均价和前一交易日公司股票交易均价两者之间的较高者确定转股价。每张转债可转正股数量=100/转股价。

什么是可转债的转股溢价率?

转股溢价率=(可转债价格—转股价值)/转股价值*100%

例如:

100元票面的债券,按协议可以按10元/股转换成10股股票;

如果近期股价上涨到比如20块,你就可以得到10股*20元=200元,即转股价值为200。

此时,转股溢价率=(100-200)/200*100%=-0.5

当转股溢价率为负的时候,投资者可以买入可转债,同时把它转换成股票卖出,可以获得一个套利的利润。

可以由此推论,近期可转债遭爆炒的直接原因可能是,大量投机者将资金投入可转债这块交易限制较小的领域,主要为了炒作套利。

需注意!

在可转债的选择上,专业人士提醒:可转债投资中应该远离高价格、高溢价率、高换手率等“三高”品种。

炒作带来的价格大涨

吸引越来越多的普通投资者关注

频频熔断市场下 in或不in?

这背后是否存在风险?

可转债也是把“双刃剑”

对于投资者而言,可转债有何魅力?

(1)由于弹性与债券不在同一量级,可转债在排名战中往往是胜负手 ——既是债也是股;

(2)既能分享股市收益,可转债还拥有在股市下跌时质押回购融资功能,进退都比股市更清晰。

(3)转债采取T+0交易(T+0是指,当日证券买卖双向交易,当日交割结算),且无涨跌停板,相比股票更加灵活。而其在债券中独一档的流动性,也使得转债具备一定交易属性。

盲目追涨有风险

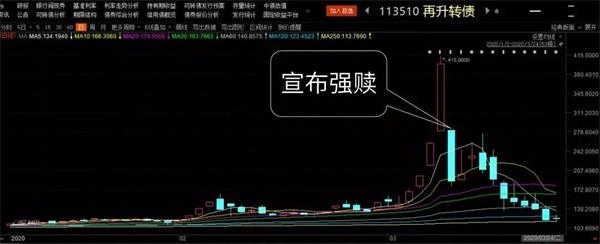

可转债的炒作情绪很疯狂,但要注意一点——可转债强制赎回。

强赎就是说公司可以选择按面值加对应利息赎回转债。强制赎回的条件一般有两个:

一个是连续三十个交易日至少有十五个交易日股价上涨到转股价的130%;

另一个是流通数量低于3000万元。

典型例子就是再升转债,3月9日盘中最高成交价415,然后公司宣布强赎,赎回价格是100.459,一刀直接砍掉3/4。下图是再升转债公告强赎后的走势:

以现在的可转债市场来看,可转债价格被“疯炒”,就会有些不懂规则的“新手”投资者买入的成本就将远高于本股价值。

假设即时买入价为200元,触发强赎后,一个选择是转换出来可能仅130元的股票;另一个选择是被上市公司以104元价格“赎”回去;还有就是马上卖出。

无论是哪条路,对于高位接盘的可转债投资者而言,至少都是“腰斩”的亏。