平稳发展两年多时间,近期养老目标基金审批或将驶入快速通道。

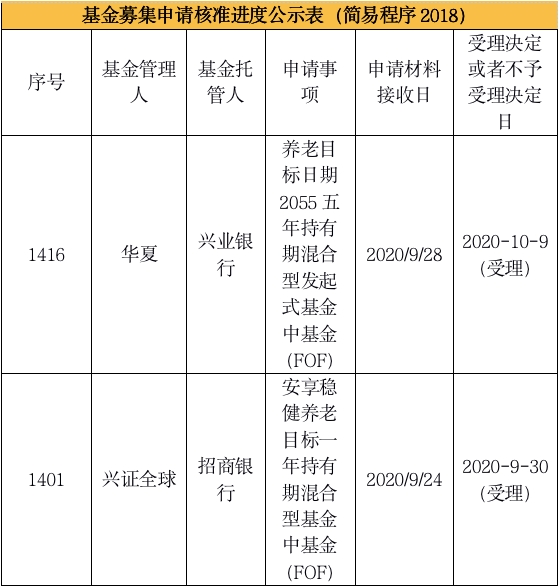

最新一期基金募集申请核准进度公示表显示,兴证全球安享稳健养老FOF、华夏养老目标日期2055五年持有期FOF两只近期正式获受理的基金,在审批列表上归为“简易程序”, 审核期限将比以往有所加快。

部分养老目标基金审批或将提速

证监会最新公布的基金募集申请核准进度公示表中,“简易程序”上多了一类新的基金品种。兴证全球安享稳健养老FOF、华夏养老目标日期2055五年持有期FOF两只养老目标基金分别于九月底及十月初获正式受理,且被归为“简易程序”中。

根据公募基金产品相关审批流程介绍,实行简易程序审核的产品审核期限为20个工作日,审批时间相比普通程序大幅缩短。不过,未来是否有更多的养老目标基金纳入简易程序仍待进一步观察。

一家基金公司人士观察发现,近期养老目标基金相关审批流程确实有稍许改变。“主要是减少了现场答辩等环节,流程上稍有简化,但必要的材料还是需要准备的。从我们的理解看,主要是养老FOF产品已经申报较多,流程上也比较顺畅了,所以做了相应简化,当然也体现出监管对此类产品的支持和鼓励。”

安信基金FOF投资部总经理占冠良也表示,对于养老目标FOF的审批程序简易化,一直有所预判和期望。在海外,养老目标FOF已经是相对成熟的产品,产品属性与特征较为简单明了,投资者基于养老的投资需求也一直较为接受认可。在国内,养老目标FOF相对属于新生事物,监管层基于行业的平稳发展以及投资者的保护,审批较为严格完全可以理解。经历近三年的稳定运行之后,投资者对于养老目标FOF的了解度和接受度在提升,加之投资者养老投资需求的日益迫切,简化养老目标FOF审批可以很好的满足投资者的需求和市场发展需求,基金公司对此完全持认同和欢迎态度。

积极布局养老目标基金

2018年9月13日,华夏基金成立了华夏养老2040三年持有混合FOF,这也是国内首只养老目标基金。数据显示,截止10月19日,目前已成立的养老目标基金将近百只,目标日期型、目标风险型差不多各占一半。

作为未来有望服务养老第三支柱的战略产品,养老目标基金业务是各大基金公司布局重点,目前这块业务往更精细化发展。

广发基金总经理助理金亚透露,在目标风险产品上,广发从中低风险产品入手,之后结合市场需求逐步推出中、高风险品种,形成完整的风险梯度,满足不同风险偏好的客户需求。在目标日期产品上,首先针对有较强养老现实需求的70后中年群体,并面向80后、90后等青壮年群体陆续布局了2040、2050等养老目标日期产品,以此匹配不同生命周期的客群。未来广发基金将产品逐步扩展到全年龄层,在2035和2050期间,以每5年为间隔成立一只产品,满足不同年龄段客户的养老需求。

占冠良透露,未来养老目标FOF的产品线布局,仍然沿着目标日期养老FOF和目标风险养老FOF进行。目前,养老FOF发展时间不够长,市场还不足以支撑更为细化创新的养老FOF产品。在创新方面,可以考虑在投资者大类资产类别方面细化或拓宽,以提升产品的风险收益属性。

“后续会逐步完善不同风险特征的养老FOF产品,发挥FOF多资产配置优势,让更多人体验到FOF作为一站式综合理财产品的优势。目标日期策略产品将是我们接下来发力的另一个重心,目前已有多只产品正在筹备中。” 海富通基金表示。

长城恒康稳健养老一年混合(FOF)基金经理蔡旻表示,大类资产配置的能力已经成为资产管理机构的核心竞争力,这也将是资管领域下一步发展的重要趋势。目前,除已发行成立的长城恒康稳健养老FOF、长城恒泰养老2040,还针对养老投资者不同风险偏好、不同年龄阶段、不同资产配置等需求的储备了2只平衡型和积极型的目标风险养老产品以及2只覆盖不同年龄层的目标日期养老产品,在产品线的布局上结合公司自身投研优势,不断完善养老产品线布局,致力于向客户提供一站式的养老投资工具和服务。

诺德基金分析指出,从海外成熟市场来看,目标日期策略占据主流。未来公司产品线布局方向上,参照海外市场经验,同时结合国内实际情况,在预期A股市场长期向好的背景下,计划先推出能够符合居民实际养老需求的目标日期系列产品,另外再择机布局养老目标风险FOF产品,完善养老目标FOF产品线。

四季度FOF增配港股

得益于今年股票市场良好表现,多只养老目标基金业绩年内业绩喜人。

截止10月18日,目标风险型养老目标基金方面,景顺长城稳健养老、广发稳健养老等11只稳健养老目标基金年内收益超过10%,兴全安泰平衡养老等3只平衡养老目标基金收益超过20%,积极成长养老目标基金也有收益超过20%的品种。

目标日期型养老目标基金中,华夏养老2045三年、汇添富养老2040五年等8只基金年内收益也超过30%。

究竟四季度FOF会如何投资?德邦基金海外与组合投资部执行总经理孙博巍认为,对于低风险的养老目标产品,在四季度会建议适当加大港股的配置比例。从权益风险溢价看,由于随着十年期国债收益率的上行,股票的相对性价比优势已经没有前期那么明显,但债券目前仍受基本面和政策面的困扰,短期难言拐点,更多作为降低组合波动的配置存在。但另一方面,港股的性价比仍然十分突出,南下资金已经连续19个月净流入,今年也超过了北上资金的净流入,AH的溢价率似乎也到了一个极致。

长城基金多元资产投资部基金经理蔡旻谈及四季度投资也直言,将沉稳操作,合理安排权益和固收资产的比例,不断优化底层资产,在尽量控制净值波动的基础上,不断提高基金净值。对于权益部分,考虑到市场的波动和目标行业的整体估值,将控制加仓节奏,尽量控制加仓成本,将尽量均衡配置合同规定的三大行业,对于其他行业,将根据不同的景气度,估值以及市场情绪等因素适当进行选择性低配或高配。对于固收部分,经过几个月的持续调整,债市的调整可能与经济复苏程度较为匹配,同时短端利率上行更为充分,久期风险可控,性价比较高。在综合考虑久期,期限利差,静态收益和流动性等因素,将挑选久期适中的债券基金进行重点配置。

而在占冠良看来,不同的养老目标FOF有不同的资产配置契约要求。“从大类资产上,四季度经济仍然维持复苏态势,流动性边际向下,但是经济复苏的力度和流动性向下预调的力度也在弱化。股票资产仍然优于债券资产,但这种优势正在减弱,债券资产在积蓄上行的力量,债券资产配置可以相比三季度更积极一些。海外的疫情反复导致的经济复苏的扰动下,海外资金对中国资产关注度提升,而AH股溢价率高企,相对而言港股的投资吸引力在上升,值得重视配置。”他表示。

浦银安盛基金FOF业务部总监陈曙亮则认为,A股市场自2020年3月以来已持续上涨超过6个月,无论是整体市场还是行业板块,均累积了较大涨幅。市场估值水平也明显提升,市场交投也有逐渐放缓的迹象。四季度权益市场波动度增加已经是确定趋势。而债市方面,自4月以来就进入持续调整阶段,10年期国债收益率从4月末的2.49%提升至现在的3.19%,逼近去年11月的利率水平。而考虑到全球央行持续放水趋势,长期来看,宽松依然是人民币货币政策的长期趋势。因此,现在债市已经进入新一轮战略布局期,养老FOF的收益来源也将大为扩充。