要点

近期消费品掀起涨价潮

近期大众消费板块掀起涨价潮。10月份以来消费品公司,特别是大众消费品公司掀起涨价潮,包括速冻食品、调味品、其他食品、造纸等行业公司公告对其产品价格进行调整。提价原因多是原材料、人工、运输等成本的大幅抬升。

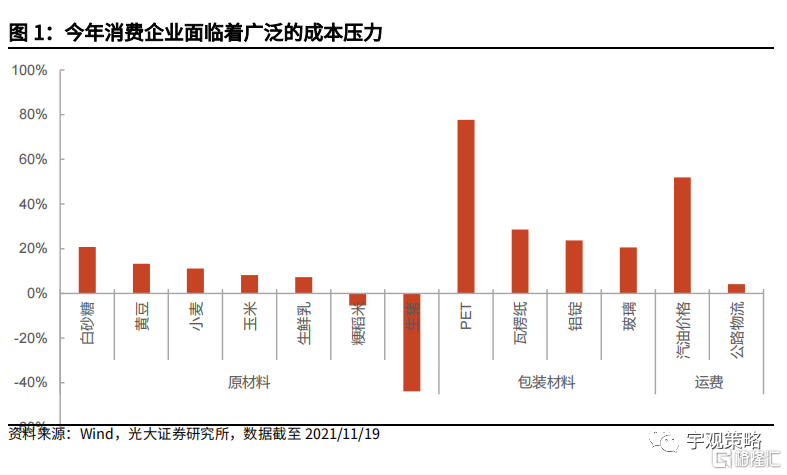

今年原材料价格的上涨对消费品板块业绩产生了显著不利影响。今年以来大众消费品公司面临全面的成本压力,生产原材料大多有10%左右的价格涨幅,而包装材料多有20%以上的涨幅,运价也有显著的抬升。

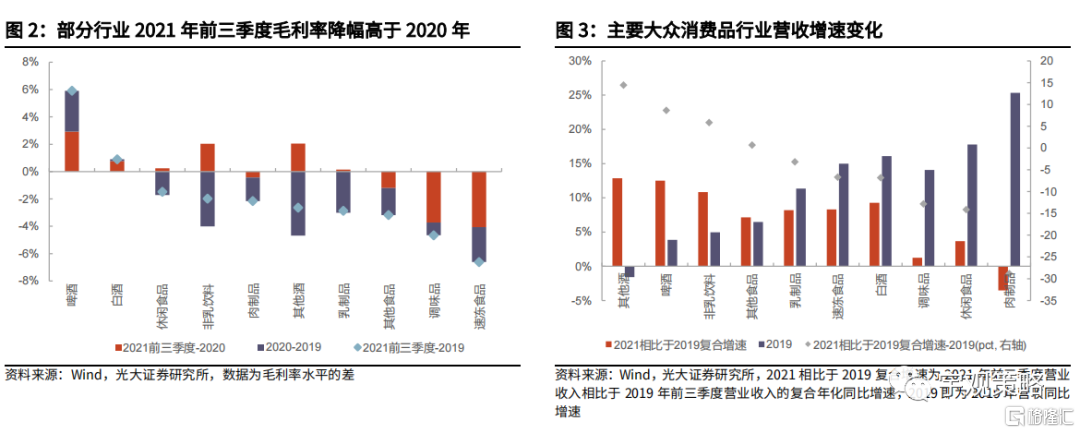

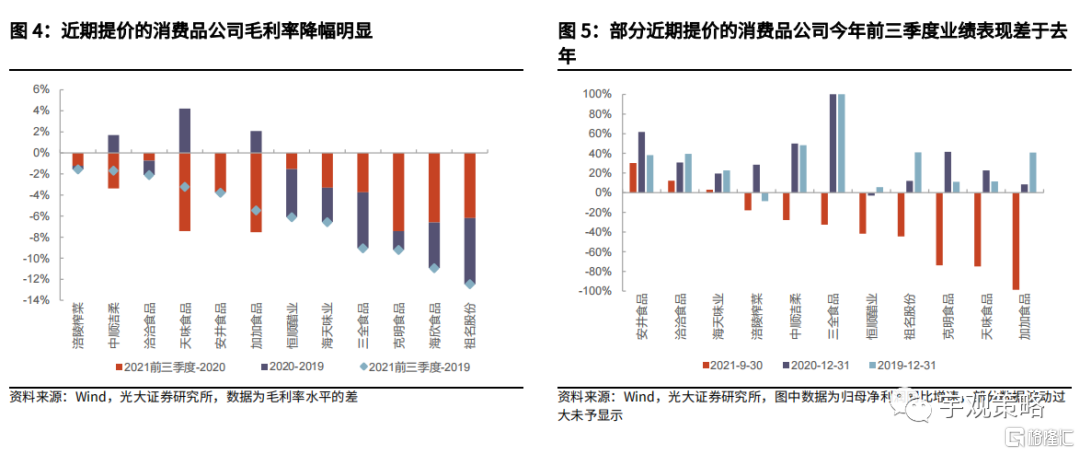

今年部分消费品行业毛利率压力甚至高于去年疫情冲击时期。原材料成本的抬升显著拖累毛利率表现,大众消费品行业的毛利率水平大多仍显著的低于2019年,其中速冻食品、调味品等行业今年前三季度毛利率的降幅比2020年疫情冲击下的降幅还要大。从主要个股来看,近期提价的消费品公司毛利率也受到较大影响。

中期来看需关注提价之后的需求变化

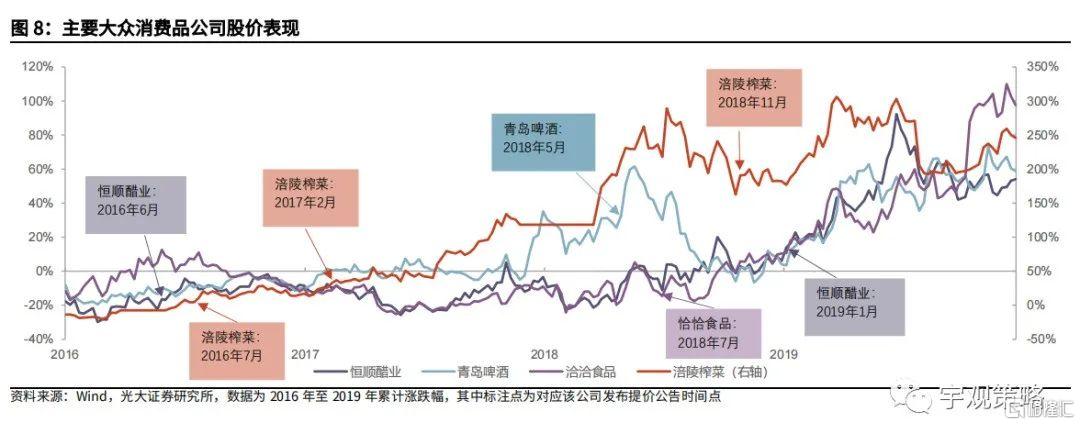

提价在短期对股价有显著提振作用,但中期表现仍需回归业绩。历史上在提价之后,短期股价都会有积极表现,但是从更长时间维度来看,只有业绩得到持续改善时,股价才会有持续的表现。

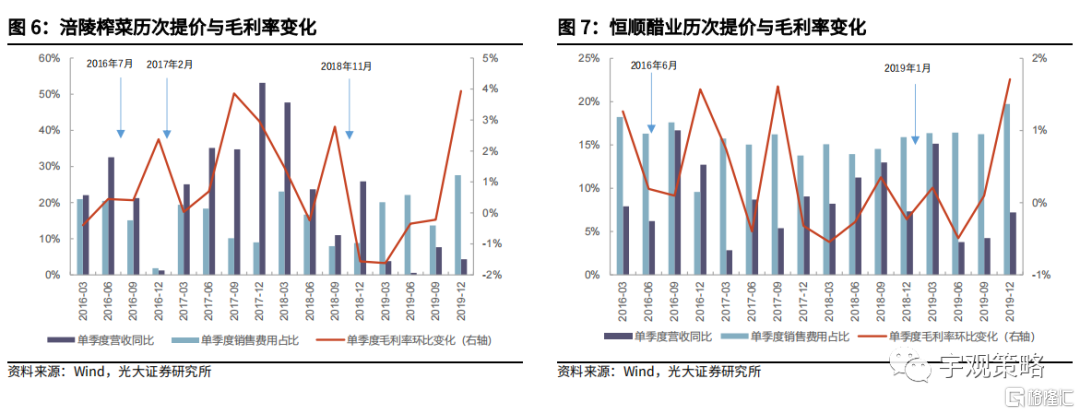

从历史上看,涨价并非一定会带来业绩的改善。历史上,涨价之后公司业绩并不一定会迎来改善,也会受到需求、竞争格局等诸多因素的影响。涨价之后的毛利率并不一定会有显著抬升,特别是在收入增速不佳的情况之下。

本轮大众消费品提价短期对业绩的提振作用仍然需要观察。当前经济面临一定的下行压力,居民收入短期或也将承压,大众消费品的需求或也难以扩张,在需求不足的背景之下,提价对于业绩改善的作用仍需观察。

不过展望2022年,或许消费品公司业绩会有一定的改善空间。一方面,消费品价格易涨难降,若未来经济及消费需求逐步恢复,大众消费品公司的业绩或也将有一定的向上弹性;另外一方面,当前消费品提价主要是为了应对各项成本的抬升,而明年成本端的压力也有缓解的可能,这同样将利好消费公司业绩。

“跨年躁动”下,消费板块值得关注

今年“春季躁动”可能提前启动,消费板块值得关注。春季躁动在A股的多数年份有所体现,而且对全年的收益影响较大。而且近年来,“春季躁动”有提前至“跨年躁动”的趋势,考虑到当前经济面临的压力,经济支持政策或更早发力,今年春季躁动也有望提前启动。而从春季躁动期间的行业表现来看,消费板块在近年来正逐渐成为主力。

短期受益于提价的大众消费板块或有不错表现,但全年来看,高确定性消费龙头及线下消费恢复股或有更好表现。短期来看,在春季躁动的背景之下,有提价动作的公司或也将受到市场的青睐。但更长期来看,确定性高且业绩相对较好的白酒和医药或有更好表现。与此同时,受益于疫情防控措施的放开,此前受疫情影响较大的航空、零售、酒店、机场等行业未来或有更大的修复空间。

风险分析:疫情超预期恶化,消费需求大幅不及预期。

正文

01、如何看涨价潮下的消费板块?

1.1 近期消费品掀起涨价潮

近期大众消费板块掀起涨价潮。10月份以来消费品公司,特别是大众消费品公司掀起涨价潮,包括速冻食品、调味品、其他食品、造纸等行业公司纷纷公告对其产品价格进行调整。从提价原因来看,原材料、人工、运输等成本的大幅抬升是提价的主要原因。

今年原材料价格的上涨对消费品板块业绩产生了显著不利影响。今年以来大众消费品公司的主要原材料价格均有较大幅度的抬升,其中生产原材料,包括白砂糖、黄豆、小麦等,大多有10%左右的价格涨幅,而包装材料,包括PET、瓦楞纸等都有20%以上的涨幅,PET涨幅更是达到了70%以上,而受到油价抬升等影响,运价也有显著的抬升。整体而言,消费品公司面临全面的成本上升的压力。

今年部分消费品行业毛利率压力甚至高于去年疫情冲击时期。原材料成本的抬升显著地影响了毛利率的表现,大众消费品行业的毛利率水平大多仍显著的低于2019年,其中,速冻食品、调味品等行业今年前三季度毛利率的降幅比2020年疫情冲击下的降幅还要大。从主要个股来看,近期提价的消费品公司毛利率均弱于2019年,而且大部分公司今年前三季度毛利率的降幅大于去年。而且从净利润增速上看,近期提价的公司今年前三季度业绩也大多负增长,而且今年前三季度增速均较去年大幅下降。

1.2中期来看需要关注提价之后的需求变化

提价在短期对股价有提振作用,但中期表现仍需回归业绩。从历史情况来看,在历次提价之后,短期股价都会有积极表现,但是从更长时间维度来看,只有业绩得到持续改善时,股价才会有持续的表现,比如2017年涪陵榨菜提价之后,2017年和2018年的业绩持续改善,其股价也持续上涨。反观青岛啤酒2018年5月份提价之后,业绩并未持续改善,毛利率反而持续下行,其股价也在短期上涨之后走向下跌。

从历史上看,涨价并非一定会带来业绩的改善。对于上市公司而言,涨价多数情况是一件好事,但是实际的业绩并不完全决定于价格,也会受到需求、竞争格局等诸多因素的影响。从历史情况来看,涨价之后的毛利率并不一定会有显著抬升,特别是在收入增速不佳的情况之下。以涪陵榨菜为例,其曾在2016、2017和2018三次提价,但只有2017年的提价带来了毛利率的持续改善,而这与当时的营收增速改善关系密切。

本轮大众消费品提价短期对业绩的提振作用仍然需要观察。从今年的情况来看,大众消费品提价对于业绩的提振或许相对有限。当前经济面临一定的下行压力,居民收入短期或也将随着经济下行而承压,大众消费品的消费需求或也难以扩张,在需求不足的背景之下,提价对于业绩改善的作用仍需观察。

不过展望2022年,或许消费品业绩会有一定的改善空间。一方面,从历史上看,消费品价格易涨难降,若未来经济及消费需求逐步恢复,大众消费品公司的业绩或也将有一定的向上弹性;另外一方面,当前消费品提价主要是为了应对各项成本的抬升,而随着明年各项生产的恢复,成本端的压力未来也有缓解的可能,这同样将利好消费公司业绩。

1.3 “跨年躁动”下,消费板块值得关注

“春季躁动”近年来有逐步提前至“跨年躁动”的趋势。“春季躁动”在A股的多数年份均有所体现,而且对全年的收益影响较大。而且近年来,“春季躁动”有提前为“跨年躁动”的趋势。历史上看,“春季躁动”多于元旦及1月政治局会议前后开启,但近年来,越来越多的投资者开始熟悉并且提前布局“春季效应”,导致了“春季躁动”整体有逐步提前的趋势,并且演化为“跨年躁动”。

明年“春季躁动”可能提前启动,消费板块值得关注。由于明年的经济将面临更大的压力,预计政策将有较强的动力,并且可能会较早发力。预计在年末的中央经济会议及政治局会议上将会出现一定的变化。预计数据层面也将出现一定的变化,例如社融增速将企稳。政策的发力将是未来一段时间市场的支撑,预计明年的“春季躁动”可能会提前启动。

近几年,消费板块逐渐成为了“春季躁动”的主力。2010年-2013年之间,我国经济增速下台阶之初,市场有较强的稳增长预期,金融及稳增长板块为该阶段的主旋律。2014年-2015年,在“大众创业,万众创新”及一系列政策刺激下,成长板块表现亮眼。2016年-2018年,随着供给侧改革的持续强化,周期及金融板块再度成为主旋律;2019年至今,在消费升级及业绩稳定增长的背景下,消费板块逐渐成为了主力。

短期受益于提价的大众消费板块或有不错表现,但全年来看,高确定性消费龙头及线下消费恢复受益股或有更好表现。短期来看,在春季躁动的背景之下,有提价动作的公司或也将受到市场的青睐。但更长期来看,消费需求不足或也将限制其业绩改善及股价表现。而确定性高,业绩相对较好的白酒和医药或有更好表现。与此同时,受益于疫情防控措施的放开,此前受疫情影响较大的航空、零售、酒店、机场等行业未来或有更大的修复空间。(详见11月4日发布的报告:《藏锋待时,稳中求胜——2022年A股年度策略报告》)。

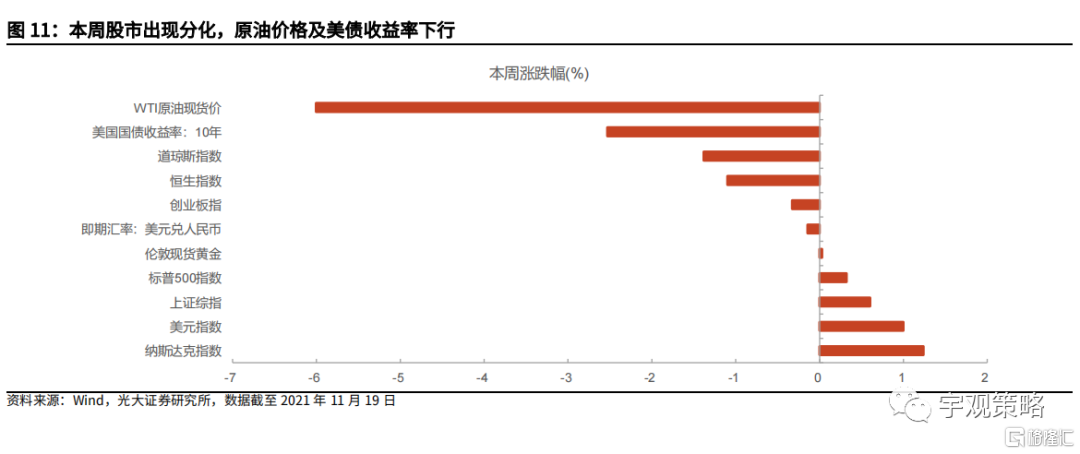

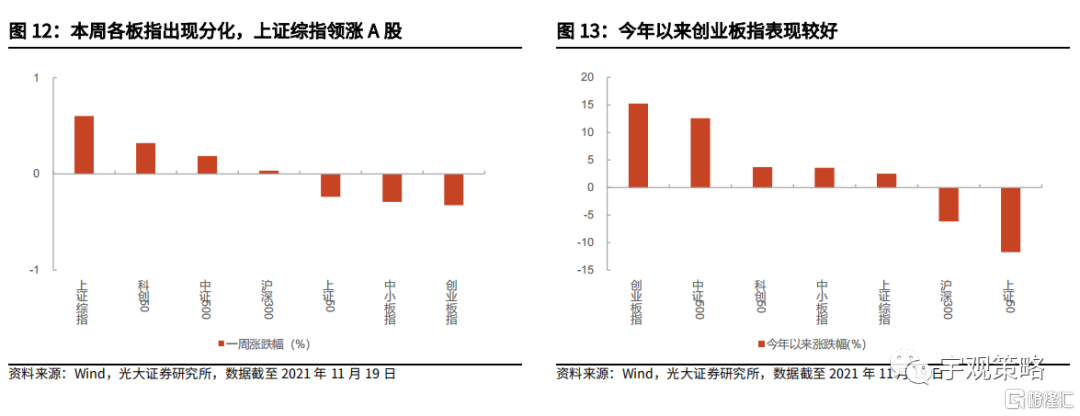

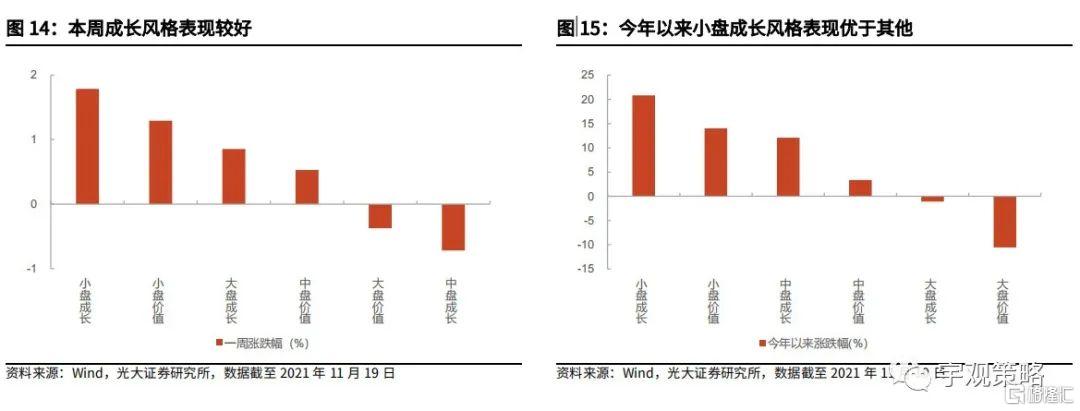

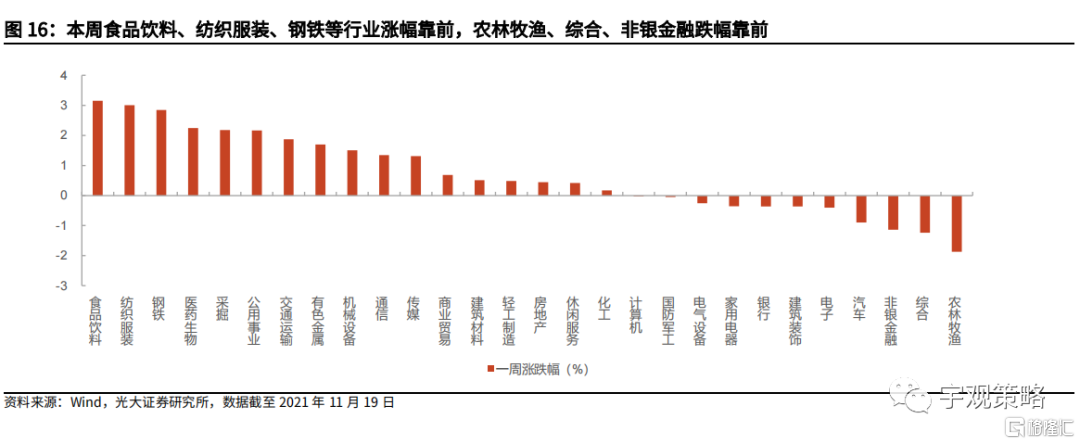

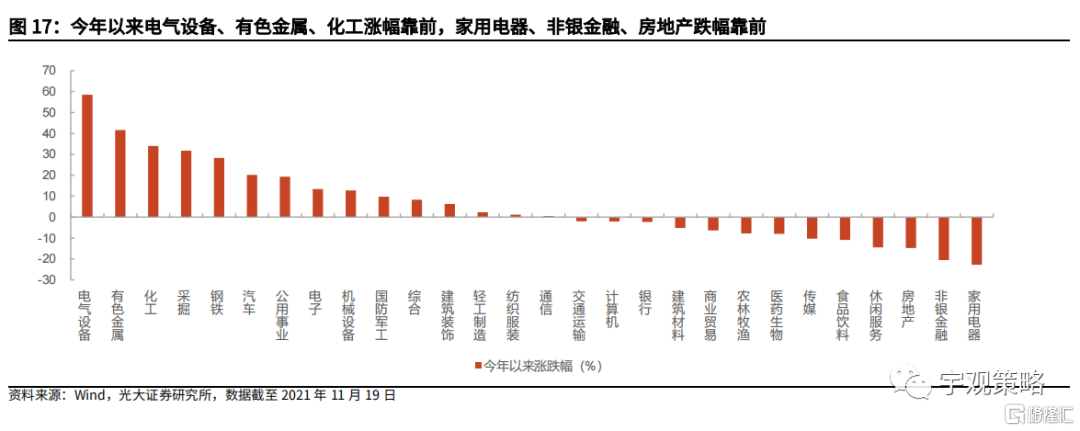

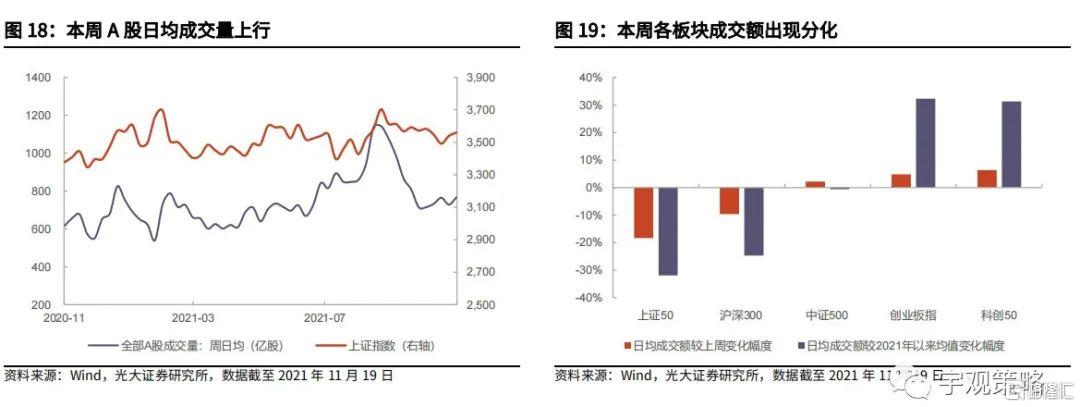

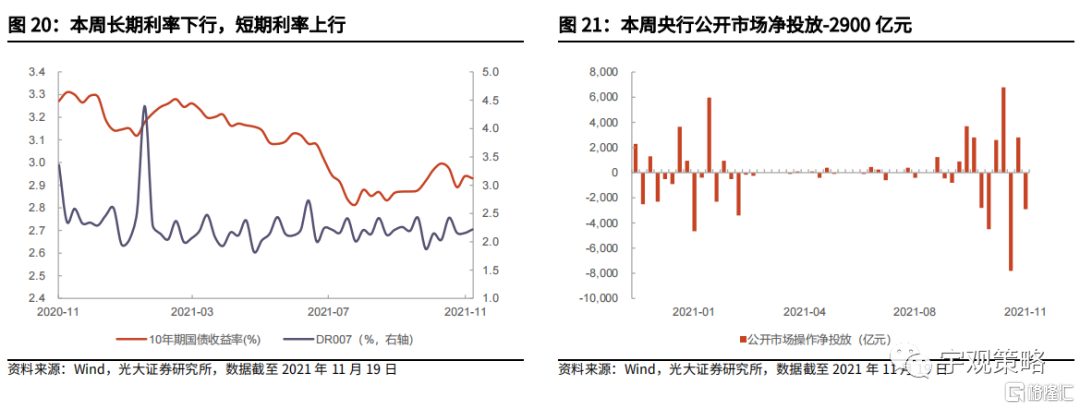

02、市场表现与核心数据

2.1市场表现回顾

2.2资金与流动性概览

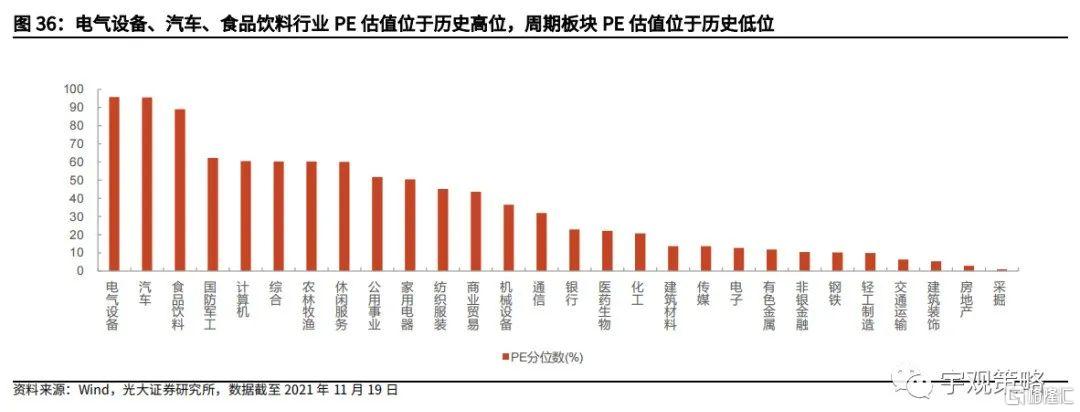

2.3板块盈利与估值

03、风险分析

1、疫情超预期恶化;2、消费需求大幅不及预期。

(来源:格隆汇)