美联储宣布将开始削减购债(Taper),符合市场预期。美联储仍倾向于认为通胀是“暂时的”,尽管态度已经没有之前那么笃定了。鲍威尔认为现在还没到讨论加息的时候,但他也没有强力反驳明年加息2次的市场预期。中金认为美联储依旧低估了通胀风险,美国通胀或将持续至明年下半年甚至更长时间。具体来看:

1)根据计划,美联储将在11月开启Taper,明年6月前结束,这一节奏略快于市场预期。美联储在货币政策声明中称,由于经济已经满足了“实质性进一步进展”的条件,决定从11月中旬开始减少购债,节奏为每月减少购入100亿美元国债外加50亿美元机构抵押贷款证券(MBS)。虽然政策声明中只给出了未来两个月的购债额度,但我们预计后续的Taper大概率会以类似节奏进行,照此计划,美联储将于明年6月前结束购债。此外,政策声明中也强调了Taper的灵活性,称“如果经济前景的变化需要,委员会准备调整购债的步伐”。在我们看来,灵活性是双向的,这意味着削减购债的速度可以更快,也可以更慢。

2)为何要更早开启Taper?我们认为这出于风险管理的考虑。当前美国总需求表现强劲,加上通胀水平较高,继续提供额外支持意义已经不大了,反而是过度的宽松会加大通胀风险,加剧资产价格泡沫。虽然鲍威尔强调当前谈论加息为时尚早,但尽早开启Taper能为后续加息留出空间,有助于降低政策犯错风险。

3)美联储仍倾向于通胀是暂时的,但语气没有那么坚定了。鲍威尔认为疫情与供应瓶颈是推升通胀的主要因素,如果没有新的疫情,基准情形下通胀将在明年二季度后开始回落。尽管如此,有两个变化值得关注:一是通胀“暂时性”的定义范围明显比之前预期的要更长。此前市场认为“暂时性”可能是一个季度左右,目前来看至少是半年、甚至更长。二是美联储对于通胀“暂时性”的判断没有那么笃定。一个证据是货币政策声明把“通胀反映了暂时性因素”的措辞改为了“通胀反映了预计是暂时性的因素(factors that are expected to be transitory)”。可见,美联储认为通胀的不确定性是在增大的。

4)对于近期市场出现的明年加息2次的预期,鲍威尔未予以强烈反击。鲍威尔认为明年供给瓶颈将得到缓解,通胀将在明年下半年回落,因此现在还不足以公开讨论加息。但与此同时,他对劳动力市场复苏又颇有信心,认为到明年下半年可能实现充分就业目标。综合来看,我们认为鲍威尔的基准情形是明年加息1次,而这也可能是大部分美联储官员的想法。不过,从美联储Taper的路径看,也不能完全排除加息更多次数的可能性,因为按照当前的时间表,Taper将于明年6月前结束,这相当于给明年下半年留出了加息空间。如果到时候经济数据超预期强劲,美联储是可以采取行动的。

5)我们认为美联储仍然低估了美国通胀的持续性。当前美国面对的供给约束并不像鲍威尔所说的那么“轻描淡写”,从芯片短缺,到港口拥堵,再到劳动力短缺,这里的每一个问题都不容易解决。而且供应链一环扣一环,一个环节受阻,其他环节运转效率也会下降,因此想要完全恢复难度比较大。鉴于此,我们认为美国通胀或将持续至明年下半年甚至更长时间。

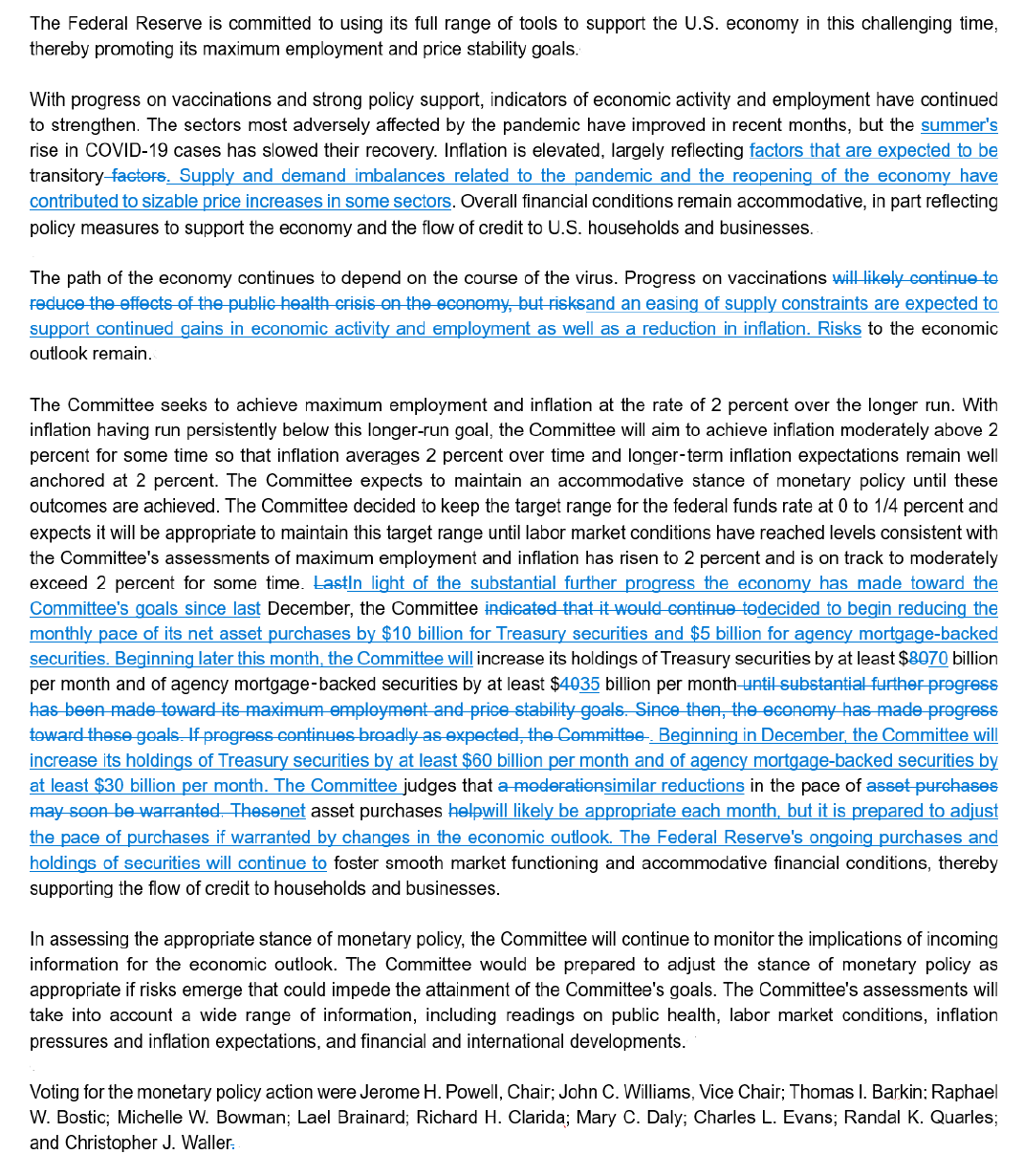

图表1:美联储政策声明对比(11月vs 9月)

资料来源:美联储,中金公司研究部

图表2:美联储资产负债表预测

资料来源:美联储,中金公司研究部

(来源:财联社)