在近期略显清淡的基金发行市场上,一只公募FOF成了“爆款”。

4月21日,广发核心优选六个月持有期混合型FOF于民生银行首发,拟任基金经理陆靖昶。4月27日,广发核心优选发布基金合同生效公告,在4月21日至4月23日的募集期内该基金总共募集了近70亿元,最终规模为69.7亿元,刷新了公募FOF问世以来的新发最高纪录。

公募FOF为什么这么火?业内人士认为,2020年“公募FOF大年”的势头未减,再加上今年震荡市中FOF类产品业绩更优,基金经理的过往业绩也相对出色,多种因素共同作用下,爆款产品的出现并不意外。随着普通投资者对FOF的关注度越来越高,公募FOF还将为市场带来更多惊喜。

拉长时间来看,截至4月29日,公募FOF整体规模已经突破1200亿元,达1212亿元。从业绩来看,统计数据显示,截至4月29日,全市场公募FOF近一年平均回报为21.41%,今年以来平均收益率为0.25%。具体来看,今年以来有半数以上公募FOF取得了正收益,其中有近50只产品涨幅超过1%,“平滑风险、收益稳定、回撤可控”的特性得到进一步凸显。

下半年资产配置该如何进行?近期绩优FOF管理人贡献了自己的观点。

陆靖昶表示,将优先考虑配置商品和权益资产,同时增配固收和黄金控制波动。

针对A股市场,陆靖昶认为,在结构层面,价值风格配置优势逐步显现。一是相比于成长风格,低估值板块个股的盈利修复会更受益于经济基本面的盈利复苏,其盈利弹性会更高。二是从PB、PE等估值指标来看,价值与成长的估值差到了历史分位数的极端值位置,具有很高的配置价值。

具体行业方向,陆靖昶看好顺周期板块中较低估值的钢铁、煤炭、有色,金融板块中的银行、保险,线下消费中的航空、旅游等。据其介绍,在碳中和背景下,一些高耗能产业的产能会尽快出清,供给将收缩,而以家电、汽车、工程、机械为代表的景气较高的制造业将对需求端形成支撑,利好相关的资源和制造行业的龙头,包括钢铁、煤炭、电解铝,以及受益于节能减排的风电、水电、光伏、新能源车等。

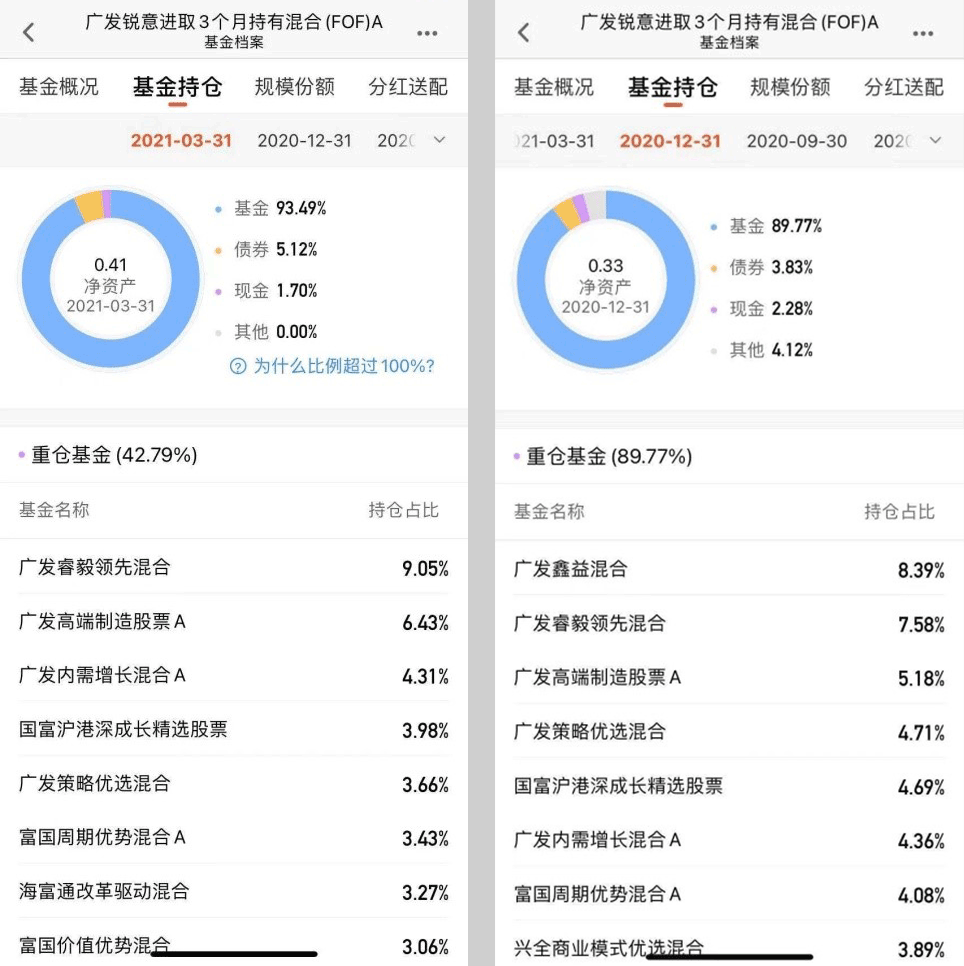

从陆靖昶管理的广发锐意进取3个月FOF一季报持仓来看,对权益基金的配置有所提升,其中对广发旗下的基金配置比例超过四成。

平安基金养老投资总监高莺表示,在接下来的资产配置中,权益基金方面会配置风格相对均衡、行业配置比较分散的均衡品种,不会去配置过多核心资产类基金。

“会考虑配置一些指数型的产品,比如说银行ETF等;或者说风格特征非常明显的主动管理型基金,包括一些顺周期、低估值的品种。”

固收资产方面,高莺认为债券基金是用来做底仓的,会选择中等久期或者中等偏短久期的品种。在信用等级方面,所选取的债种信用等级必须是非常良好、同时杠杆率不高,利率债也会阶段性地配一点,主要以主动管理型的中短久期的纯债基金作为核心主打品种。

高莺强调说,当前股债两市都处于震荡行情中,普通投资者对“固收+”策略的需求凸显。而相比市场上一般的“固收+”产品,FOF有更明显的优势。

“FOF产品以绝对收益为投资目标,通过资产配置来达到‘固收+’的效果。一方面,FOF模式对子基金优中选优,通过大类资产配置分散单一资产集中的风险;另一方面,FOF模式可以突破传统‘固收+’产品以股市和债市为主要投资标的的约束,底层资产来源可扩充至全市场大类资产,收益来源更丰富,真正实现多元化资产配置。”