基础设施公募REITs正在如火如荼地向前推进。

4月23日晚,沪深交易所正式受理首批4单基础设施公募REITs项目申报,预计最快6月上中旬首批基础设施公募REITs将在交易所挂牌上市,此举标志着公募REITs向前推进了一大步,立时引发了资本市场的集中关注。

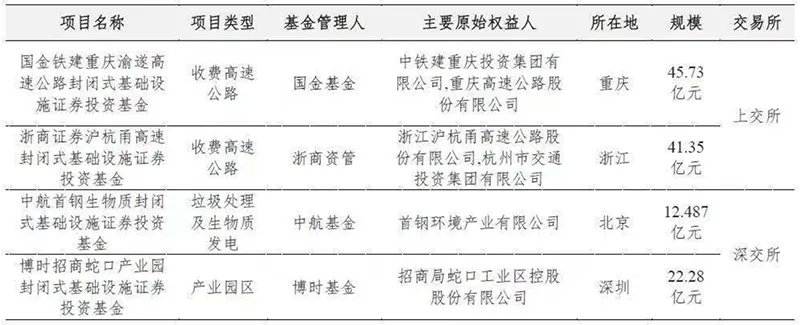

首批四单基础设施公募REITs的简要信息数据来源:新华基金

4月28日,上交所官方网站显示,又有4单基础设施公募REITs项目显示已受理,分别是华安张江光大园封闭式基础设施证券投资基金、富国首创水务封闭式基础设施证券投资基金、东吴-苏州工业园区产业园封闭式基础设施证券投资基金与中金普洛斯仓储物流封闭式基础设施证券投资基金。

此外,深交所也有2个REITs项目显示已受理,分别为平安广州交投广河高速公路封闭式基础设施证券投资基金和红土创新盐田港仓储物流封闭式基础设施证券投资基金。再加上首批四只,公募REITs获受理项目已经达到了10个。

首批基础设施公募REITs有哪些看点?在资产配置中能起到怎样的作用?对此嘉实基金认为,公募REITs不同于股票和债券,是基于实物资产上的现金流、并且以现金流分红为特点的一类资产,将从根本上改变中国资本市场整个基础设施的性质和特征。

基础设施公募REITs作为基于底层资产现金流的标准化金融产品,具有透明度高、现金流持续稳定和流动性较好等特点,能够有效填补中国资产管理市场的空白,满足长期投资者对低波动、稳定收益的产品需求。

具体来看,首批试点的基础设施公募REITs基金具有如下特点:

第一,与国内已发行的类REITs产品不同,公募REITs强调“权益型”和“浮动收益”。权益型REITs具有介于股票和债券之间独特的风险收益属性,能够显著降低投资组合波动率,并提升投资组合的收益,对于投资组合具有重要的配置价值和意义。

第二,具备“储蓄特征”的流动性好、透明程度高的标准化产品;公募REITs为投资者提供稳定现金流,属于流动性好、透明度高的标准化产品,充实国内资产管理业务的“储蓄特征”。

第三,立足于基础设施等实物资产,强调长期运营管理。公募REITs是对公募基金管理人的产品设计能力、销售能力、基础设施投资及产业合作经验等全面实力的考验;公募基金产品的治理机制对REITs的持续运作起到至关重要的作用。

事实上,业界对REITs的研究和尝试一直在进行中。上交所投教信息显示,按照募集方式,REITs可分为公募型和私募型,目前普遍要求REITs以公开募集、上市交易为主,我国REITs市场经历了前期私募REITs的探索和尝试,在国内现有法律框架下发行了具有相似功能的“类REITs”产品。

以上交所为例,截至2020年7月末,已有33单类REITs产品发行,规模达562亿元,覆盖仓储物流、产业园区、租赁住房、商业物业、高速公路等多种不动产。为试点公募REITs积累了较多实践经验。

公募基金也就REITs进行了多番尝试。

以嘉实基金为例,早在2012年嘉实就发行了“嘉实全球房地产证券投资基金”投资全球REITs市场;2016年嘉实首创“公募基金+ABS”模式。除此之外,嘉实还在不动产和资产证券化领域积累了诸多具有较强影响力的项目,例如国内首个绿色认证CMBS“嘉实资本中节能绿色建筑资产支持专项计划”、银泰商业轻资产化项目、南京商业中心项目、首个文创产业园项目“嘉实金地八号桥资产支持专项计划”等。

2015年,鹏华基金发起设立鹏华前海万科REITs,以深圳前海地区标志性建筑前海公馆为基础资产,面向公众募集并在深交所挂牌交易,是国内第一只且至今为止唯一一只公募REITs。截至2021年一季度末,该产品规模为31.21亿元,成立以来为投资者贡献了稳健的回报。

鹏华前海万科REITS业绩表现数据来源:天天基金网,数据截至2021.4.23

参考海外经验,REITs产品主要分为权益型与抵押型两大类,经过多年发展,目前权益型REITs逐渐占据行业主流。根据Nareit统计数据,截至2020年底,美国权益型REITs共159只,市值1.14万亿美元;美国抵押型REITs共34只,市值613亿美元。在国内方兴未艾的公募REITs,即将迎来发展的黄金时期。

面对即将问世的基础设施公募REITs,深交所近期也就交易事项推出了详细解读:

1. 基础设施基金有哪些交易方式?

基础设施基金可以采用竞价、大宗和询价等深交所认可的交易方式进行交易。除《深圳证券交易所公开募集基础设施证券投资基金业务办法》另有规定外,基础设施基金采用竞价及大宗交易的,具体的委托、申报、成交、交易时间等事宜应当适用《深圳证券交易所交易规则》《深圳证券交易所证券投资基金交易和申购赎回实施细则》等相关规定。

2. 基础设施基金的成交价格范围是如何规定的?

深交所对基础设施基金交易实行价格涨跌幅限制,基础设施基金上市首日涨跌幅限制比例为30%,非上市首日涨跌幅限制比例为10%,深交所另有规定的除外。

基础设施基金采用竞价交易的,其有效竞价范围与涨跌幅限制范围一致,在价格涨跌幅限制以内的申报为有效申报,超过涨跌幅限制的申报为无效申报。

基础设施基金采用协议大宗或询价交易的,成交价格在该证券当日涨跌幅限制价格范围内确定。

3. 基础设施基金的交易申报及成交确认时间是怎样的?

基础设施基金采用竞价交易的,申报时间为每个交易日9:15至9:25、9:30至11:30、13:00至15:00。

基础设施基金采用协议大宗交易的,申报时间为每个交易日9:15至11:30、13:00至15:30。采用盘后定价大宗交易的,申报时间为每个交易日15:05至15:30。

基础设施基金采用询价交易的,申报时间为每个交易日9:15至11:30、13:00至15:30。

基础设施基金采用大宗或询价交易的,在接受申报的时间内实时确认成交。

4. 基础设施基金申报数量有哪些要求?

基础设施基金采用竞价交易的,申报数量应当为100份或其整数倍,卖出基金时余额不足100份部分,应当一次性申报卖出;单笔申报的最大数量应当不超过10亿份。

基础设施基金采用大宗或询价交易的,单笔申报数量应当为1000份或者其整数倍。

5. 场外登记的基础设施基金份额能否在场内交易?

基础设施基金采取封闭式运作,不开放申购与赎回,在证券交易所上市,场外份额持有人需将基金份额转托管至场内方可卖出。