导读

中国机械设备类产品国际竞争力在近年稳步提升,设备出口技术含量以及市场份额均在不断上行。未来发达经济体经济复苏,将助推机械设备景气再上台阶。我们梳理了1000 种以上设备,从出口端再度捕捉机械设备细分行业的投资机会。

摘要

广义流动性中美分化,海外刺激政策惯性依旧,意味着这一轮机械设备景气与外部关联度将进一步增加。

近三轮全球朱格拉周期中国机械设备出口都表现亮眼:

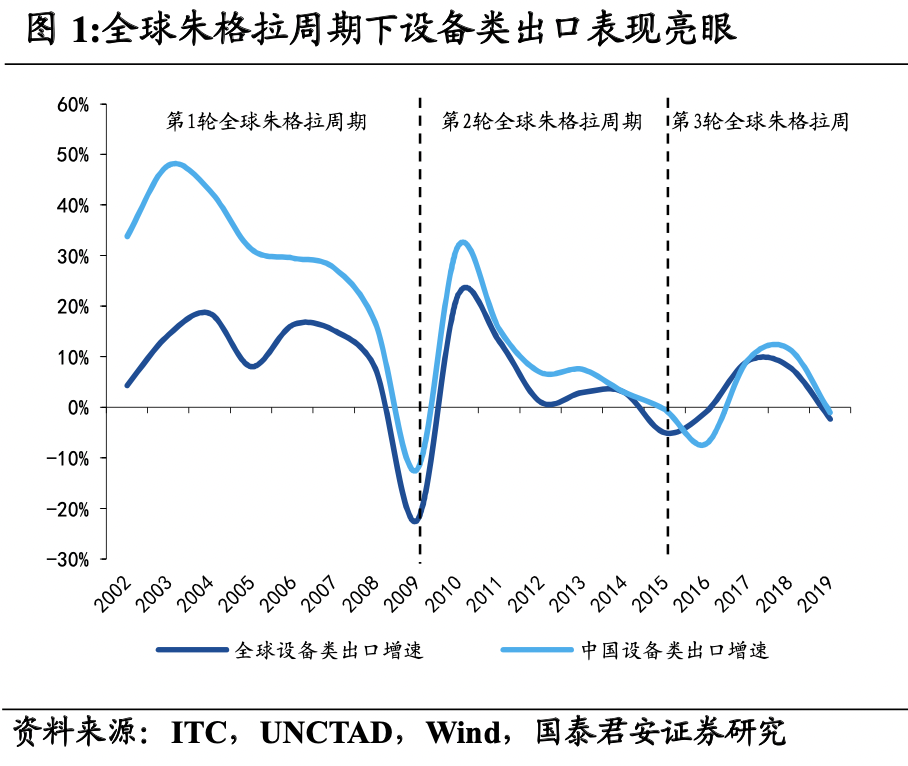

1)第1轮朱格拉周期中(2002-2009),中国机械设备出口增速峰值比全球高位高出33.6个百分点;

2)第2轮朱格拉周期(2009-2016),中国确立了“世界工厂”的地位,机械设备出口增速峰值达31.9%;

3)第3轮朱格拉周期(2017)被国内去杠杆、中美贸易摩擦和新冠疫情打断,但中国表现仍然优于全球。

中国机械设备类出口的国际竞争力,其实近年来一直在上升:

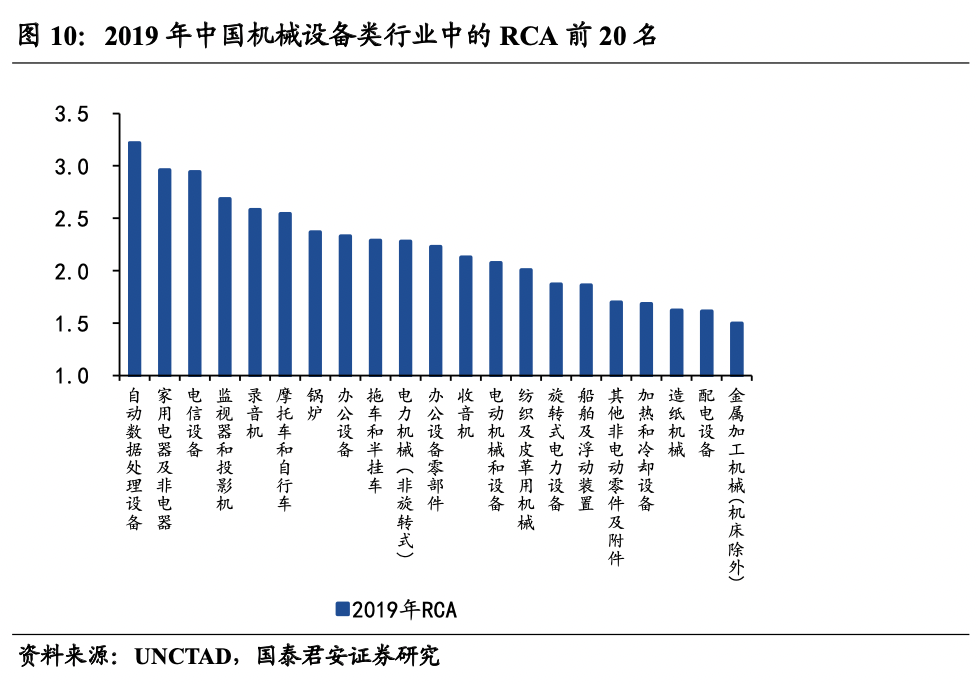

1)当前中国机械设备出口技术含量在主要经济体中有所增强,有68%的设备产品具有比较优势。

2)其中自动数据处理设备、电信设备、监视器和投影机、录音机及摩托车等产品的全球竞争力相对突出。

中国机械设备对全球市场份额的挤占,在疫情前就是一种趋势:

1)中国疫情后率先复苏,机械设备类出口逆势增长。锅炉等通用设备、电机电气音像设备、车辆、光学照相医疗等四类产品出口占主要经济体比重大幅提升,2020年分别提高了7.6、8.5、2.8及4.8个百分点。

2)未来出口订单回流对于机械设备行业将是一个“慢过程”。自2020Q3发达经济体产能修复,中国机械设备类出口全球份额保持在25%左右,较供给替代最高点回落2个百分点。甚至有相当多的行业出口份额随着海外产能修复依然在提升。

结合细分产品的出口数据,我们认为未来仍有较大机会保持出口态势的机械设备行业有(细分产品名录参见附录):

1)高新技术设备:自动数据处理设备及附件、电信设备

2)通用设备:锅炉、旋转式电力设备、滚珠轴承或滚柱轴承

3)专用设备:非切削机床、工程机械、其他特种工业专用机械、农业机械

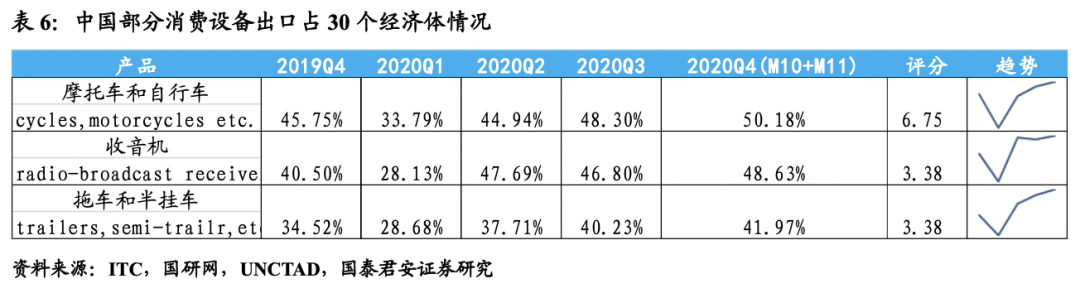

4)消费类产品:摩托车和自行车、收音机、拖车和半挂车

感谢实习生冯譞、牛培屹对本报告的贡献。

目录

正文

“异化的周期”系列报告中,我们基于全球朱格拉周期归途的判断,提出机械设备景气上行持续性较强,国内机械行业景气度将受到传统领域龙头和新兴领域成长的拉动而明显改善(参见“风起朱格拉周期,机械景气上行东风已至——异化的周期系列一”,20210301)。我们进一步从库存周期和资本开支的交叉点出发,利用微观数据研判各细分行业对机械设备的拉动(参见报告“赚全球朱格拉周期的钱:宏观视角下的细分赛道——异化的周期系列二”,20210303)。此外,我们针对美国强劲的复苏动能,研判美国未来资本开支对设备拉动的情况(参见“美国强复苏节奏如何,资本开支的风在哪”,20210318)。本篇报告中,我们聚焦于出口端机械设备的机会,详细分析1000多种设备类产品的出口情况,研判机械设备细分行业的出口端机会。

1

中国机械设备出口竞争力近年一直在提升

1.1

历轮全球朱格拉周期,中国机械设备出口

表现均领衔全球

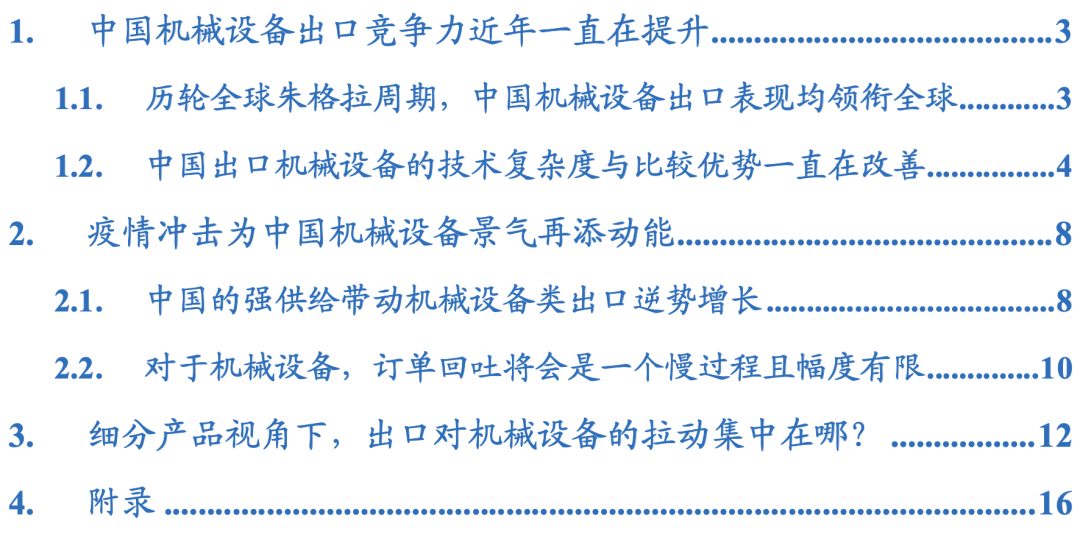

自2020年Q4,我们看到国内以及部分海外国家私人设备投资增速出现反弹。回顾历轮朱格拉周期,中国机械设备出口表现均优于全球:

1)第1轮全球朱格拉周期开启后,2003年全球机械设备出口增速上升至14.3%,2004年进一步上升至18.6%,中国机械设备行业抓住出口机遇迅速崛起壮大。2003年,中国机械设备出口增速达到该轮周期高位47.9%,比全球高位高出33.6个百分点。第1轮周期中,入市后的强劲外需帮助中国机械设备行业快速增长。

2)第2轮全球朱格拉周期开启后,适逢金融危机后主要经济体弱复苏时期, 2010年全球机械设备出口增速上升至22.2%,2011年也保持在13.1%的高位;这一轮周期中,中国已经确立“世界工厂”地位,2010年中国机械设备出口增速达到该轮周期高为31.9%,比全球高位高出9.7个百分点。

3)第3轮朱格拉周期在16年底出现开启的态势,其后虽然由于国内去杠杆、中美贸易摩擦和新冠疫情所打断,但疫情期间中国机械设备行业顺利打入海外市场,且全球朱格拉周期归途信号已经隐现。

1.2

中国出口机械设备的技术复杂度与比较优

势一直在改善

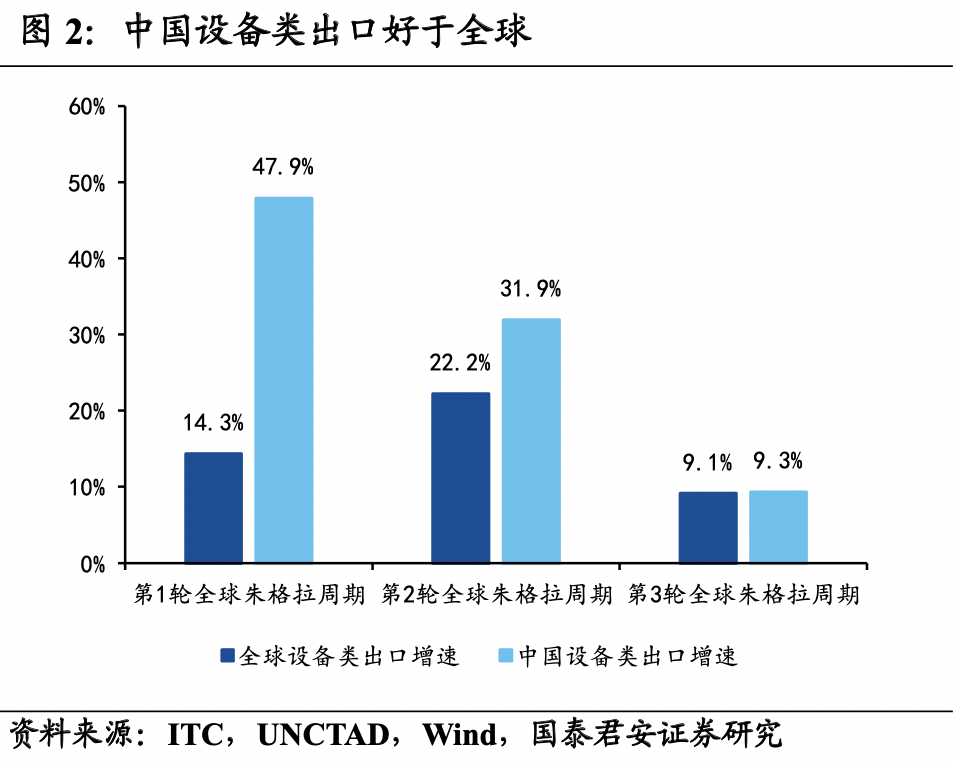

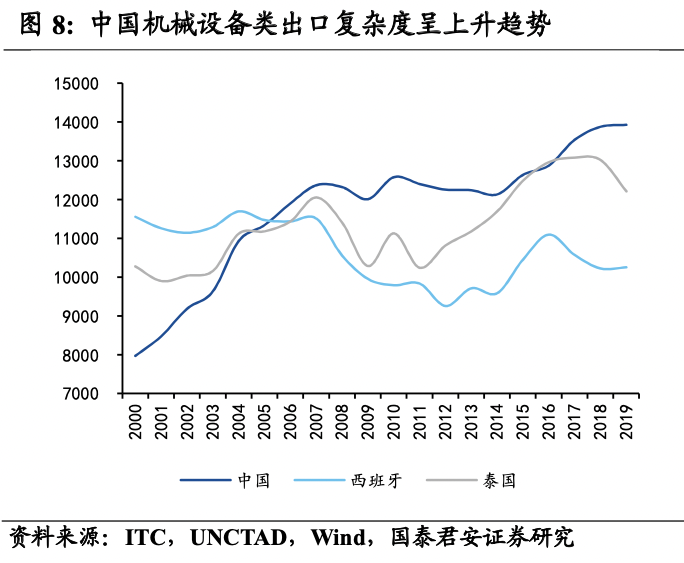

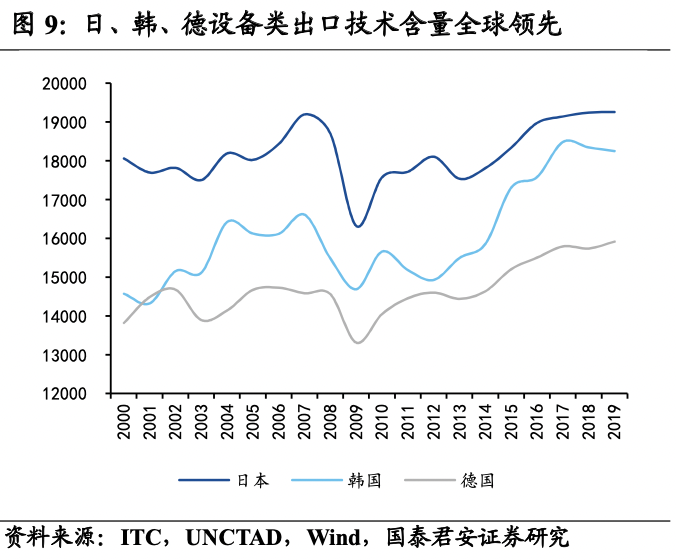

当前,中国机械设备出口技术含量在主要经济体中已位居前列。事实上,中国机械设备出口的技术含量始终处于快速提升的进程中。量化中国机械设备的国际竞争力可以由出口技术含量表示,我们主要借鉴美国经济学家Hausmann等人开发的出口复杂度测算方法(计算过程参见附录一)。

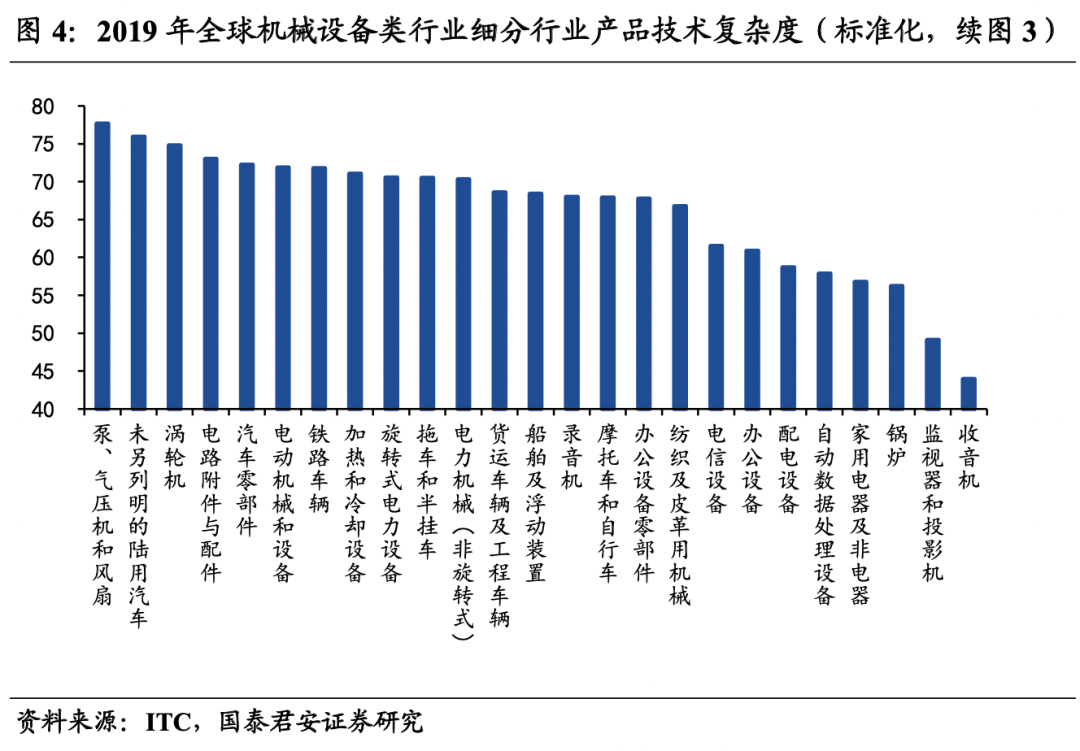

我们利用2000-2019年全球27个经济体[1]的相关数据,测算了机械及运输设备50个细分行业的技术含量。2019年,这27个经济体机械及运输设备出口额占到了全球出口总额的75%以上。技术复杂度的测算结果显示,2019 年航空航天设备技术含量最高(100),医学设备(99.8)次之,非电动发动机及马达(97.4)再次之。锅炉(56.2)、监视器和投影机(49.1)、收音机(43.9)的技术含量较低。

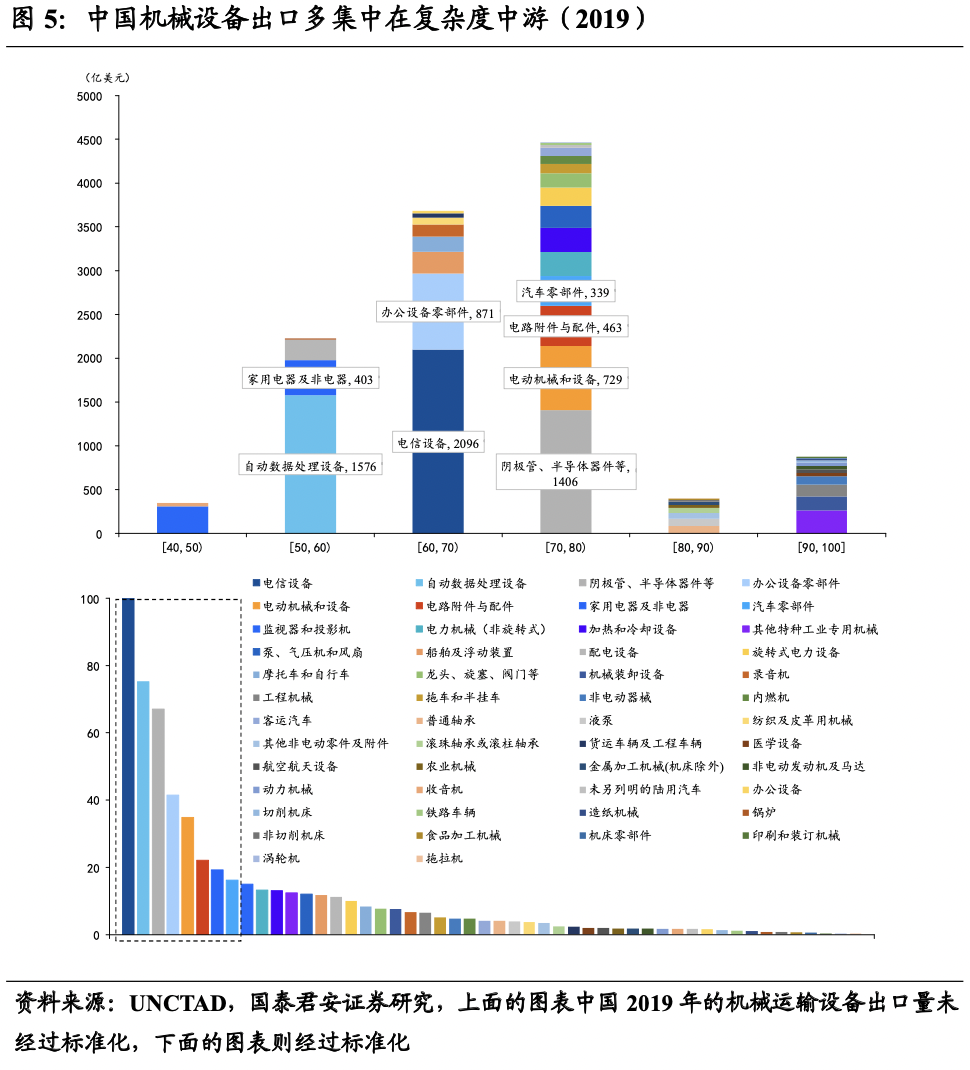

中国机械设备出口的复杂度如何?2019年中国出口的机械运输设备中的大多数产品的产品复杂度集中在[70,80)这一区间,[80,100]的产品出口较少。其中,出口体量最大的电信设备(2019年出口金额2096亿美元)处于[60,70)区间。整体来看,中国出口的机械设备复杂度基本处于中游水平。

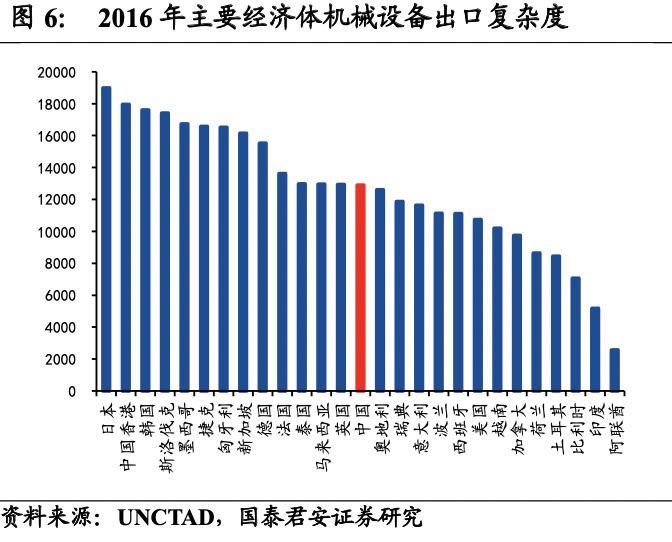

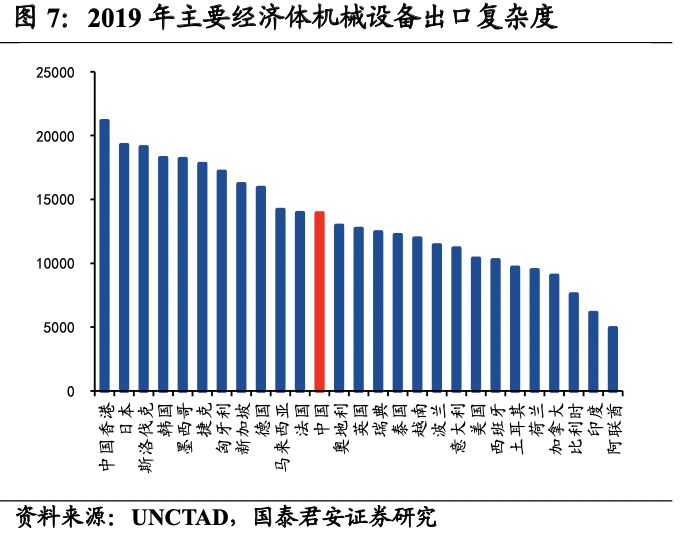

其实,中国在主要经济体中机械设备类出口复杂度一直在不断提升,整体排名从2016年的第16位升至2019年的第12位,一直处于上升趋势,追赶世界领先水平(日本、韩国、德国)。

除了出口复杂度的角度,我们从比较优势指数(RCA)出发再度观察中国机械设备行业的竞争力。通常RCA指数是某经济体某行业出口份额与全球该行业出口份额之比,大于1表明具有比较优势,2016年至2019年中国机械设备比较优势在不断增强,其中自动数据处理设备、电信设备、监视器和投影机、录音机及摩托车和自行车等产品的两种指标均位于前列。

2

疫情冲击为中国机械设备景气再添动能

2.1

中国的强供给带动机械设备类出口逆势增长

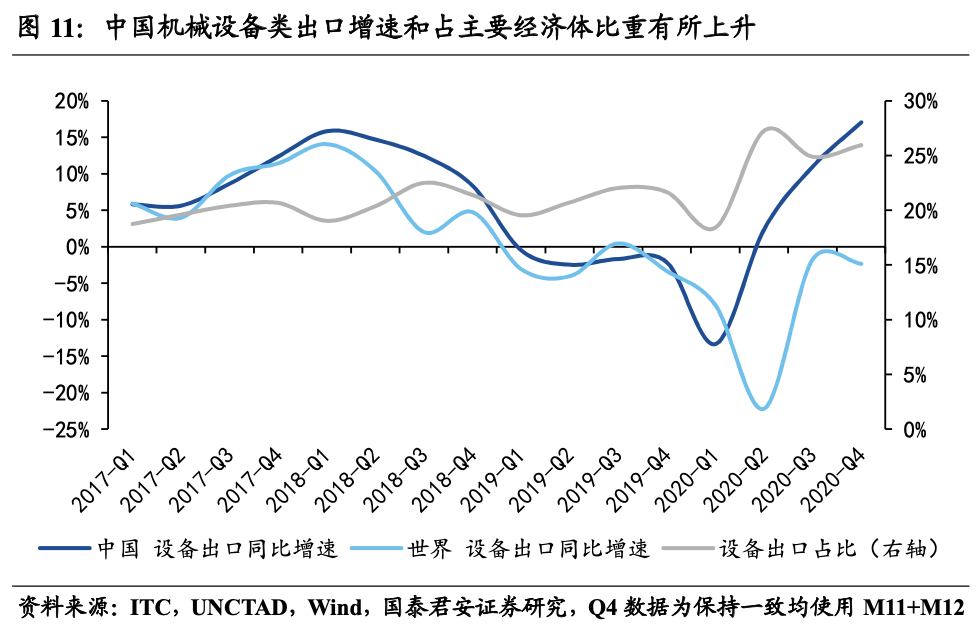

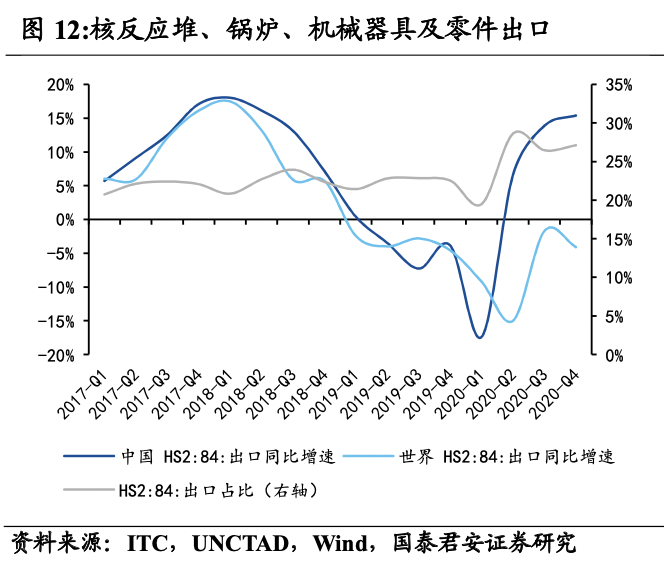

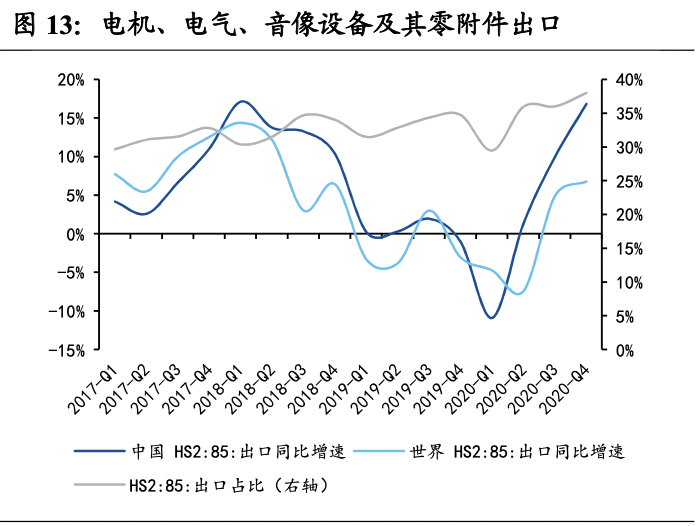

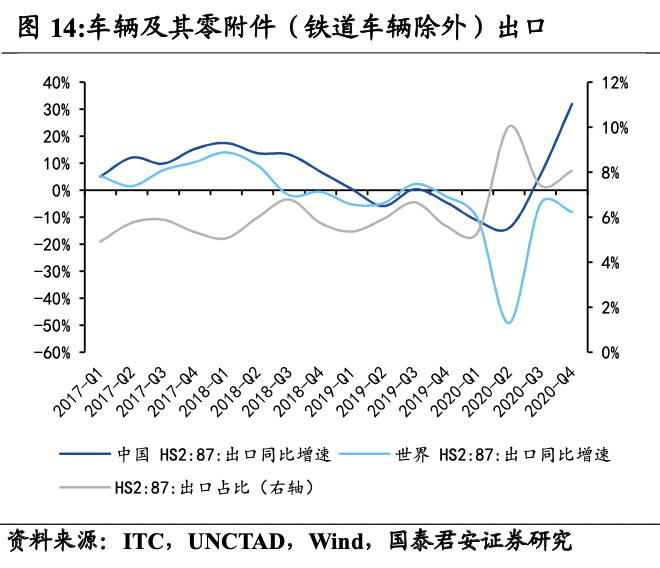

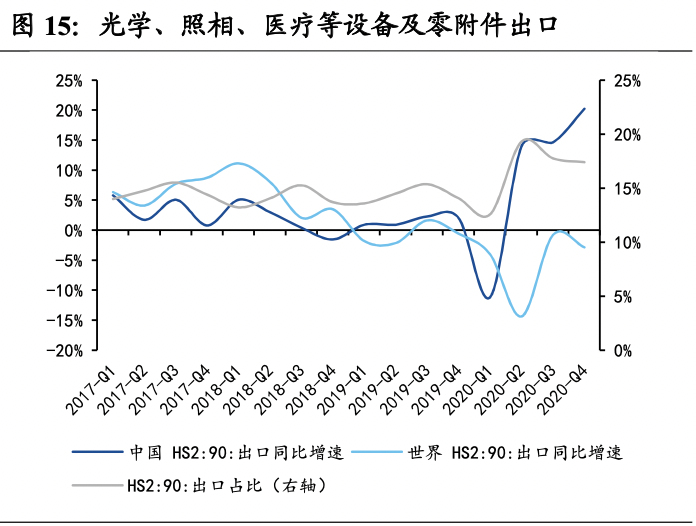

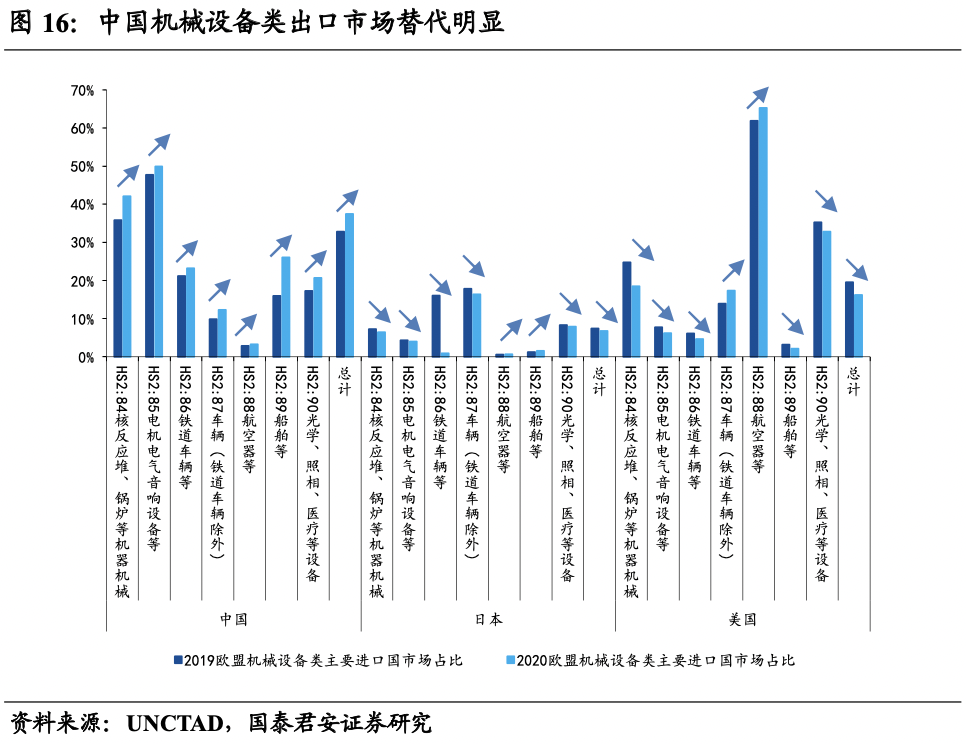

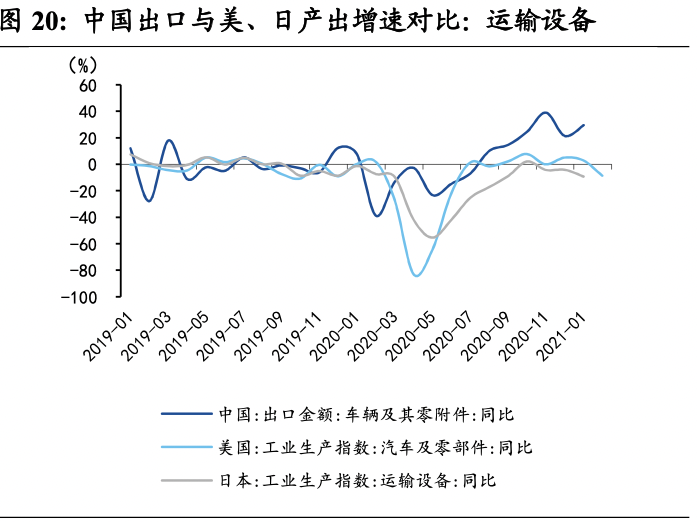

在竞争力改善的同时,中国机械设备类出口占主要经济体比重在疫情之后再度显著上升。从2020Q1开始,国内疫情得到有效的控制,全球供需差使得中国机械设备类出口占主要经济体[2]比重从18.4%迅速提升至27.3%,大幅抢占全球贸易份额。其中,核反应堆、锅炉、机械器具及零件(HS2:84)、电机、电气、音像设备及其零附件(HS2:85)、车辆及其零附件(HS2:87)、光学、照相、医疗等设备及零附件(HS2:90)四类细分产品出口占主要经济体比重均大幅提升,2020年分别提高了7.6%、8.5%、2.8%、4.8%。

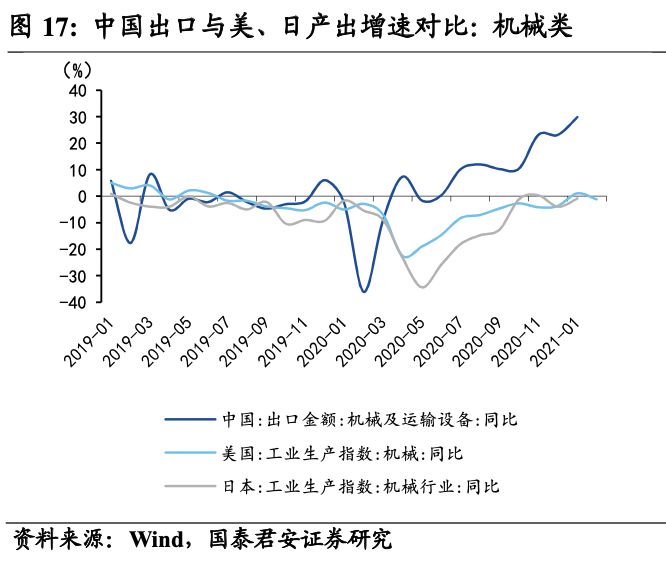

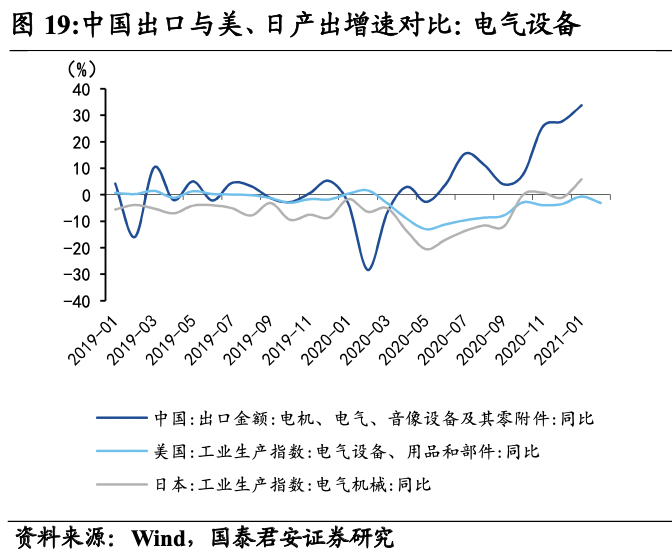

中国机械设备类出口的逆势增长,抢占了本轮全球朱格拉周期启动先机。截至2020Q4,全球机械设备出口同比增速仍为负数,且2020Q4的出口同比降幅大于2020Q3。而中国的机械设备出口同比增速从2020Q2恢复正增长,且增速稳步提升,2020Q4的出口同比增速达到17.1%,动能强劲。细分机械设备行业,核反应堆、锅炉、机械器具及零件(HS2:84)、电机、电气、音像设备及其零附件(HS2:85)、车辆及其零附件(HS2:87)、光学、照相、医疗等设备及零附件(HS2:90)四类细分产品的出口同比增速均在2020Q2转正后持续加快,2020Q4同比增速分别15.4%、16.9%、31.9%、20.2%。而全球机械设备细分产品中,仅电机、电气、音像设备及其零附件(HS2:85)出口同比增速转正,设备的全球景气进程显著慢于中国。

2.2

对于机械设备,订单回吐将会是一个慢过

程且幅度有限

对于机械设备行业,供给替代逻辑的减弱相对是个慢过程:从2020年的机械设备出口结构变动来看,出口比重较2019年明显提升的产品大致分为两类:一类是疫情需求相关的医疗器械,一类是供给替代与需求稳定共同支撑的机电、消费设备和高新技术产品,我们认为部分行业出口替代之后的订单粘性较强。

从四季度的数据变化中我们可以看到,尽管四季度中国在光学、照相、医疗等设备(HS2:90)行业的出口占世界比重有所回落,下降0.4百分点但占比依然高达17.4%,此外核反应堆、锅炉、机械器具(HS2:84)、电机、电气、音像设备(HS2:85)及车辆(铁道车辆除外)(HS2:87)的出口占全球比重分别达27.1%、38%及8%以上,较三季度分别上升0.65、2.02及0.64个百分点。自2020Q3开始发达经济体产能修复,中国机械设备类出口占比保持在25%左右,较高点回落2个百分点。因此,从回落有限以及逆势上行来看,机械设备类的订单回吐将是一个慢过程。

3

细分产品视角下,出口对机械设备的拉动集

中在哪?

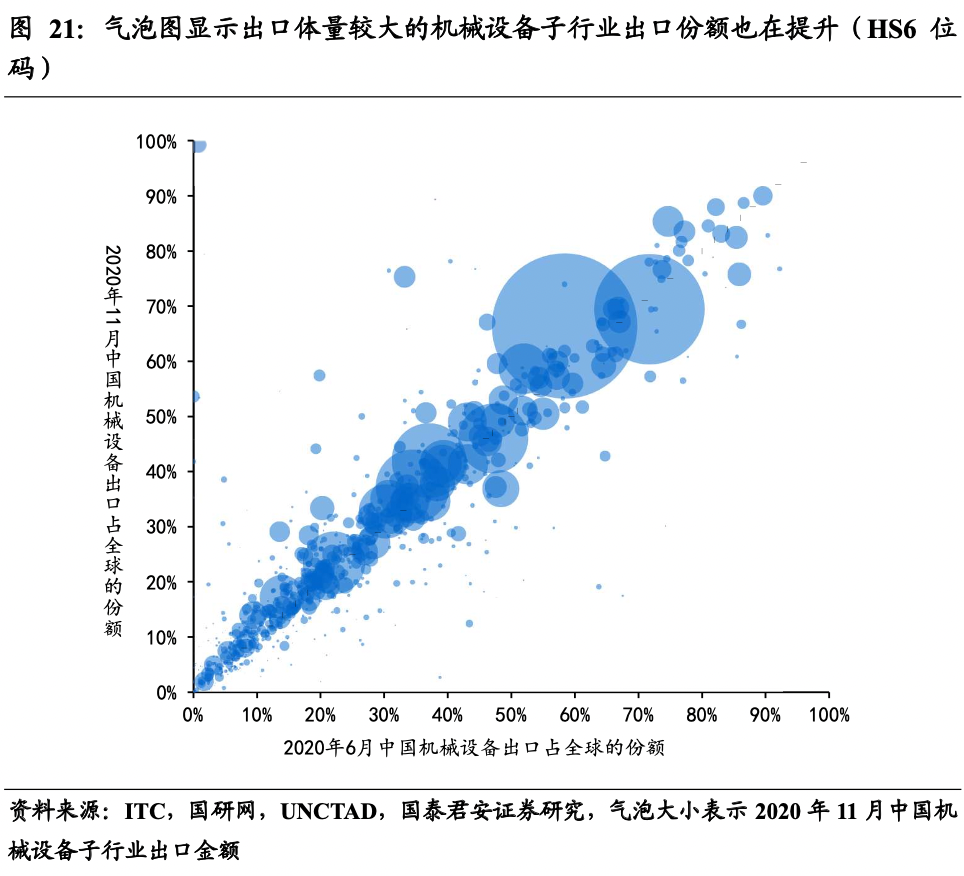

基于朱格拉周期共振和国际竞争力长期提升的双重优势,中国哪些设备产品可以继续抢占全球市场份额?

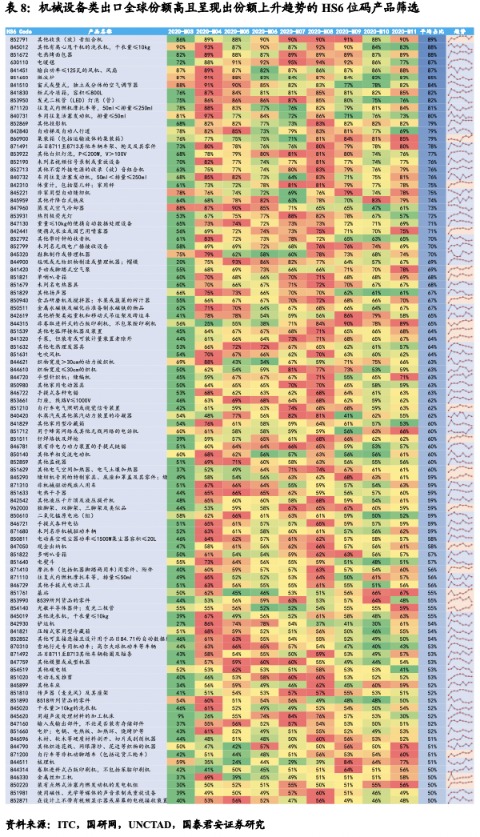

我们利用HS六位码测算了上千种机械设备产品自2019年的2019Q4至2020Q4(M10+M11)以及2020M3至2020M11机械设备类细分产品出口占全球主要经济体出口比重趋势,探究2021年有望抬升出口的细分产品机会。具体来看,我们对机械设备及运输类产品的出口情况进行评分,考察的因素包含三个方面:

一是2020年Q4全球贸易份额占比相较于2019年Q4占比的变化趋势,提高计1.5分,降低计1分;

二是2020年Q4占比相较于Q3的变化趋势,提高计1.5分,降低计1分;

三是2020年Q4全球贸易份额的规模(考虑到规模数据比较稳定,因此赋值较高),大于50%计3分,小于50%但大于10%计1.5分,对于占比持续较小的产品,我们认为中国短期内在该产品的国际竞争力不佳,因此小于10%计0.5分。随后将三个因素的三个评分相乘,获得最终的评分,最后筛选出得分大于3.0的产品(该评分体系大致含义是占比极高,且处于出口边际提升的商品),共12种,大致可以划分为四类(详细产品名录参见附录二)。

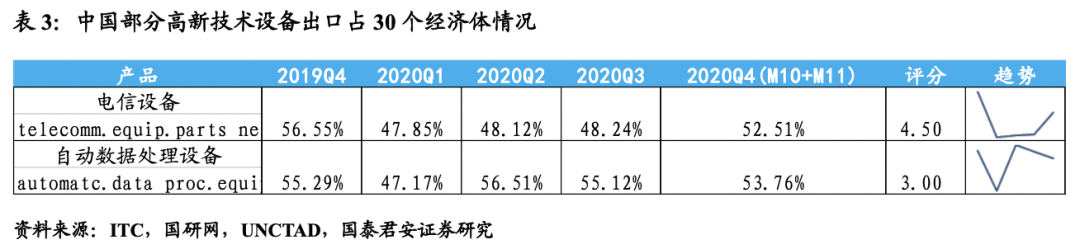

1)高新技术类产品:电信设备、自动数据处理设备及附件

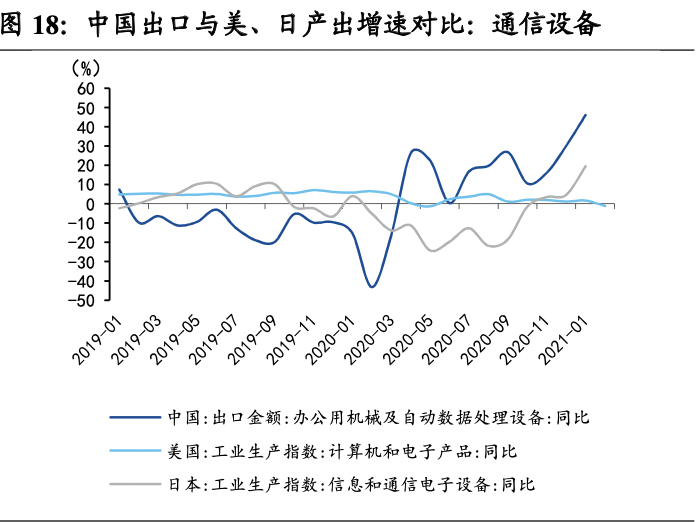

中国机械设备类细分产品出口结构中,占全球主要经济体贸易比重最高的是自动数据处理设备和电信设备,2020年Q4的出口占比分别达到52.5%和53.8%。从细分产品角度看,作为中国的优势出口产品,电信设备近期出口显著改善。而2021年朱格拉周期归途的一个关键点在于产业链重构,以及智能设备、智能制造升级的推进,相关高新技术产品将迎来高景气周期。

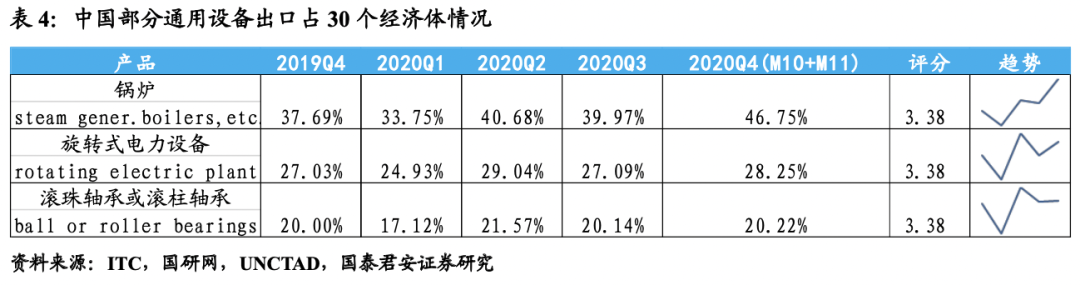

2)通用设备类产品:锅炉、旋转式电力设备、滚珠轴承或滚柱轴承

2020年中国机械设备类细分产品中全球份额增长最多的锅炉,在疫情前2019年Q4的占比为37.7%,而2020年Q4的占比为46.8%,提升9.1个百分点。旋转式电力设备、滚珠轴承或滚柱轴承也分别同比增长1.2和0.2个百分点。我国的通用设备广泛应用于各国的工业体系之中,全球经济复苏,特别是发达经济体的经济上行将是国内通用设备类行业的主要动力。

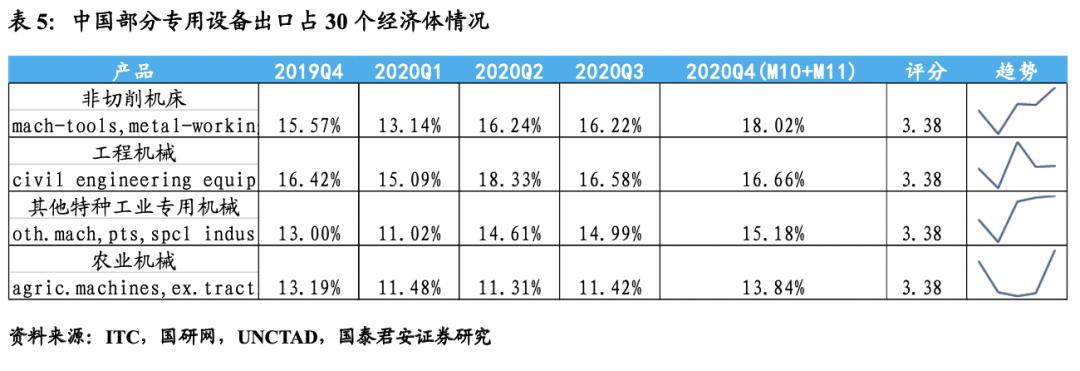

3)专用设备类产品:非切削机床、工程机械、其他特种工业专用机械、农业机械

2020年Q4中国专业设备类产品出口占比相较于2019年Q4疫情前水平略有提升,非切削机床从15.6%升至18%,工程机械从16.4%升至16.7%,其他特种工业专用机械从13%升至15.2%,农业机械从13.2%升至13.8%。一方面,近年来随着中国专用设备类产品竞争力的增强和渠道布局的完善,相关出口型企业转型升级步伐加快,海外收入规模持续上升,能更好地服务朱格拉周期下机械设备需求的增长。另一方面,本轮朱格拉周期归途的一个特征便是在地产与基建动能缺失下,周期与消费类企业资本开支对专用设备的进一步拉动。

4)消费类产品:摩托车和自行车、收音机、拖车和半挂车

2020年中国机械设备类细分产品中出口占比环比上升态势最明显的是收音机、摩托车和自行车、拖车和半挂车,占比从2020年Q1的28.1%、33.8%、 28.7%升至2020年Q4的48.6%、50.2%、42%,分别上升20.5、16.4、13.3个百分点。消费类产品以摩托车和自行车为例,出口的强劲增长一方面是疫情影响下民众出行习惯的改变,以及欧美国家对节能减排交通工具的补贴,另一方面疫情催化共享经济、外卖等相关产业的发展,海外需求也大幅增加。摩托车和自行车行业的增长并非短期趋势,2003年非典疫情之后两三年该产品出口都表现亮眼,叠加当前绿色出行、节能减排的全球政策,我们认为中长期也存在支撑。

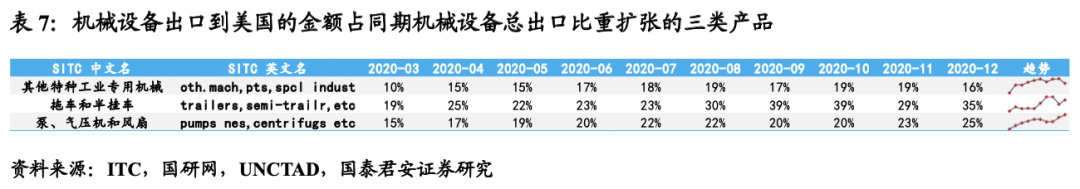

最后,我们观察了中国机械设备出口的国别结构发现,其他特种工业专用机械、拖车和半挂车、泵、气压机和风扇这三类产品出口到美国的金额占同期机械设备总出口比重在扩张。受益于欧美经济的复苏,尤其是美国疫情明显好转、制造业资本开支扩大,将持续对这三类产品拥有持续性的需求。

4

附录

4.1

出口复杂度测算公式

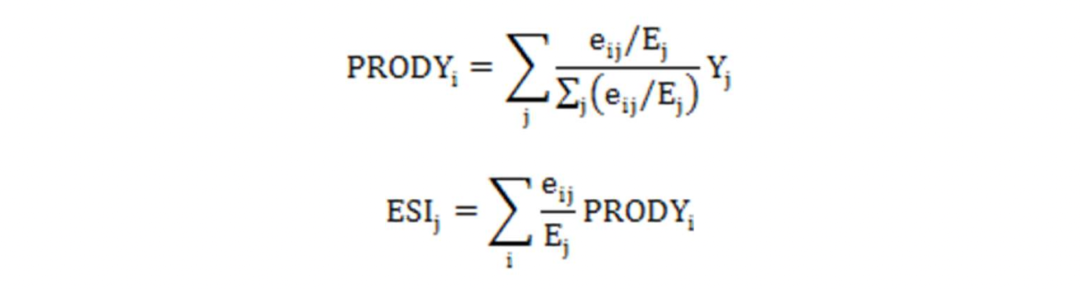

具体而言,如果以 PRODY 表示产品复杂度、ESI表示出口复杂度,则有以下关系:

其中,PRODYi 表示机械及运输设备子赛道 i 行业的技术复杂度,eij表示 j 经济体 i 行业的出口额,Ej 表示 j 经济体货物总出口额,Yj 表示 j 经济体的实际人均 GDP。可见,行业 i 的技术复杂度实际上是该行业所有出口国的实际人均 GDP 的加权平均,Yj 前面的式子即为权重。PRODYi 的取值越大,表明行业 i 的技术含量越高。

ESIj 表示 j 经济体的机械及运输设备出口复杂度,PRODYi 为前文计算出来的机械设备子赛道 i 行业的技术含量。可见,j 经济体的机械及运输设备出口复杂度实际上是该经济体机械及运输设备下各细分行业的技术复杂度的加权平均。经过将 j 经济体机械及运输设备 50 个细分行业的技术复杂度加权平均,我们便能得出 j 经济体机械及运输设备整体的出口复杂度,其值越大,表明 j 经济体机械及运输设备出口的技术含量越高。上述方法的优点在于可以定量测算每一个行业的技术含量,但由于是基于贸易数据测算,如果贸易遭到扭曲,计算结果可能失真。此外,汇率波动的变化也可能影响某国出口商品的种类,进而扰动出口复杂度的计算结果。

4.2

机械设备HS6产品全球份额与增速变动情况

注:

[1] 这 27 个经济体分别是中国、奥地利、比利时、加拿大、中国香港、捷克、法国、德国、匈牙利、印度、意大利、日本、韩国、马来西亚、墨西哥、荷兰、波兰、新加坡、斯洛伐克、西班牙、瑞典、泰国、土耳其、阿联酋、英国、美国、越南。

[2] 我们根据数据可得性选取了30个经济体的海关统计数据,这些经济体2019年出口总额占全球比重超过80%,机械设备类出口比重超90%。