作为金融市场上最复杂且已经成熟的工具之一,衍生品的魔力无疑是巨大的,其高杠杆等特性,吸引了大量追求高收益的风险偏好交易者,根据国际清算银行(BIS)的数据显示,在 2019 年上半年,衍生品合约的未偿总额约为 640 万亿美元,而所有这些合约的总市场价值则大约为 12 万亿美元。

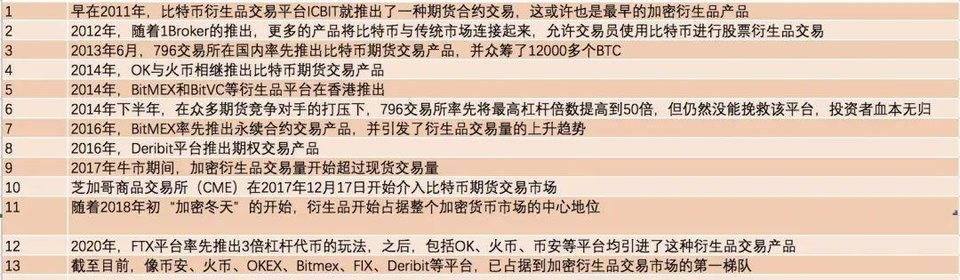

在加密货币市场,中心化的衍生品交易,早已成了各家交易所的主要收入来源,我们听闻不少一夜暴富的币圈合约交易故事,也知道不少因爆仓而搞得家破人亡的人间惨剧,我们也都明白,能够稳稳实现盈利的,便是提供这些交易工具并从中收取手续费用的交易场所。

而处于模仿阶段的去中心化金融(DeFi),旨在通过智能合约让开发者在去中心化的环境中重建这些金融工具,这或许能够消除中心化平台所存在的一些弊端,例如:托管、不透明、易插针等,当然,开发者的最终的目的,自然是为了争夺这一拥有巨大利润的市场。

在这篇文章中,你会了解到:

常见的金融衍生品工具;

中心化加密衍生品简史;

投资机构争相布局 DeFi 衍生品应用;

常见 DeFi 衍生品应用的对比

Synthetix

dydx

DerivaDEX

UMA

Perpetual Protocol

Hegic

opyn

Serum

Futureswap

DeFi 衍生品协议潜在面临的风险

结语

常见的金融衍生品工具

在金融学中,衍生品工具是一种合约,它的价值来自于基础实体的表现。合约规定了双方进行交易的具体条件,这些条件包括:

预定的时间段;

实体的结果值和基础变量的定义;

合约义务和名义金额;

衍生品工具合约定义的实体可以是加密货币、商品、股票、债券、利率和货币,为了了解金融衍生品的真正效用,我们需要研究不同类型的合约,我们可以在这里进行几个分类,首先,我们可以把衍生品交易分为两种市场:

场外交易(OTC):当事人直接和私下签订这些合同,标的资产不在任何交易所,比如投资银行通常会使用场外衍生品。

交易所交易:顾名思义,这些衍生品是在交易所上进行交易的,合约条款是预先确定、公开的。

现在,让我们来了解下金融衍生品合约的常见类型,其中包括:

CDO:债务担保证券(CDO)是造成 2008 年金融危机的原因之一,因此它也是一种臭名远扬的金融衍生品类型;

信用违约互换 (CDS):CDS 允许投资者将其资产或债务换成另一个价值类似的资产或债务;

远期合约(Forward):一种场外交易金融衍生工具,使用它可以在未来某一特定日期以事先约定的价值买入或卖出资产;

差价合约(CFD):差价合约使交易者能够根据某项资产的价格波动,通过杠杆作用买卖一定数量的资产单位;

期货(Future):在未来某个日期以预定的价格买进或卖出一项资产;

期权(Option):在未来某个日期或之前以预先确定的价格买入或卖出资产;

永续合约(Perpetual Future Contract):永续合约是一种特殊的期货合约,与传统期货不同的是,这种合约没有到期日的概念;

在简单了解这些衍生品类型的概念后,我们来回顾一下中心化加密衍生品的简史。

中心化加密衍生品简史

在加密货币交易市场的历史当中,衍生品扮演了一个极为重要的角色,今天我们所熟悉的 OKEX、火币、币安、Bitmex、FTX、Bitfinex 等平台,它们的成功都与衍生品有着很大的关系。而还有一些衍生品平台,则已经消失在我们的视线当中,比如早期在国内非常知名的 796 期货交易所。

而从目前市场的表现来看,永续合约及杠杆代币已成为最受散户交易者欢迎的加密衍生品。

投资机构争相布局 DeFi 衍生品应用

随着中心化加密交易衍生品的格局已定,以及去中心化金融(DeFi)的逐渐兴起,投资机构逐渐将目光瞄向了 DeFi 衍生品这一领域,而很多投资者相信,DeFi 衍生品将是去中心化金融在接下来最重要的风口之一。

例如知名加密投资机构 Multicoin Capital、Three Arrows Capital、Alameda Research、Polychain Capital、Andreessen Horowitz、Framework、Coinbase ventures、Binance Labs、placeholder 等,均已布局了 DeFi 衍生品应用。

而在《去中心化 BitMEX 赛道的竞争与权衡》一文中,Multicoin Capital 管理合伙人 TUSHAR JAIN 还总结了 DeFi 衍生品协议具备的一些优势,比如:

没有中心化交易所运营商,因此从长远来看费用更低;

访问无需许可;

抗审查特性,使得没有人能关闭交易所;

没有交易对手风险,因为用户自己持有资金;

无提款限制或交易规模限制;

没有办法单方面地改变交易所的规则;

任何有公开喂价的资产都可以被交易

那这些投资机构们,究竟布局了哪些 DeFi 衍生品协议呢,我们用一张图来进行展示:

而在第四节中,我们来一一认识这些被机构们追捧的 DeFi 衍生品协议。

常见 DeFi 衍生品应用的对比

Synthetix

作为以太坊平台上最知名的合成资产协议,Synthetix 目前在 DeFi 衍生品领域暂时扮演着「一哥」的角色,根据设计,参与者通过质押协议原生资产 SNX 合成各种合成资产(Synths),这种抵押池模型使用户可直接使用智能合约在 Synth 之间执行转换,而无需交易对手,这解决了 DEX 遇到的流动性和滑点问题。

而作为质押者,SNX 持有人可以收到两种奖励,1 是来自系统通胀货币政策的代币奖励,2 是来自合成资产(Synth)的交易费用奖励(0.1%-1%,通常为 0.3%)。

目前,用户除了可使用 Synthetix.Exchange 交易这些合成资产(Synths),也可以使用另一个生态项目 kwenta 来进行交易,此外,基于 Synthetix 的资产管理协议 dHEDGE 可实现非托管的对冲基金功能,这与 Synthetix 形成了一个很好的互补作用。

截至目前,Synthetix 协议锁定的资产价值约为 7.2 亿美元。

值得一提的是,今年 6 月底开始,Synthetix 还提供了二元期权的玩法,但使用这一交易产品的用户并没有太多。

另外,根据规划,Synthetix 将在明年通过 Optimistic Rollup 二层网络实现扩容,并降低交易手续费,此处该项目还计划引入期货、杠杆代币等衍生品玩法。

尽管如此,当前的 Synthetix 也存在的明显的缺陷或限制,例如资本效率低下、交易者与系统对赌可能导致的系统性风险,此外,由于当前 Synthetix 仅支持参与者抵押原生资产 SNX 来合成 Synth,这限制了合成资产的规模,这为其他合成资产协议提供了一些机会。

dydx

已获得 Polychain Capital、Andreessen Horowitz 青睐的 dydx 协议,是另一个非常值得关注的 DeFi 衍生品协议,尽管其目前尚未发行 token,但该平台锁定的资产价值已超过了 4200 万美元。

随着时间的推移,dydx 的产品线越来越丰富,截至发稿时,dydx 提供了现货、杠杆交易(5X)、永续合约交易(10X)、借贷这四种服务,其在 24 小时内的总体交易量约为 577.9 万美元,但其支持的交易币种较为单一,目前仅支持 ETH、BTC、LINK、DAI 以及 USDC。

在用户体验上,dydx 很容易上手,缺点是由于采用的订单簿模式,因此较难启动流动性,总体而言,目前 dydx 上的深度并不是很好。

另外根据计划,dydx 会通过和 StarkWare 合作的方式,利用 StarkEx 二层网络进行扩展。

(注:由于 dydx 尚未发行 token,有分析师猜测,dydx 可能会采用类似 Uniswap 的空投方式对其用户进行空投)

DerivaDEX

获得 Polychain Capital、Coinbase Ventures、Three Arrows Capital 等知名机构投资的 DerivaDEX 利用 SGX 可信执行环境(TEE)来旨在实现高效的交易引擎,根据规划,DerivaDEX 最高可支持 25 倍杠杆率的永续合约。

截至目前,DerivaDEX 尚未上线主网,也没有发行代币(目前市场上出现的均为假冒的 token),由于采用了订单簿模式,引导流动性将是 DerivaDEX 面临的主要问题,而其采用的一种新的代币分配方式被称为「保险挖矿」,而其具体的表现,仍有待于观察。

UMA

获得 Coinbase Ventures 和 placeholder 支持的 UMA 协议,是当前市场上另一个值得关注的合成资产协议,其与 Synthetix 之间的主要区别之一,在于抵押品和债务敞口在 UMA 中是孤立的,这降低了系统性风险,但副作用是降低了流动性。

另外,UMA 没有采用类似 Chainlink 这样的预言机,而是使用了一种称为无价合约的加密经济游戏,这是一种首创的机制,但尚未经受足够的检验。

截至目前,UMA 协议锁定的资产价值约为 4000 万美元。

Perpetual Protocol

永续协议(Perpetual Protocol),顾名思义是一个专注于永续合约交易的衍生品协议,理论上它可以支持 BTC、ETH、黄金、ERC-20 代币等各种合成资产的永续合约交易,该协议采用了一种名为 vAMM 的新机制,与传统的 AMM 不同,在这个模型中不需要流动性提供者(LP),交易者彼此之间就可以提供流动性,而交易的滑点则是由 k 值决定,其由 vAMM 运营者根据情况手动设置。

根据计划,永续协议(Perpetual Protocol)将在未来几周内上线 xDAI 侧链,这意味着该协议的交易可以省去昂贵的 gas 费用,但从最近的测试体验来看,永续协议(Perpetual Protocol)的滑点还是相对较大,待其主网上线后可再作观察。

而永续协议代币 PERP 持有者可将其代币质押在 Staking 池中,并获得手续费奖励及 Staking 激励。

Hegic

与本文中其他提到的 DeFi 衍生品不同,Hegic 并没有知名投资机构背书,作为一个期权协议,其在 yEarn 创始人 Andre Cronje 的推介下,已迅速成为当下最火热的衍生品协议之一。

Hegic 使用了 AMM 模型解决了期权的流动性问题,任何人都可以向流动性池提供资金,并自动出售为看涨和看跌期权,并与期权的买方形成对手盘。Hegic 的一个较为明显的优点,在于它简化了期权的购买复杂度,尽管如此,期权产品相对而言离散户的距离较大,而更适合专业的投资者。

截至目前,Hegic 的锁仓资金量大约为 7000 万美元,其在期权衍生品这一领域处于明显的领先地位。

opyn

opyn 是一个成立时间较早的 DeFi 期权协议,它使用了 Convexity 协议构建,以允许用户创建看跌和看涨期权,用户可以购买其期权代币(oToken)来对冲 DeFi 风险,也可以将抵押品存放在金库中以铸造和出售 oToken,从而获得奖励。

截至目前,opyn 锁仓的资产大约为 260 万美元,相比近期增长迅猛的 Hegic 而言,显得略有些「寒碜」,但这与其尚未发行自己的代币有一定的关系。

总的来说,opyn 是另一个值得关注的期权协议,但相对于永续合约和期货,加密期权市场的发展仍需要更长的时间。

此外,尽管 opyn 经过了 OpenZepplin 的安全审计,但其在今年 8 月份已发生过一次安全事故,造成损失近 40 万美元。

Serum

相比其他基于以太坊的 DeFi 衍生品协议,Serum 是基于 Solana 区块链构建的,这为其带来扩容优势和成本优势的同时,也消除了以太坊平台的可组合性优势,这类似于将房地产构建到一个偏远的地区。

尽管如此,Serum 的衍生品进展还是相对较为缓慢的,目前其只提供了 Swap 交易服务,而包括借贷、保证金交易 / 合约,都要在第三阶段才能实现。

而其他基于以太坊的 DeFi 衍生品协议,则可以通过 rollup 二层网络实现扩容,这将给 Serum 带来更大的竞争压力。而 Serum 存在的潜在优势,在于其背后的 FTX 团队和 Alameda Research,这或许能够为其增加一定的竞争筹码。

Futureswap

Futureswap 是另一个曾被寄予厚望的 DeFi 衍生品协议,并且也得到了诸如 Three Arrows Capital 和 Framework 等知名机构的支持,今年 4 月份,Framework 宣布上线以太坊主网,而在短暂运行 3 天后,官方却突然宣布暂停,理由是「alpha 版本用户交易量增长过快」,而在此之后,Futureswap 暂未对其进展进行过任何披露,11 月 14 日,据其团队成员 Derek 在 discord 表示,将会更新文章解释其大额永续合约交易不产生滑点的具体机制。

DeFi 衍生品协议潜在面临的风险

与任何 DeFi 协议一样,DeFi 衍生品协议会面临潜在的合约漏洞风险,以及可组合性风险,除此之外,DeFi 衍生品协议由于采用更高的杠杆,更容易受到预言机操纵攻击的影响,例如最近的 Coinbase Pro 平台的 DAI 价格出现异常后,造成采用该平台预言机喂价的 Compound 清算了价值近 1 亿美元的抵押品,这为衍生品协议敲响了警钟。

而在目前,多数 DeFi 衍生品协议仅依靠于 Chainlink 喂价,这样的安全保障对于未来庞大的去中心化衍生品市场而言,可能是不够的,在未来,DeFi 衍生品协议采用多种预言机报价的综合价格,将变得十分有必要。

除此之外,由于 DeFi 衍生品协议的合约更为复杂,可能还会存在未知的攻击向量风险,随着时间的推移及行业规模的扩大,这些问题可能会一一暴露出来。

结语

通过回顾传统加密货币圈的发展历史,我们可以发现,衍生品交易的发展相对于现货交易起步较慢,而随着市场进入高度波动的牛市周期,衍生品会逐渐跟上现货交易的步伐,最后占据主导地位。

截至目前,以 Uniswap 为代表的现货 DEX 交易所,已能够和 Coinbase 等现货交易平台进行竞争,而在衍生品交易领域,依旧没有哪个 DeFi 协议能对例如币安、Bitmex 等中心化衍生品平台造成足够的威胁,但这同时也意味着,每一个协议都有很大的机会。

或许在未来的 1-2 年,在这些衍生品协议中,将会诞生出 1-2 个市值达到数十亿美元的应用,而它们将能够很好地解决扩展性问题、安全问题以及易用性问题,而永续合约及杠杆代币产品,可能会是其中非常重要的组成部分。